Multi-Sektor-Anleihen: 5 wichtige Charts zum Einläuten des neuen Jahres

Portfoliomanager John Lloyd präsentiert in seinem Ausblick für 2024 eine überzeugende Anlagechance für US-Multisektor-Anleihen und hebt das Ende der Zinserhöhungen, die Abkühlung der Inflation und attraktive Renditen als Rückenwind für den Anleihenmarkt hervor.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- Nach drei Jahren des Gegenwinds sehen die Anleihenmärkte heute ganz anders aus als in der jüngeren Vergangenheit.

- Angesichts attraktiver Renditen, eines Endes des Fed-Zinserhöhungszyklus, einer Abkühlung der Inflation und historisch hoher Spreads in verbrieften Sektoren sind wir davon überzeugt, dass die Aussichten für US-Anleihen positiv sind.

- Insbesondere erwarten wir für das Jahr 2024 hohe nominale und reale Renditen aus Multisektor-Anleihen und glauben, dass wir uns an einem attraktiven Einstiegspunkt für Anleger befinden, um ihre Anleihenallokation neu zu bewerten.

Nach drei Jahren voller Gegenwind in Form von hoher Inflation und steigenden Zinsen glauben wir, dass der US-Anleihemarkt für das Jahr 2024 gut gerüstet ist. Da die Federal Reserve (Fed) offenbar keine weiteren Zinserhöhungen mehr vornimmt und die Kerninflation tendenziell sinkt, sind die Aussichten für US-Anleihen unseres Erachtens positiv. Unserer Ansicht nach könnten Anleger nun von den Vorteilen höherer Anfangsrenditen profitieren, wobei das Risiko, dass die Zinsen weiter steigen (und die Anleihepreise sinken), von hier aus gering ist.

Mit Blick auf das neue Jahr veranschaulichen die folgenden Diagramme fünf wesentliche Überlegungen für Anleihen-Investoren.

1. Im Vergleich zu Aktien sind Anleihen heute so attraktiv wie seit über 20 Jahren nicht mehr.

Nach dem aggressiven Zinserhöhungszyklus der Fed bieten US-Anleihen nun die attraktivsten Renditen seit vor der globalen Finanzkrise (GFC). Nicht nur, dass die Nominalrenditen höher sind, sondern auch, dass Anleihen im Vergleich zu Aktien seit über zwei Jahrzehnten nicht mehr so günstig waren.

Wie in Abbildung 1 dargestellt, bietet der S&P 500® Index Anlegern derzeit keinen zusätzlichen Ertrag für das Eingehen von Aktienrisiken im Vergleich zu Anleihen. Wir glauben, dass diese Situation weniger über die Bedingungen an den Aktienmärkten als vielmehr über die Bewertung von Anleihen aussagt.

Aus unserer Sicht ist dies eine positive Entwicklung: risikoscheue Anleger auf der Suche nach Erträgen müssen kein zusätzliches Risiko eingehen, um ihren Renditeansprüchen gerecht zu werden. Wir empfehlen Anlegern, diesen guten Einstiegspunkt zu nutzen, um ihre Anleihenallokationen je nach individueller Situation und Risikotoleranz auf die Benchmark-Gewichtung oder auf eine Übergewichtung zu erhöhen.

Abbildung 1: Gewinnrendite des S&P 500 im Vergleich zur Rendite 10-jähriger Staatsanleihen (2003 – 2023)

Quelle: Bloomberg, Stand: 10. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Stand: 10. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

2. Reale Renditen von Anleihen (sind real).

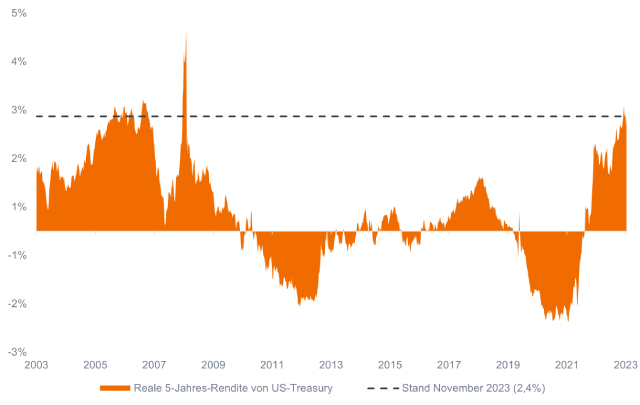

Während eines Großteils des Jahrzehnts nach der globalen Finanzkrise konnten Anleger gegen eine Übergewichtung von Anleihen argumentieren, da die Realrenditen (Nomininarenditen abzüglich Inflation) nahe oder unter Null lagen. Aber die Kombination aus höheren Zinssätzen und einer abkühlenden Inflation hat die Landschaft verändert, wie in Abbildung 2 dargestellt.

Staatsanleihen überwinden nun problemlos die Inflationshürde und bieten Anlegern über der Inflation liegende Renditen, die mit denen von 2006-2007 vergleichbar sind. Darüber hinaus bieten Credit-Spread-Sektoren – also Anleihen, die eine zusätzliche Rendite über dem Zinssatz des US-Finanzministeriums abwerfen – wie Unternehmensanleihen und verbriefte Vermögenswerte sogar noch höhere reale Renditen, was ein weiterer Segen für Anleger ist.

Abbildung 2: Reale US-Staatsanleiherendite (2003 – 2023)

Quelle: Bloomberg, Stand: 10. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Stand: 10. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

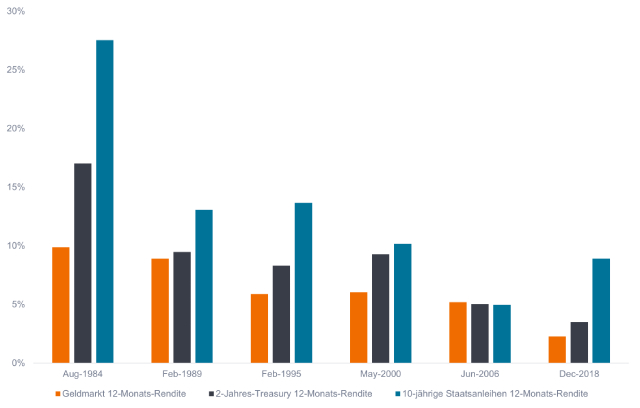

3. Die geschmähte Duration ist wieder zurück.

Langfristige Vermögenswerte sehen sich starkem Gegenwind ausgesetzt, seit die Fed vor fast zwei Jahren begann, die Zinsen anzuheben. Da die Zinsen gestiegen sind, sind die Kurse von Anleihen mit langer Laufzeit (mit höherem Zinsrisiko) stärker gefallen als die von Anleihen mit geringer Laufzeit.

Nachdem viele Anleger Verluste in ihren Kernanleiheportfolios erlitten hatten, wechselten sie zu Barmitteln oder Geldmärkten, um sich vor steigenden Zinsen zu schützen. Aber jetzt, da wir uns am Ende des Zinserhöhungszyklus befinden, sollten sich Anleger vor einer zu kurzen Duration hüten, da wir in die nächste Phase des Konjunkturzyklus eintreten.

Wie in Abbildung 3 dargestellt, schnitten Anleihen mit langer Duration nach der letzten Zinserhöhung während der letzten sechs Zinserhöhungszyklen besser ab als die Geldmärkte. Wenn längerfristig höhere Zinssätze zu einer Konjunkturverlangsamung führen und die Aktienmärkte nach unten tendieren, würden Anleger unserer Meinung nach vom Gegengewicht der Kurssteigerungen bei Anleihen profitieren.

Abbildung 3: 12-Monats-Folgerenditen nach der letzten Zinserhöhung

Die (lange) Duration hat in der Vergangenheit eine Outperformance erzielt, sobald die Fed mit der Zinserhöhung aufhört.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 10. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

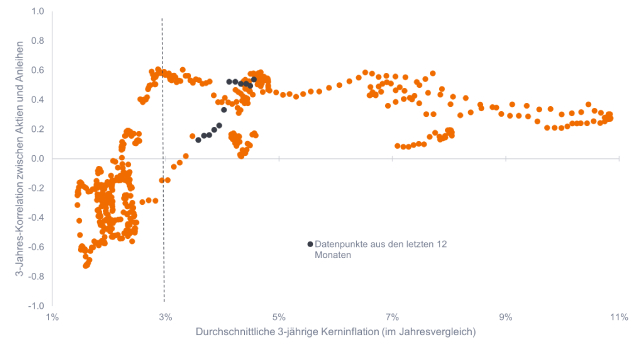

4. Eine sinkende Inflation könnte sich positiv auf die Aktien-Anleihen-Korrelationen auswirken.

Ein wesentlicher Grund für den Besitz von Anleihen ist die historisch niedrige Korrelation zu Aktien. Wie in Abbildung 4 dargestellt, ist die 3-Jahres-Korrelation zwischen dem S&P 500 Index und der 10-jährigen US-Staatsanleihe überwiegend positiv, wenn die durchschnittliche 3-Jahres-Kerninflation über 3 % steigt. In den letzten 12 Monaten haben sich Anleihen größtenteils in die gleiche Richtung wie Aktien entwickelt, und daher haben die Allokationen in festverzinsliche Wertpapiere die Gesamtvolatilität des Portfolios nicht reduziert, wie Anleger es erwarten würden.

Dennoch ist die negative Korrelation typischerweise dann wieder aufgetreten, wenn die durchschnittliche Kerninflation über drei Jahre unter 3 % gefallen ist. Da die Inflation weiter sinkt und die Fed weiterhin an ihrem Ziel von 2 % festhält, glauben wir, dass sich die Korrelationen wieder ins Negative bewegen könnten, mit einer entsprechenden Rückkehr der Diversifizierungsvorteile des Besitzes von Anleihen neben Aktien.

Abbildung 4: Die Korrelation zwischen Aktien und Anleihen war positiv, wenn die Kerninflation über 3 % lag

Die Diversifizierungsvorteile von Anleihen könnten zurückkehren, wenn die Kerninflation wieder auf das 2-Prozent-Ziel der Fed sinkt.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 30. September 2023. 3-jährige Aktien-Anleihen-Korrelationen basierend auf rollierenden monatlichen Daten für den S&P 500 Index und 10-jährige US-Staatsanleihen von Februar 1973 bis September 2023.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 30. September 2023. 3-jährige Aktien-Anleihen-Korrelationen basierend auf rollierenden monatlichen Daten für den S&P 500 Index und 10-jährige US-Staatsanleihen von Februar 1973 bis September 2023.

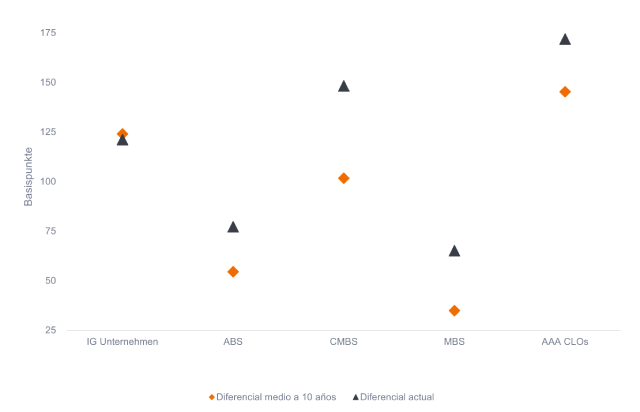

5. Die Bewertungen des verbrieften Sektors sehen attraktiv aus.

Obwohl die Renditen auf breiter Front gestiegen sind, ist es wichtig, sich daran zu erinnern, dass Anleiherenditen aus zwei Elementen bestehen: der Rendite risikoloser Staatsanleihen plus einer zusätzlichen Rendite – oder Spread –, die den Anlegern gezahlt wird, um sie für das höhere Risiko des Wertpapiers zu entschädigen .

Es ist wichtig, die Bewertungen der Sektor-Spreads im Verhältnis zu ihren historischen Niveaus sowie im Verhältnis zu anderen Sektoren zu bewerten, um festzustellen, welche Sektoren auf relativer Basis günstig erscheinen.

Wie in Abbildung 5 dargestellt, liegen die Spreads verbriefter Anleihen deutlich über ihrem 10-Jahres-Durchschnitt, während Unternehmensanleihen mit Investment-Grade-Rating (IG) weniger attraktiv bewertet sind. Wenn wir diese Preisniveaus mit dem Risiko einer Rezession gleichsetzen, preisen verbriefte Sektoren bereits ein gewisses Maß an Rezession ein, während IG-Unternehmensanleihen eine sanfte Landung eingepreist haben. Unserer Ansicht nach hat diese Aufteilung der Spreads die Möglichkeit für bessere risiko-bereinigte Renditen in verbrieften Sektoren geschaffen.

Abbildung 5: Aktueller Spread im Vergleich zum 10-Jahres-Durchschnitts-Spread

Die Spreads verbriefter Wertpapiere liegen über ihrem 10-Jahres-Durchschnitt, während Unternehmensanleihen weniger attraktiv bewertet sind.

Quelle: Bloomberg, Stand: 10. November 2023. IG Corporates = Bloomberg US Corporate Bond Index, ABS = Bloomberg US Aggregate Asset Backed Securities Index, CMBS = Bloomberg US Commercial Mortgage Backed Securities Investment Grade Index, Agency MBS = Bloomberg Mortgage Backed Securities Index, AAA CLOs = JP Morgan CLO AAA Index. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Erträge.

Quelle: Bloomberg, Stand: 10. November 2023. IG Corporates = Bloomberg US Corporate Bond Index, ABS = Bloomberg US Aggregate Asset Backed Securities Index, CMBS = Bloomberg US Commercial Mortgage Backed Securities Investment Grade Index, Agency MBS = Bloomberg Mortgage Backed Securities Index, AAA CLOs = JP Morgan CLO AAA Index. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Erträge.

Wenn Anleger auf das Jahr 2024 blicken, wird es wichtig sein, sich daran zu erinnern, dass die Anleihenmärkte heute ganz anders sind als in den vergangenen zwei Jahren. Unserer Ansicht nach hat der Gegenwind nachgelassen und die Anleihemärkte haben sich an ein höheres Zinsregime angepasst. Angesichts attraktiver Renditen, eines Endes des Fed-Zinserhöhungszyklus, einer Abkühlung der Inflation und historisch hoher Spreads in verbrieften Sektoren rechnen wir im Jahr 2024 mit starken nominalen und realen Renditen von Multisektor-Anleihen.

Die Rendite zehnjähriger Treasuries ist der Zinssatz auf US-Staatsanleihen, die in zehn Jahren ab Kaufdatum fällig werden.

Asset-Backed Securities (ABS): Ein Wertpapier, das durch bestehende Vermögenswerte (wie Kredite, Kreditkartenschulden oder Leasingverträge) „unterlegt“ (oder besichert) ist; in der Regel solche, die im Laufe der Zeit irgendeine Form von Einkommen (Cashflow) generieren.

Ein Basispunkt (Bp) entspricht 1/100 eines Prozentpunktes. 1 Bp = 0,01 %, 100 Bp = 1 %.

Der Bloomberg US Aggregate Asset Backed Securities (ABS) Index bildet festverzinsliche Asset-Backed-Wertpapiere mit Investment-Grade-Rating ab. Der Index besteht aus drei Untersektoren: Kredit und Kreditkarten, Autos und Versorgungsunternehmen.

Der Bloomberg US Commercial Mortgage Backed Securities (CMBS) Investment Grade Index misst den Investment-Grade-Markt von US-Agency- und US-Non-Agency-Conduit- und Fusion-CMBS-Deals mit einem aktuellen Mindestdealvolumen von 300 Mio. US-Dollar.

Der Bloomberg US Corporate Bond Index misst den Investment-Grade-Markt für festverzinsliche und steuerpflichtige Unternehmensanleihen. Es umfasst auf USD lautende Wertpapiere, die an einer Börse von US-amerikanischen und nicht-US-amerikanischen Industrie-, Versorgungs- und Finanzemittenten ausgegeben werden.

Der Bloomberg US Mortgage Backed Securities (MBS) Index misst die Wertentwicklung festverzinslicher US-amerikanischer - durch Hypotheken besicherter - Pass-Through-Wertpapiere.

Collateralized Loan Obligation (CLO): Eine Gruppe von Leveraged Loans mit im Allgemeinen niedrigerer Qualitätan, die an Unternehmen gegeben wurden, die zu einem einzigen Wertpapier zusammengefasst sind und Einnahmen (Schuldenzahlungen) aus den zugrunde liegenden Krediten generieren. Der regulierte Charakter der von CLOs gehaltenen Anleihen bedeutet, dass der Anleger im Falle eines Zahlungsausfalls ganz vorne in der Schlange steht, um Ansprüche auf die Vermögenswerte eines Kreditnehmers geltend zu machen.

Commercial Mortgage-Backed Securities (CMBS): Anleihen-Anlageprodukte, die durch Hypotheken auf Gewerbeimmobilien und nicht auf Wohnimmobilien besichert sind.

Kreditspread bezeichnet die Renditedifferenz zwischen Wertpapieren mit ähnlicher Restlaufzeit, aber unterschiedlicher Bonität. Eine Spread-Weitung deutet im Allgemeinen auf eine Verschlechterung der Bonität von Emittenten hin, eine Verengung dagegen auf eine Verbesserung der Bonität.

Die Korrelation gibt an, in welchem Grad sich zwei Variablen relativ zueinander bewegen. Ein Wert von 1,0 bedeutet eine parallele Bewegung, -1,0 bedeutete eine entgegengesetzte Bewegung und 0,0 bedeutet, dass keine Beziehung zwischen den Variablen besteht.

Duration misst die Preissensitivität einer Anleihe für Zinsänderungen. Je länger die Duration einer Anleihe, desto höher die Zinssensitivität und umgekehrt.

Investment-Grade-Anleihe: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Der JP Morgan CLO AAA Index ist eine Teilmenge des CLOIE-Index, der nur den mit AAA bewerteten CLO abbildet. Der JP Morgan Collateralized Loan Obligation Index (CLOIE) besteht aus auf US-Dollar lautenden, breit syndizierten Arbitrage-CLOs.

Mortgage-Backed Securities (MBS): Ein Wertpapier, das durch eine Reihe von Hypotheken besichert (oder „unterlegt“) ist. Anleger erhalten regelmäßige Zahlungen aus den zugrunde liegenden Hypotheken, ähnlich dem Kupon von Anleihen. Ähnlich wie bei den Asset-Backed Securities. Hypothekenbesicherte Wertpapiere reagieren möglicherweise empfindlicher auf Zinsänderungen. Sie unterliegen dem „Verlängerungsrisiko“, bei dem Kreditnehmer die Laufzeit ihrer Hypotheken verlängern, wenn die Zinssätze steigen, und dem „Vorfälligkeitsrisiko“, bei dem Kreditnehmer ihre Hypotheken früher zurückzahlen, wenn die Zinssätze fallen. Diese Risiken können die Rendite schmälern.

Eine reale Rendite wird berechnet, indem die erwartete Inflationsrate von der Nominalrendite einer Anleihe abgezogen wird.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.

WICHTIGE INFORMATIONEN

Diversifikation garantiert weder einen Gewinn noch eliminiert sie das Risiko von Anlageverlusten.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Verbriefte Produkte wie hypotheken- und forderungsbesicherte Wertpapiere reagieren empfindlicher auf Zinsänderungen, unterliegen dem Verlängerungs- und Vorauszahlungsrisiko und einem höheren Kredit-, Bewertungs- und Liquiditätsrisiko als andere Anleihen.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.