Die Sicherheitshinweise werden mit fester Stimme vorgetragen und sind kaum zu überhören. „Schritt zurück“, warnt Washingtons Metro, während Londons U-Bahn Sie dazu auffordert, „auf die Lücke zu achten“. Beides sind Befehle, die es wert sind, nicht nur aus Gründen der persönlichen Sicherheit auf Reisen beachtet zu werden, sondern auch als nützliche Anweisungen, die dabei helfen, die Risiken und Chancen auf den heutigen Anleihemärkten zu verstehen.

Schritt zurück Nr. 1

Die Märkte für festverzinsliche Wertpapiere haben in 18 Monaten große Fortschritte gemacht, und es lohnt sich, darüber nachzudenken, woher sie kommen. Im Jahr 2022 waren sie verständlicherweise ungeliebt, da die konzertierte Straffung der Geldpolitik durch die Zentralbanken zu einem starken Anstieg der Renditen und einem Rückgang der Anleihepreise führte. Heute ist die Stimmung gegenüber Anleihen ganz anders.

Die weltweiten Zuflüsse in Anleihen liegen deutlich im positiven Bereich. EPFR Global meldet, dass im bisherigen Jahresverlauf 152 Milliarden US-Dollar in Anleihenfonds investiert wurden.1 Der Haupttreiber ist der verfügbare Kupon: Für einjährige US-Staatsanleihen sind Renditen von fast 5 % erreichbar, und selbst einjährige deutsche Bundesanleihen erzielen eine Rendite von 3,2 %, weit entfernt von den negativen Renditen, die noch im Mai 2022 angeboten wurden.

Die höheren Renditen breiten sich bis ind Qualitätsspektrum aus, wobei die durchschnittliche Rendite globaler Unternehmensanleihen mit Investment-Grade-Rating 5,1 % und hochverzinsliche Anleihen (Sub-Investment-Grade) 9,0 % beträgt, dargestellt durch den ICE BofA Global Corporate Index und den ICE BofA Global High Renditeindex.2 Da die wirtschaftlichen Aussichten ungewiss sind, finden Anleger erneut Interesse an einer Anlageklasse, die Erträge, relative Kapitalsicherheit und eine potenzielle Diversifikation zu Aktienbeständen bietet. Wir gehen davon aus, dass dies so bleibt.

Schritt zurück Nr. 2

Die Vergangenheit beeinflusst uns immer noch. Wir denken vielleicht, dass der COVID-Notstand schon seit einiger Zeit vorbei ist, aber seine Auswirkungen bleiben bestehen. Erst im ersten Quartal dieses Jahres hat China die vollständige Wiedereröffnung eingeleitet. In vielen Sektoren auf der ganzen Welt sind Einnahmen und Kosten weiterhin aus dem Gleichgewicht, da die Tourismus- und Freizeitausgaben wieder anziehen, die Warenausgaben jedoch zurückgehen. Die Konjunkturhilfe-Schecks und angesammelten Ersparnisse während der COVID-Krise sind gerade erst erschöpft. Die Unterbrechung der Lieferketten, die in den letzten Jahren zu steigenden Kosten beigetragen hat, hat sich umgekehrt.

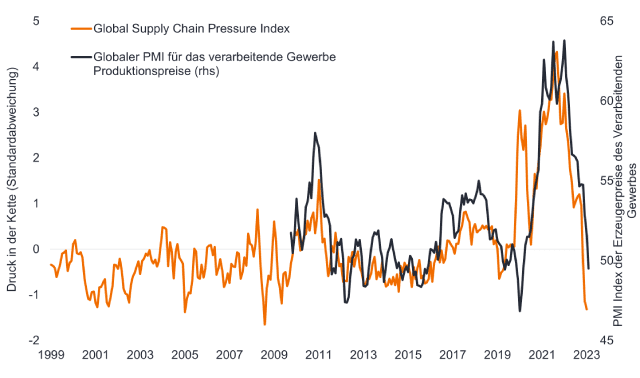

Abbildung 1: Der Preisdruck lässt nach, da der Druck in der globalen Lieferkette nachlässt

Quelle: Refinitiv Datastream, Federal Reserve of New York, April 1999 bis April 2023. Der Lieferkettendruckindex ist normalisiert, wobei Null einen Durchschnittswert angibt, positive Werte einen höheren Druck und negative Werte einen geringeren Druck darstellen (in Standardabweichungen). S&P Global Manufacturing Purchasing Manager Index (PMI). Produktionspreise im verarbeitenden Gewerbe. Ein Wert über 50 weist auf steigende Preise hin, während ein Wert unter 50 auf fallende Preise hinweist.

All dies macht es schwierig, die Wirtschafts- und Unternehmensleistung in den Griff zu bekommen, da die Vorjahresvergleiche weiterhin verzerrt sind. Ist die Disinflation ein willkommenes Zeichen dafür, dass sich die Lieferketten wieder normalisieren, oder eine frühe Warnung vor einem Nachfragerückgang? Dies sind alles Faktoren, mit denen sich die politischen Entscheidungsträger auseinandersetzen und die sie möglicherweise dazu veranlassen, auf klare Datentrends zu warten, bevor sie ihre Politik ändern.

Beachten Sie die Lücke Nr. 1

Zeitverzögerungen haben die Signale der Frühindikatoren getrübt und wirken sich weiterhin auf die Inflationsdaten aus. Beispielsweise steigen die Wohnkosten in den offiziellen US-Inflationszahlen weiter an, auch wenn aktuellere, zufällige Mietdaten einen Rückgang der Mietinflation zeigen. Inverse Zinsstrukturkurven (Anleihen mit längerer Laufzeit bringen weniger Rendite als Anleihen mit kürzerer Laufzeit bei ähnlicher Kreditqualität) waren in der Vergangenheit ein Signal dafür, dass eine Rezession bevorsteht.

Verzögerungen sind jedoch sehr unterschiedlich. Untersuchungen haben gezeigt, dass seit 1969 die Zeitspanne zwischen der Umkehrung der 3-Monats-/10-Jahres-Renditekurve (an mindestens 10 aufeinanderfolgenden Handelstagen) und dem Beginn einer Rezession zwischen fünf und 16 Monaten lag.3 Der Stress in diesem Zyklus wird länger auf sich warten lassen, was die extreme Diskrepanz zwischen nominalem und realem Wachstum widerspiegelt. Ja, es gibt eine Verlangsamung, aber das nominale Wachstum wurde durch eine höhere Inflation geschmälert. Das nominale Bruttoinlandsprodukt (BIP)-Wachstum der USA betrug im Jahr 2021 beeindruckende +10,7 % und verlangsamte sich im Jahr 2022 nur auf +9,2 % – zwei der stärksten Werte in den letzten vier Jahrzehnten.4 Wir neigen dazu zu vergessen, dass es Gewinner einer unvorhergesehenen Inflation gibt – nämlich Kreditnehmer.

Beachten Sie die Lücke Nr. 2

Höhere Zinsen haben Finanzierungslücken offengelegt. Eine der Ironien der jüngsten Bankenturbulenzen bestand darin, dass es nicht eine Rezession oder ein wirtschaftlicher Abschwung war, der die Silicon Valley Bank zu Fall brachte, sondern die Kombination aus großen unrealisierten Verlusten und der Kluft zwischen der Geschwindigkeit, mit der sie Mittel beschaffen und Abhebungen von Einlegern abdecken konnte. Dies ist kein normaler Kreditzyklus, und die Banken befinden sich auf der Verliererseite der oben genannten „Nominal-Real-Trennung“, die im Jahr 2022 zu Anleiheverlusten geführt hat.

Die Turbulenzen haben die Gesundheit der Bilanzen und Finanzierungskosten aller Unternehmen ins Rampenlicht gerückt. Wenn wir ein oder zwei Jahre zurückgehen, stellen wir fest, dass viele Unternehmen viele Refinanzierungen zu niedrigen Zinssätzen vorgenommen und ihre Schulden gekündigt haben. Derzeit gibt es bis 2025 keine große Fälligkeitsgrenze, obwohl Märkte und Unternehmen dazu neigen, bereits zwölf Monate im Voraus über eine Refinanzierung nachzudenken. Viele Unternehmen haben mehrere Anleihen ausgegeben, die im Laufe der Zeit nacheinander fällig werden, sodass sie in der Regel einen starken Zinsanstieg verkraften können, da dieser nur einen kleinen Teil ihrer Schulden betrifft. Die Sorge gilt Unternehmen mit großen Anteilen an variabel verzinslichen Schulden oder langen Laufzeiten fester Schulden, die eine Refinanzierung erfordern. Wer beispielsweise vor einigen Jahren eine Anleihe mit einem Zinssatz von 4 % ausgegeben hat, muss nun für die Refinanzierung einen Kupon von 9 % zahlen. Zahlungsausfälle werden kommen.

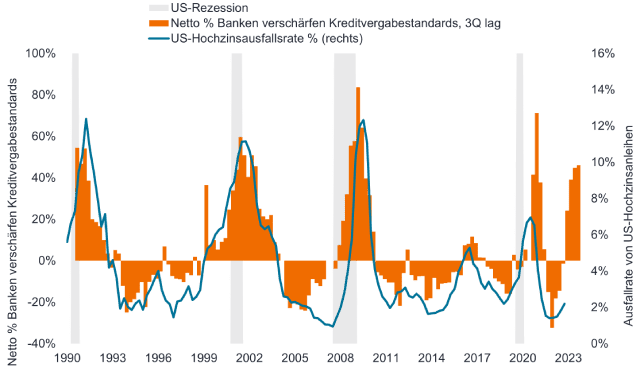

Es ist unwahrscheinlich, dass schwächelnde Unternehmen bei Banken als besonders attraktive Kreditnehmer gesehen werden. Schon vor den jüngsten Bankenturbulenzen haben die Banken ihre Kreditvergabestandards verschärft, was zu einer weiteren Verschärfung der Kreditbedingungen geführt hat. Strengere Kreditbedingungen kündigen in der Regel ein schwächeres BIP-Wachstum und höhere Ausfallraten an und erfordern Vorsicht gegenüber angeschlagenen Kreditnehmern in zyklischeren Sektoren.

Abbildung 2: Werden Kreditausfälle dem typischen historischen Verlauf folgen?

Quelle: Deutsche Bank, Janus Henderson Investors, Bloomberg, Meinungsumfrage zum Senior Loan Officer der Federal Reserve, Nettoprozentsatz der Banken, die ihre Kreditvergabestandards verschärfen (große und mittlere Unternehmen), Ausfallrate bei US-Hochzinsanleihen, 30. Juni 1990 bis 30. April 2023. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten. Die Wertentwicklung in der Vergangenheit lässt keine Prognose für zukünftige Erträge zu.

Beachten Sie die Lücke Nr. 3

Liquidität befeuert die Märkte. Eine der Kuriositäten der letzten sechs Monate war, dass die US-Notenbank (Fed) zwar eine quantitative Straffung (QT) durchführte und ihre Bilanz um bis zu 95 Milliarden US-Dollar pro Monat schrumpfen ließ, die Aktienmärkte und andere Risikoanlagen jedoch weiter gute Renditen einbrachten. Dies war zum Teil auf die Bilanzausweitung anderer Zentralbanken (wie der People's Bank of China) zurückzuführen, die die Fed kompensierte, sowie auf Notfinanzierungen zur Verhinderung finanzieller Instabilität nach den Bankenturbulenzen im März. Sogar die Sackgasse bei der Schuldenobergrenze in den USA hatte zur Folge, dass fast 500 Milliarden US-Dollar in die Wirtschaft freigesetzt wurden, da das Treasury General Account (TGA) in Anspruch genommen wurde.

In der zweiten Hälfte des Jahres 2023 wird es wahrscheinlich zu einer umfangreichen Ausgabe von Treasury Bills kommen, da die US-Regierung versucht, die Mittel im TGA wieder aufzubauen, während die Fed mit QT Dollars aus dem System abzieht. Nimmt man noch QT der Europäischen Zentralbank und der Bank of England hinzu, könnte die Bühne für weitere Volatilität bereitet sein.

Das Licht am Ende des Tunnels

Der Feind von Anleihen war schon immer die Inflation, aber da diese Bedrohung allmählich nachlässt und die Zinssätze in den kommenden Monaten voraussichtlich ihren Höhepunkt erreichen werden, ist das Wort „Duration“ kein Schimpfwort mehr. Historisch gesehen war einer der besten Zeitpunkte für den Besitz von Anleihen, wenn die politischen Entscheidungsträger ihre letzte Zinserhöhung in einem Zinserhöhungszyklus vornahmen, was für zinsempfindliche Bereiche wie Staatsanleihen und Unternehmensanleihen mit Investment-Grade-Rating in der zweiten Hälfte des Jahres 2023 Gutes verheißen könnte.

Das starke nominale Wachstum hat die Auswirkungen einer restriktiveren Politik wohl aufgeschoben, es wird jedoch erwartet, dass strengere Kreditbedingungen spürbar werden. Die Risikoaufschläge für Hochzinsanleihen bewegen sich in der Nähe historischer Durchschnittswerte.5 Dies stellt zwar einen gewissen Puffer gegen eine Konjunkturabschwächung dar, wir glauben jedoch, dass sie anfällig für eine Ausweitung sind. Die Bewertungsunterschiede zwischen Finanzwerten und gewerblichen hypothekenbesicherten Wertpapieren haben sich in der jüngsten Bankenpanik vergrößert. Diese Verbilligung eröffnete einige Chancen, erinnert aber auch daran, dass sich die Stimmung gegenüber den Anleihemärkten schnell ändern kann. Um auf dem richtigen Weg zu bleiben, ist es wichtiger denn je, die Grundlagen eines Kreditnehmers genau zu verstehen. Wie bei allen Wendungen im Zyklus ist „Durchschnitt“ kein hilfreiches Konzept. Nicht überall wird es Anzeichen von Stress geben, aber jede Branche wird ihre Gewinner und Verlierer haben.

Kreditbedingungen: Die Einfachheit, mit der Unternehmen und Haushalte Zugang zu Finanzmitteln haben. Wenn die Kreditbedingungen strenger sind, ist der Zugang zu Finanzmitteln für Privatpersonen und Unternehmen schwieriger oder kostspieliger.

Bonitätseinstufungen: Eine von einer Kreditratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers. Beispielsweise stuft S&P Hochzinsanleihen in Bezug auf abnehmende Qualität und höheres Risiko von BB über B bis hinunter zu CCC ein Kreditnehmer mit CCC-Rating tragen ein höheres Ausfallrisiko.

Kreditspread bezeichnet die Renditedifferenz zwischen Wertpapieren mit ähnlicher Restlaufzeit, aber unterschiedlicher Bonität. Eine Spread-Weitung deutet im Allgemeinen auf eine Verschlechterung der Bonität von Emittenten hin, eine Verengung dagegen auf eine Verbesserung der Bonität.

Zyklisch: Unternehmen, die langlebige Konsumgüter wie Autos verkaufen, oder Branchen, die sehr empfindlich auf Veränderungen in der Wirtschaft reagieren, wie z. B. Bergbauunternehmen. Die Kurse von Aktien und Anleihen zyklischer Unternehmen werden im Vergleich zu nicht zyklischen Unternehmen tendenziell stark von Höhen und Tiefen der Gesamtwirtschaft beeinflusst.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen. Die Ausfallquote wird in der Regel als Prozentsatz ausgedrückt, der den Nennwert der Anleihen in einem Index, die über einen Zeitraum von 12 Monaten ausgefallen sind, im Vergleich zum Gesamtnennwert der Anleihen im Index zu Beginn des Zeitraums widerspiegelt.

Federal Reserve oder Fed ist das Zentralbanksystem der Vereinigten Staaten.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Bruttoinlandsprodukt: Wert aller in einer Volkswirtschaft in einem bestimmten Zeitraum (üblicherweise in einem Quartal oder Jahr) erstellten Güter und Dienstleistungen. Die Veränderung des BIP gegenüber einem vorangegangenen Zeitraum wird in der Regel in Prozent ausgedrückt und dient als allgemeine Kennzahl der gesamtwirtschaftlichen Aktivität eines Landes.

Hochzinsanleihe: Eine Anleihe, deren Kreditwürdigkeit niedriger ist als die einer Investment-Grade-Anleihe. Manchmal auch als Sub- oder unterhalb-von-Investment-Grade-Anleihe bekannt. Bei diesen Anleihen besteht ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt. Daher werden sie in der Regel mit einem höheren Kupon (regelmäßige Zinszahlung) ausgegeben, um das zusätzliche Risiko auszugleichen.

Der ICE BofA Global Corporate Index bildet die Wertentwicklung von Unternehmensanleihen mit Investment-Grade-Rating ab, die börsennotiert auf den wichtigsten Inlands- und Eurobondmärkten ausgegeben werden.

Der ICE BofA Global High Yield Index bildet die Wertentwicklung von auf USD, CAD, GBP und EUR lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die börsennotiert auf den wichtigsten Inlands- oder Eurobondmärkten ausgegeben werden.

Inflation: Die jährliche Preisänderungsrate, typischerweise ausgedrückt als Prozentsatz. Der Verbraucherpreisindex (CPI) ist ein Maß für die durchschnittliche zeitliche Veränderung der Preise, die städtische Verbraucher für einen Warenkorb von Konsumgütern und Dienstleistungen zahlen.

Investment Grade: Eine Anleihe, die in der Regel von Regierungen oder Unternehmen mit relativ geringem Zahlungsausfallrisiko begeben wird. Die höhere Qualität dieser Anleihen spiegelt sich in dem höheren Rating wider.

Verschuldungsquote: Dies ist ein Maß für die Höhe der Verschuldung eines Unternehmens. Der Bruttoverschuldungsgrad ist die Verschuldung als Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen.

Geldpolitik: Die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter Lockerung versteht man, dass eine Zentralbank die Geldmenge erhöht und die Kreditkosten senkt. Unter einer Straffung versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen.

Der Einkaufsmanagerindex (PMI) ist ein Index der vorherrschenden Richtung wirtschaftlicher Trends im verarbeitenden Gewerbe und im Dienstleistungssektor, der auf einer Umfrage unter Unternehmen des privaten Sektors basiert.

Quantitative Straffung: eine kontraktive Geldpolitik, bei der die Zentralbanken die Geldmenge in der Wirtschaft verringern, indem sie ihre Bilanzen verkleinern. Dies kann erreicht werden, indem sie Anleihen passiv reifen lassen und sie aus ihren Kassenbeständen löschen oder Anleihen aktiv verkaufen, um Geld aus der allgemeinen Wirtschaft zu entnehmen.

Rezession: Ein erheblicher Rückgang der Wirtschaftstätigkeit, der länger als ein paar Monate anhält. Eine sanfte Landung ist eine Verlangsamung des Wirtschaftswachstums, die eine Rezession verhindert.

Treasury General Account: Hierbei handelt es sich um das Betriebskonto der US-Regierung, das von benannten Verwahrstellen, in erster Linie Federal Reserve Banken, zur Abwicklung täglicher öffentlicher Geldtransaktionen geführt wird.

Rendite: Die Höhe des Ertrags eines Wertpapiers, typischerweise ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Zinskurve: Ein Diagramm, das die Renditen von Anleihen ähnlicher Qualität im Vergleich zu ihren Laufzeiten darstellt. Bei einer normal/aufwärts geneigten Zinsstrukturkurve sind die Renditen längerfristiger Anleihen höher als die Renditen kurzfristiger Anleihen. Eine Zinsstrukturkurve kann Markterwartungen über die wirtschaftliche Richtung eines Landes signalisieren.

Volatilität: Die Geschwindigkeit und das Ausmaß, mit dem der Preis eines Portfolios, Wertpapiers oder Index steigt und fällt. Wenn der Preis mit großen Bewegungen auf und ab schwankt, weist er eine hohe Volatilität auf. Wenn sich der Preis langsamer und in geringerem Maße bewegt, weist er eine geringere Volatilität auf. Je höher die Volatilität, desto höher ist das Risiko der Anlage.

1 EPFR Global, bisheriges Jahr bis 17. Mai 2023.

2 Bloomberg, 1-jährige US-Staatsanleihe, 1-jährige deutsche Staatsanleihe, ICE BofA Global Corporate Index, ICE BofA Global High Yield Index. Renditen per 31. Mai 2023. Die Erträge können im Laufe der Zeit schwanken und sind nicht garantiert.

3 Bianco Research, 3. Februar 2023.

4 Bloomberg, Bureau of Economic Analysis, Nominales BIP der USA, jährliche prozentuale Kalenderveränderung im Jahresvergleich seit 1983. Daten korrekt zum 31. Mai 2023.

5 Bloomberg, ICE BofA Global High Yield Index, options-bereinigter Spread gegenüber Staatsanleihen, monatliche Datenpunkte, 20 Jahre bis 31. Mai 2023.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.