Nach einer starken Performance seit April 2023 und neuen Höchstständen im Juli erlitten japanische Aktien im August drastische Tagesverluste. Auslöser dafür waren eine überraschende Zinserhöhung der Bank of Japan, Rezessionsängste in den USA und die rasche Abwicklung des Yen-Carry-Trades aufgrund der Stärke des Yen. Zum Zeitpunkt der Erstellung dieses Artikels (Anfang September) hat der Markt den größten Teil dieser starken Verluste wieder wettgemacht.

Wie geht es mit japanischen Aktien weiter?

Wir glauben, dass wir bisher nur die Anfänge einer Erholung der Wertentwicklung japanischer Aktien gesehen haben. Dafür gibt es vor allem zwei Gründe. Der erste ist ein moderates Inflationsumfeld, das durch steigende Arbeitskosten bedingt ist. In der Vergangenheit hat eine moderate Inflation in der Regel zu besseren Bewertungen geführt. Der zweite Grund sind Veränderungen im makroökonomischen Umfeld, wie z. B. die weltweite Ausweitung von Produktionsstandorten aufgrund der Handelsspannungen zwischen den USA und China.

Vor dem Hintergrund der Automatisierung mithilfe von KI-Technologie und der erwarteten Yen-Schwäche im Vergleich zu vor drei Jahren gibt es Anzeichen für eine Rückverlagerung von Produktionsstätten ins Inland, insbesondere in den Bereichen Halbleiter und medizinische Geräte. Es wird erwartet, dass dies zum Aufbau neuer Lieferketten führen und sich auf die Binnennachfrage auswirken wird.

Small- und Mid-Cap-Aktien könnten Large Caps übertreffen

Anleger sollten sich bewusst sein, dass die Rally am japanischen Aktienmarkt in erster Linie von der Wertentwicklung japanischer Large-Cap-Aktien getragen wurde. Doch wenn die Fundamentaldaten der Wirtschaft die gleichen sind, wäre es seltsam, wenn Small- und Mid-Cap-Aktien nicht ebenso stark wachsen würden wie Large-Cap-Aktien. Das Wachstum der Binnennachfrage kommt kleinen und mittleren Unternehmen in der Regel stärker zugute als ihren größeren Konkurrenten. Wenn sich die Binnenkonjunktur weiter verbessert, spricht vieles dafür, dass Small- und Mid-Cap-Aktien ebenfalls gut positioniert sind, um eine starke Wertentwicklung zu erzielen.

Aus globaler Sicht werden Small- und Mid-Cap-Aktien derzeit zu attraktiven Bewertungen gehandelt, was unter anderem auf die aktuellen geopolitischen Unsicherheiten zurückzuführen ist. Small- und Mid-Cap-Aktien weisen im Vergleich zu Large-Cap-Aktien tendenziell ein höheres Kredit- und Liquiditätsrisiko auf. Dies führt dazu, dass sie gegenüber der Marktperformance eher zurückbleiben, wenn die Anleger vorsichtiger sind. Daher kann eine gezielte Auswahl von Aktien zu attraktiven Renditen durch den erwarteten „Small- und Mid-Cap-Effekt“ führen. Gemäß dieser Theorie haben kleinere Unternehmen ein stärkeres Wachstumspotenzial und werden vom Markt oft unterbewertet. Da die Risikoprämien jetzt übermäßig berücksichtigt sind und eine Phase der relativen Stärke von Large-Cap-Aktien hinter uns liegt, sind wir überzeugt, dass auch Small- und Mid-Cap-Aktien eine Chance auf eine starke Wertentwicklung haben.

Die Kunst der Entdeckung

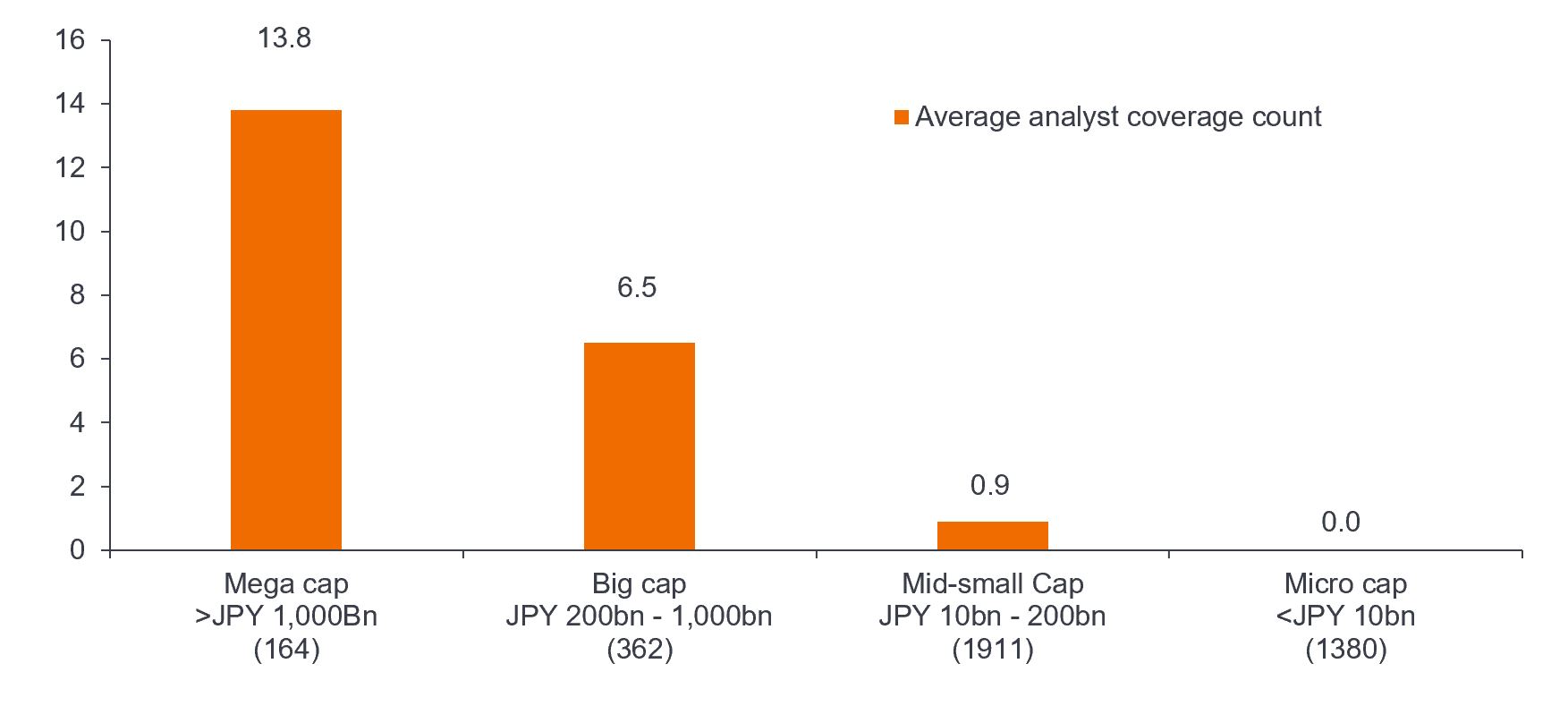

Ein Merkmal des Small-Cap-Marktes ist der Mangel an ausführlichen Analysen. Japanische Small- und Mid-Cap-Aktien werden nicht ausreichend analysiert und können daher nicht so akkurat bewertet werden wie Large Caps. Im Vergleich zu US-Aktien beispielsweise ist die Beobachtung japanischer Small- und Mid-Cap-Aktien durch Analysten sehr gering. Viele Aktien werden überhaupt nicht berücksichtigt, insbesondere solche mit einer Marktkapitalisierung von weniger als 200 Mrd. Yen. Aktien, die bereits analysiert werden, haben oft ihre besten Zeiten hinter sich oder sind nicht mehr so beliebt. Durch einen umfassenden Ansatz und die Analyse eines breiten Spektrums von Aktien ist es unserer Meinung nach möglich, die attraktiven Chancen zu nutzen, die der Markt übersieht, und gleichzeitig diejenigen Unternehmen zu meiden, deren niedrige Bewertung gerechtfertigt ist.

Abbildung 1: Japanische Small und Mid Caps werden nur ungenügend analysiert

Quelle: Janus Henderson Investors, Bloomberg, Stand: 31. Dezember 2023. Basierend auf Unternehmen der Segmente TSE1, TSE2, TSE Mothers und JASDAQ. TSE Growth Market Index.

Das bedeutet, dass zeitkritische oder faktorspezifische Anlagechancen, z. B. bei Unternehmen, die von kurzfristigen negativen Nachrichten betroffen sind, nicht übersehen werden. Auch wenn der Kurs einer Aktie vorübergehend fällt, besteht ein beträchtliches Potenzial für eine Kurserholung, sobald ein vielversprechender Impulsgeber zum Tragen kommt.

Es ist entscheidend, die erwarteten Impulsgeber zu identifizieren, die zu einem potenziellen Umsatzanstieg führen können. Bei kleineren Unternehmen, in denen Informationen am wichtigsten sind, spielen aus unserer Sicht die regelmäßige Kommunikation und Interaktion mit den Managementteams eine entscheidende Rolle, um aus erster Hand zu erfahren, wo die Chancen für langfristiges Wachstum liegen, die Branchendynamik zu verstehen und die Stärke des Wettbewerbsvorteils eines Unternehmens zu erkennen.

Identifizierung von Wachstumschancen in liquiditätsstarken Unternehmen

Wir konzentrieren uns auf die Suche nach liquiditätsstarken Unternehmen, um Titel mit besonders starkem Wachstumspotenzial im Small- und Mid-Cap-Bereich zu finden. Es ist zwar nicht ungewöhnlich, dass japanische Unternehmen den Schwerpunkt auf die Akkumulation von Barmitteln legen. Doch aufgrund von Maßnahmen zur Verbesserung der Unternehmensführung hat sich der Fokus in jüngster Zeit auf die „Steigerung der Kapitaleffizienz“ verlagert. Unternehmen mit reichlich Liquidität, die diese Barmittel für Kapitalinvestitionen oder Investitionen in das Humankapital verwenden, bieten aus unserer Sicht das größte Potenzial für künftiges Wachstum und Aktionärsrenditen. Dies wird durch die Tatsache untermauert, dass japanische Unternehmen im Vergleich zu ihren globalen Konkurrenten über relativ solide Bilanzen verfügen. Small Caps sind in der Regel auch weniger verschuldet, was bedeutet, dass sie ihre üppigen Barreserven zur Finanzierung von Investitionen, Forschung und Entwicklung (F&E) und zur Belohnung der Aktionäre durch Dividenden oder Aktienrückkäufe einsetzen können.

Abbildung 2: Japanische Unternehmen haben in der Regel solide Bilanzen

Durchschnittliches Verhältnis von Barmitteln zu Marktkapitalisierung für die in den einzelnen Indizes enthaltenen Unternehmen und die Barbestände japanischer Unternehmen

Linke Skala: Quelle: Janus Henderson Investors, Bloomberg, Stand: 31. Dezember 2023.

Rechte Skala: Quelle: Janus Henderson Investors, Bloomberg, Stand: 31. Dezember 2022. Basierend auf 1.228 TSE1-Unternehmen, für die ab dem GJ3/02 durchgängig konsolidierte Finanzdaten verfügbar sind. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Die Argumente für Small- und Mid-Cap-Aktien konzentrieren sich nicht nur auf interne Veränderungen und Managemententscheidungen. Liquiditätsstarke Small- und Mid-Cap-Unternehmen sind auch mit größerer Wahrscheinlichkeit Ziele von Fusionen und Übernahmen (M&A) durch ihre größeren Konkurrenten oder Gegenstand von Privatisierungen durch Management-Buy-outs (MBOs) oder von Übernahmeangeboten (Tender Offer Bids, TOBs) mit erheblichem Renditepotenzial. Ihre Renditen sind wohl auch vorhersehbarer, was Aktien von Unternehmen mit hohen Barbeständen Auftrieb verleiht.

Eine vorteilhafte Titelauswahl kann dazu beitragen, die Auswirkungen von ereignisbedingter Volatilität abzuschwächen

In der zweiten Jahreshälfte 2024 ist angesichts der US-Präsidentschaftswahlen und verschiedener geopolitischer Risiken mit weiterer Unsicherheit und Volatilität zu rechnen. In diesem Marktumfeld könnte ein aktives Management, das durch die Aktienauswahl zwischen den Gewinnern und Verlierern von Marktverschiebungen unterscheidet, für die Ergebnisse der Anleger im zweiten Halbjahr 2024 eine entscheidende Rolle spielen. Unserer Meinung nach lassen sich durch eine gute Titelauswahl Small- und Mid-Cap-Unternehmen identifizieren, die in der Lage sind, eine starke absolute oder relative Wertentwicklung zu erzielen. Dagegen hat sich das Market Timing mit dem Ziel, den richtigen Zeitpunkt für den Kauf oder Verkauf einer Anlage abzupassen, in der Vergangenheit als aussichtsloses Unterfangen erwiesen.

WICHTIGE INFORMATIONEN

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Bilanz: Ein Rechnungsabschluss, der die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt gegenüberstellt. Die einzelnen Teile vermitteln den Anlegern eine Vorstellung davon, was sich im Besitz eines Unternehmens befindet und was es schuldet. Außerdem geht daraus das von den Aktionären investierte Vermögen hervor.

Investitionsausgaben: Mittel, die in den Erwerb oder die Modernisierung von Anlagevermögen wie Gebäuden, Maschinen, Ausrüstung oder Fahrzeugen investiert werden, um den Betrieb aufrechtzuerhalten oder zu verbessern und zukünftiges Wachstum zu fördern.

Dividende: variable, frei wählbare Zahlung eines Unternehmens an seine Aktionäre.

Liquidität: ein Maß dafür, wie leicht ein Vermögenswert auf dem Markt gekauft oder verkauft werden kann.

Risikoprämie: die zusätzliche Rendite, die von einer Anlage über den risikofreien Zinssatz hinaus erwartet wird. Je riskanter eine Anlage ist, desto höher ist ihre Risikoprämie, um die Anleger für das zusätzliche Risiko zu entschädigen.

Aktienrückkauf: Dabei kauft ein Unternehmen seine eigenen Aktien vom Markt zurück und reduziert dadurch die Anzahl der im Umlauf befindlichen Aktien. Der Wert jeder verbleibenden Aktie steigt in der Folge. Aktienrückkäufe signalisieren den Optimismus des Unternehmens hinsichtlich der Zukunft und eine mögliche Unterbewertung des Eigenkapitals des Unternehmens.

Kleine (Small Caps) und mittlere Unternehmen (Mid Caps): börsennotierte Unternehmen mit einer Marktkapitalisierung von maximal 200 Mrd. Yen. Größere Unternehmen (Large Caps): etablierte Unternehmen mit einer Marktkapitalisierung von über 200 Mrd. Yen.

TOPIX-Index: Abkürzung für Tokyo Price Index; der Index bildet die Aktienkurse an der Tokioter Börse (TSE) ab. Der TOPIX ist ein kapitalisierungsgewichteter Index, der alle Unternehmen der „ersten Sektion“ der TSE (große Unternehmen) enthält; der TSE 2 bildet die übrigen, kleineren Unternehmen ab. Der TSE Mothers bildet inländische Stammaktien ab, die am früheren Mothers-Markt notiert sind, sowie inländische Stammaktien, die am Growth Market notiert sind.

TSE Growth Market Index: bildet an der Tokioter Börse (TSE) notierte Unternehmen ab, die einen gewissen Marktwert haben, da sie Geschäftspläne zur Realisierung eines hohen Wachstumspotenzials und ihre Fortschritte bei der Umsetzung dieser Pläne angemessen und rechtzeitig offenlegen, aber gleichzeitig im Hinblick auf ihre geschäftliche Erfolgsbilanz ein relativ hohes Anlagerisiko aufweisen.

Volatilität: Ausmaß, in dem der Wert eines Portfolios, eines Wertpapiere oder eines Index schwankt.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.