Blick über das große Ganze – die Geschichte ist auf unserer Seite

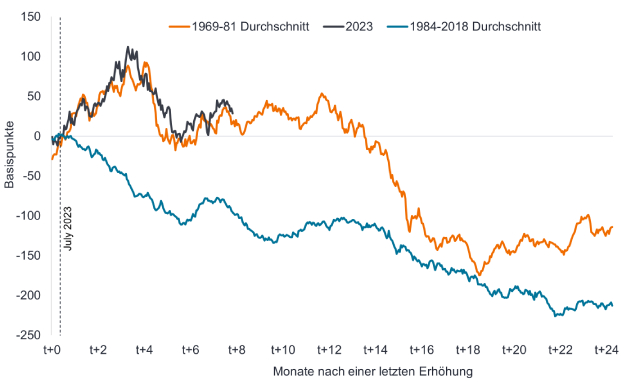

Der Markt für 10-jährige US-Staatsanleihen hat in der Vergangenheit gezeigt, dass ein gutes Umfeld für Staatsanleihen war, wenn die Zentralbank die Zinserhöhungen stoppt und in den Lockerungsmodus übergeht. Dies gilt unabhängig davon, ob man sich die Periode anhaltend höherer Inflation in den 1970er Jahren oder die jüngere Geschichte ansieht, wie unten dargestellt. Die folgende Grafik unterteilt die Veränderung der Renditen in zwei historische Zeiträume: den Zeitraum 1969-81 (gekennzeichnet durch steigende und hohe Inflation) und den Zeitraum 1984-2018 (gekennzeichnet durch sinkende oder niedrige Inflation). Überlagert ist die jüngste Erfahrung vom Juli 2023.

Veränderung der Rendite 10-jähriger US-Staatsanleihen nach der letzten Zinserhöhung

Quelle: Bloomberg, Janus Henderson calculations, 5. März 2024. Basispunkt (bp) entspricht 1/100 eines Prozentpunktes, 1 bp = 0,01%. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Im bisherigen Verlauf des Jahres 2024 haben sich die Anleiherenditen von dem zweimonatigen Einbruch der Renditen im November/Dezember letzten Jahres erholt. Dies ist keine große Überraschung in dem Sinne, dass sich die Märkte selten in einer geraden Linie erholen. Die Wertentwicklung der 10-jährigen US-Renditen seit Juli 2023 (schwarze Linie) folgt weiterhin dem Durchschnitt der 1970er Jahre (orange Linie) mit erschreckender Präzision (wenn man bedenkt, dass es sich hierbei um einen Durchschnitt von drei Zyklen handelt). Wenn die Anleihenmärkte weiterhin dieser Spanne folgen, würden die Anleiherenditen zwar immer noch Erträge liefern, aber die potenziellen Kursgewinne aus einem deutlichen Rückgang der Renditen würden erst im 3. Quartal 2024 eintreten. Umgekehrt könnten wir uns wieder an den Durchschnittspfad von 1984 bis 2018 (blaue Linie) andocken, bei dem die Renditen in den nächsten 18 Monaten erheblich sinken könnten.

Dies, zusammen mit der Bewertung verschiedener wirtschaftlicher Faktoren und Frühindikatoren, ermutigt uns, eine langfristige Duration zu bevorzugen. Denken Sie daran, dass die Anleihekurse steigen, wenn die Renditen fallen, und umgekehrt, so dass eine längere Duration das Potenzial bietet, mehr Kursgewinne zu erzielen, wenn die Renditen fallen.

Duration – das Wesentliche

Die Duration misst die Sensitivität des Preises einer Anleihe oder eines Anleihenportfolios gegenüber Zinsänderungen. Es kann als ein Maß dafür betrachtet werden, wie lange es in Jahren dauert, bis ein Anleger den Preis einer Anleihe durch die gesamten Cashflows der Anleihe zurückgezahlt hat. Zum Beispiel würde der Anleihekurs einer Anleihe mit einer Duration von 5 Jahren in der Regel um 5 % steigen/fallen, wenn die Zinssätze um 1 % fallen/steigen. Je länger die Duration einer Anleihe ist, desto höher ist ihre Sensitivität gegenüber Zinsänderungen und umgekehrt. "Going Short Duration" bezieht sich auf die Reduzierung der durchschnittlichen Duration eines Portfolios, während "Going Long Duration" sich auf die Verlängerung der durchschnittlichen Duration eines Portfolios bezieht.

Wie sieht die Situation heute aus?

Bei den bisherigen Neuigkeiten in diesem Jahr fallen ein paar Dinge auf:

Sehr starke Nachfrage nach "Core"-Anleihen – dies zeigt sich bei Auktionen europäischer Staatsanleihen, bei denen die Anlegernachfrage im Hinblick auf die Höhe der Überzeichnung von Anleihen Rekorde brach, während die gesamten Anleiheverkäufe europäischer Regierungen und Unternehmen im Januar 2024 einen Rekordwert von 280 Milliarden Euro erreichten.1 Darüber hinaus haben wir ein Rekordangebot an US-Unternehmensanleihen mit Investment-Grade-Rating (Emission) gesehen, und die Nachfrage der Anleger war mehr als gleichwertig, da sich die Kreditspreads in diesem Zeitraum weiter verengt haben.2

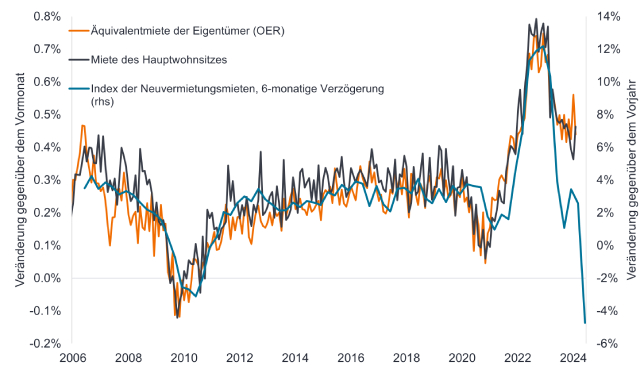

Die Inflationsentwicklung (ohne USA) folgt weiterhin dem erwarteten disinflationären Pfad, mit einigen großen negativen Überraschungen in Australien und der Schweiz. Die Inflationsrate für die USA im Januar im Vergleich zum Vormonat überraschte positiv. Dies war jedoch auf eine historisch ungewöhnliche Divergenz zwischen den Marktmieten und der Eigentümeräquivalentmiete (OER) zurückzuführen – einer Schätzung der Miete, die ein Immobilienbesitzer zahlen würde, wenn er sein Haus vermieten müsste – sowie auf höhere Vermögenspreise (was bedeutete, dass "Portfoliomanagement-Dienstleistungen" die Inflation um weitere 0,1 % erhöhten).3 Es ist schwer zu argumentieren, dass dies wiederholbar ist oder der Beginn einer neuen Inflationsgeschichte ist. Die größere Geschichte bleibt, dass sich die höheren 12-Monats-Kerninflationsraten (im Jahresvergleich) angesichts von Basiseffekten den schwächeren 6-Monats-Raten annähern, während die hohen (und hinterherhinkenden) Mieten in den Inflationsdaten weiterhin auf dem Weg sind, sich der tatsächlichen Marktmietinflation der letzten 12-18 Monate anzunähern. Wir glauben nicht, dass ein oder zwei Datenpunkte die Kerninflationstrends entgleisen lassen, und wir gehen nach wie vor davon aus, dass die US-Kernkonsumausgaben (PCE) bis Juni bei etwa 2,2 % gegenüber dem Vorjahr liegen werden (man beachte den wachsenden Keil zwischen dem PCE, dem bevorzugten Inflationsmaß der Fed, und dem Kernverbraucherpreisindex (VPI), der unserer Meinung nach bis Juni 2024 eher bei 3 % im Jahresvergleich liegen wird). Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Abbildung 2: Index der neuen Mieten deutet auf einen Rückgang der Mietinflation hin

Quelle: LSEG Datastream, Bureau of Labor Statistics, Owners' Equivalent Rent (OER), Miete des Hauptwohnsitzes, monatliche prozentuale Veränderung, New Tenant Rent Index, Veränderung gegenüber dem Vorjahr in %, verzögert um 6 Monate, Februar 2006 bis Februar 2024. Die Miete des Hauptwohnsitzes misst die Veränderung der Miete für Mieter, die ihre Wohnung mieten. Der New Tenant Rent Index ist eine Teilmenge der VPI-Daten, die Mietänderungen für neue Mieter erfasst und in der Regel andere Mietdaten angeführt hat. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Die Wachstumsdynamik bleibt schwach, mit Ausnahme der USA, die seit 2023 der Wachstumsausreißer sind. Die meisten zyklischen Sektoren deuten weiterhin auf eine lange Badewanne-förmige Erholung hin (d. h. verlängertes Konjunkturtief). Wachstumsindikatoren wie die ISM-Auftragseingangszahlen und die Einkaufsmanagerindizes (PMI) haben sich von einem niedrigen Niveau aus erholt, doch die von uns verfolgten langfristigen Vorlaufindikatoren deuten darauf hin, dass die Gefahr einer Täuschung (false dawn) besteht. Zu den historischen Beispielen, in denen sich die ISM-Neuaufträge wieder über 50 erholten (eine Zahl über 50 deutet auf eine Expansion hin), als die Kontraktion des realen Geldes negativ war, gehören 1957, 1970, 1980 und 1990. In diesen Fällen fiel der Index der Auftragseingänge in der Folge wieder unter 45, wobei diese Rückfälle mit Rezessionen in Verbindung gebracht wurden.4 Darüber hinaus haben wir in der jüngsten Berichtssaison keine starken Prognosen von Unternehmen/Branchen gesehen, die darauf hindeuten, dass eine nennenswerte Wende bevorsteht.

Belege für unsere Einschätzung mit Blick auf verschiedene Regionen

Während sich Abbildung 1 aufgrund der langen Datenhistorie auf die USA konzentrierte, gibt es im globalen Blick Chancen für das Portfolio, bei denen die zugrunde liegende Wachstumsdynamik schwächer ist – dies ist von entscheidender Bedeutung, da wir glauben, dass die Veränderungsrate der Wachstumsdynamik die Anleiherenditen antreibt.

- GROSSBRITANNIEN – Die Bank of England (BoE) wird von einigen als potenzieller Nachzügler bei Zinssenkungen angesehen, da die Kerninflation und das Lohnwachstum höher sind als anderswo. In der Februarsitzung war der geldpolitische Ausschuss gespalten: Die Mehrheit der Mitglieder (6) stimmte für die Beibehaltung der Zinsen, während zwei für eine Zinserhöhung und eines für eine Zinssenkung plädierten. Der Arbeitsmarkt entspannt sich, was in den offiziellen Zahlen aufgrund einer niedrigen Feedback-Quote nicht so deutlich sichtbar ist, aber die Zahl der offenen Stellen ist seit 20 Monaten in Folge gesunken.5 Darüber hinaus sahen die britischen Unternehmen nicht die Ausweitung der Gewinnmargen in den USA oder Europa, so dass sie aus dieser Perspektive die ersten sein könnten, die Arbeitsplätze abbauen. Es ist auch erwähnenswert, dass das Tempo der Haushaltskonsolidierung (Abwärtsveränderung der Staatsverschuldung) im Vereinigten Königreich in diesem Jahr voraussichtlich größer sein wird als in den USA oder der Eurozone.6 In dieser Hinsicht muss die Geldpolitik möglicherweise mehr tun, um die negative Belastung der Wirtschaft zu stabilisieren, und die BoE könnte später zu aggressiveren Zinssenkungen gezwungen werden. Darüber hinaus ist das Vereinigte Königreich bei der Inflation kein Ausreißer mehr. Wir glauben sogar, dass die britische VPI-Gesamtinflation bis April/Mai unter dem Ziel von 2 % liegen und bis zum Sommer sogar 1,5 % erreichen könnte, was nicht nur auf die Senkung der Energiepreisobergrenze, sondern auch auf eine niedrigere Inflation bei Waren und Lebensmitteln zurückzuführen ist. Unserer Meinung nach werden die Abwärtsrisiken (für die Renditen) unterschätzt. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

- Europa – Wir gehen davon aus, dass die europäische Region aufgrund der extrem schwachen Wachstumsaussichten und des raschen Inflationsrückgangs an der Spitze der Zinssenkungen stehen wird. Dies ist insofern ungewöhnlich, als es für Zentralbanken typisch ist, der Fed zu folgen, aber es könnte durchaus sein, dass die Schweizerische Nationalbank und die Europäische Zentralbank (EZB) früher handeln. Die Debatte dreht sich darum, wann die erste Zinssenkung erfolgen könnte, wobei die weniger restriktiven Mitglieder des EZB-Rates den April und die restriktiveren Mitglieder den Juni bevorzugen. Bei aller Besorgnis über die fiskalische Großzügigkeit und das Überangebot an Anleihen ist es wichtig, sich daran zu erinnern, dass in Deutschland trotz eines Wirtschaftswachstums von nahezu Null das Bekenntnis zur Haushaltsdisziplin und die Abneigung gegen eine Erhöhung der Verschuldung hoch sind (die Schuldenbremse, die die Kreditaufnahme der deutschen Regierung begrenzt, ist seit 2009 gesetzlich verankert).

- Australien – Die Reserve Bank of Australia (RBA) hat erklärt, dass weitere Zinserhöhungen nicht ausgeschlossen werden können, aber für uns lässt die wirtschaftliche Dynamik nach, wie eine Reihe von Inflations-, Beschäftigungs- und anderen Verfehlungen in den Wirtschaftsdaten in diesem Jahr zeigen. Die Arbeitslosenquote ist von den Tiefstständen um 0,6 % gestiegen.7 Die Beschäftigung droht sich stärker als erwartet abzuschwächen, da das zuvor starke Bevölkerungswachstum das Angebot nährt, während sich die Nachfrage abschwächt. Eine zweite Phase des Abschwungs erfolgt über Investitionen, d. h. durch eine Verlangsamung der Investitionen des öffentlichen Sektors und schwache private Investitionen. Die Auswirkungen von Zinserhöhungen auf die Wirtschaft dürften aufgrund des Immobilienmarktes, auf dem Hypotheken überwiegend variabel verzinst werden (d. h. nicht langfristig festgeschrieben sind und sich daher mit den Zinsänderungen bewegen), schneller als anderswo eintreten.Dies zeigt sich in der Veränderung des real verfügbaren Einkommens in den letzten 18 Monaten, das zu den schwächsten in der OECD gehört.9 Die Renditekurve in Australien ist über die kurze Laufzeit hinaus stark nach oben geneigt, während die Renditen der 10-jährigen Jahre deutlich über den Renditen der 2-jährigen liegen. Dies schafft Potenzial für höhere Erträge, wenn die Rendite in andere Währungen, wie z. B. GBP, abgesichert wird.10

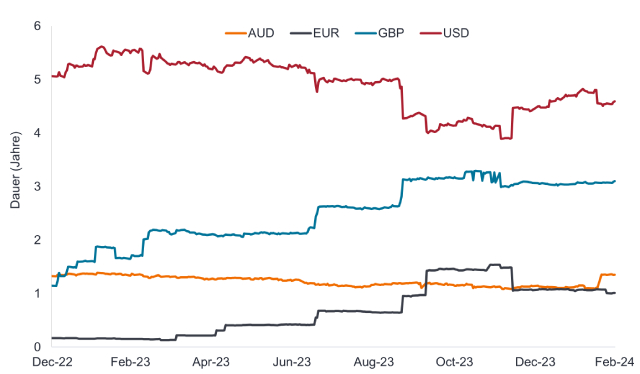

Duration der Strategie

Wir haben die Duration am oberen Ende der Spanne (ca. 9 Jahre) gehalten, trotz des frustrierenderen Verlaufs, den die Renditen eingeschlagen haben (siehe Abbildung 1). Unseres Erachtens ist dies der falsche Zeitpunkt, um die Duration zu reduzieren, da sich die Anzeichen verdichten, dass wir in den Bereich der Zinssenkungen eintreten, was historisch gesehen rückläufige Renditen unterstützt. Wir haben das Engagement in den Regionen der Industrieländer (und Laufzeiten) rotiert, wie in Abbildung 3 dargestellt.

Abbildung 3: Portfolio-Duration für die strategische Anleihenstrategie (in Jahren) – Beitrag nach Währungen

Quelle: Janus Henderson Investors, repräsentative Darstellung der Janus Henderson Strategic Bond Strategy, Stand: 29. Februar 2024. AUD = Australischer Dollar, EUR = Euro, GBP = Britisches Pfund, USD = US-Dollar. Die Duration des Portfolios kann im Laufe der Zeit variieren.

Zusammenfassung

Wir gehen davon aus, dass unsere Position mit langer Duration das Potenzial hat, sich unabhängig davon zu entwickeln, ob wir eine harte oder weiche Landung der Wirtschaft sehen, unter der Annahme, dass der Abwärtstrend der Inflation es den Zentralbanken ermöglicht, zu einer Lockerung der Geldpolitik überzugehen.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

1Quelle: Reuters, European debt sales breaks January record, 1. Februar 2024.

2Quelle: Bloomberg, ICE BofA US Corporate Index und ICE BofA Euro Corporate Index, optionsbereinigte Spreads seit Jahresbeginn bis zum 29. Februar 2024. Der ICE BofA US Corporate Index bietet Zugang zu auf US-Dollar lautenden Unternehmensanleihen mit Investment-Grade-Rating, die auf dem US-Inlandsmarkt öffentlich begeben werden. Der ICE BofA Euro Corporate Index bietet Zugang zu auf EUR lautenden Unternehmensanleihen mit Investment-Grade-Rating, die an den Eurobond- oder Euro-Mitgliedsmärkten öffentlich begeben werden.

3Quelle: Bureau of Labor Statistics, VPI-Daten vom Januar 2024.

4Quelle: Money Moves Markets, Hard landing watch: US ISM Manufacturing Survey, Oktober 2023.

5Quelle: LSEG Datastream, Stellenangebote im Vereinigten Königreich, aktuelle Zahlen bis Dezember 2023.

6Quelle: Morgan Stanley, UK Fiscal policy, 8. Februar 2024.

7Quelle: LSEG Datastream, australische Arbeitslosenquote, Juni 2023 bis Januar 2024.

8Quelle: Reserve Bank of Australia, Erklärung zur Geldpolitik: Hypothekenzinszahlungen in fortgeschrittenen Volkswirtschaften, Februar 2023.

9Quelle: OECD, Wirtschaftliches Wohlergehen der privaten Haushalte: OECD-Dashboard, Verfügbares Pro-Kopf-Einkommen der privaten Haushalte, Veränderung zwischen Q3 2022 und Q3 2023, Februar 2024.

10Quelle: Bloomberg, Berechnungen von Janus Henderson, 8. März 2024.

Die Rendite 10-jähriger US-Staatsanleihen ist der Zinssatz für US-Staatsanleihen mit einer Laufzeit von 10 Jahren ab Kaufdatum.

Basiseffekte: Verzerrungen im Jahresvergleich, die durch einen meist hohen oder niedrigen Referenzwert vor einem Jahr verursacht werden. Diese neigen dazu, sich mit der Zeit auszuwachsen.

Persönliche Kernkonsumausgaben (PCE) Der Preisindex ist ein Maß für die Preise, die Menschen in den USA für Waren und Dienstleistungen zahlen, mit Ausnahme von Lebensmitteln und Energie. Es ist ein Maß für die Inflation.

Core-Anleihen: Ein Begriff, der typischerweise für Staats- und Unternehmensanleihen mit Investment-Grade-Rating verwendet wird.

Der Credit Spread ist die Renditedifferenz zwischen Wertpapieren mit ähnlicher Laufzeit, aber unterschiedlicher Bonität. Eine Ausweitung der Spreads deutet im Allgemeinen auf eine Verschlechterung der Kreditwürdigkeit von Unternehmenskreditnehmern hin, und eine Verengung deutet auf eine Verbesserung hin.

Zyklisch: Unternehmen oder Branchen, die sehr empfindlich auf Veränderungen in der Wirtschaft reagieren, so dass die Umsätze in Zeiten wirtschaftlicher Prosperität und Expansion im Allgemeinen höher und in Zeiten des wirtschaftlichen Abschwungs und der Kontraktion niedriger sind.

Zahlungsverzug: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen.

Disinflation: Ein Rückgang der Inflationsrate.

Duration: Die Sensitivität des Anleihekurses gegenüber einer Zinsänderung.

Fiskalpolitik: Beschreibt die Regierungspolitik in Bezug auf die Festlegung von Steuersätzen und Ausgabenniveaus. Von Haushaltskonsolidierung oder -disziplin spricht man, wenn eine Regierung versucht, ihre Kreditaufnahme zu reduzieren, indem sie weniger ausgibt oder die Steuern erhöht, fiskalische Lockerung oder Großzügigkeit ist das Gegenteil.

restriktiv: Ein Hinweis darauf, dass die politischen Entscheidungsträger versuchen, die finanziellen Bedingungen zu straffen, indem sie beispielsweise höhere Zinssätze unterstützen, um die Inflation einzudämmen. Das Gegenteil von expansiv, was eine Lockerung der Geldpolitik beschreibt, d. h. eine Tendenz zu Zinssenkungen, um die Wirtschaft anzukurbeln.

Inflation: Die Rate, mit der die Preise für Waren und Dienstleistungen in der Wirtschaft steigen. Die Kerninflation schließt in der Regel volatile Posten wie Lebensmittel- und Energiepreise aus. Ein gängiges Maß für die Inflation ist der Verbraucherpreisindex (VPI).

Investment-Grade-Anleihe: Eine Anleihe, die in der Regel von Regierungen oder Unternehmen ausgegeben wird, von denen angenommen wird, dass sie ein relativ geringes Risiko eines Zahlungsausfalls haben, was sich in dem höheren Rating widerspiegelt, das ihnen von Ratingagenturen gegeben wird.

Lead-Indikator: Ein Teil oder eine Reihe von Wirtschaftsdaten, die dazu beitragen können, ein frühes Signal dafür zu geben, wo wir uns in einem Konjunkturzyklus befinden.

Fälligkeit: Das Fälligkeitsdatum einer Anleihe ist das Datum, an dem die Hauptinvestition (und ein etwaiger letzter Kupon) an die Anleger ausgezahlt wird. Anleihen mit kürzeren Laufzeiten werden in der Regel innerhalb von 5 Jahren fällig, mittelfristige Anleihen innerhalb von 5 bis 10 Jahren und Anleihen mit längerer Laufzeit nach 10+ Jahren.

Geldpolitik bezieht sich auf die Politik einer Zentralbank, die darauf abzielt, das Inflationsniveau und das Wachstum in einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Die geldpolitische Straffung bezieht sich auf die Aktivitäten der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum zu verlangsamen, indem sie die Zinssätze erhöhen und die Geldmenge reduzieren.

Einkaufsmanagerindizes (PMI) sind Umfragen, die als grundlegende Markteinblicke in die vorherrschende Richtung wirtschaftlicher Trends dient und auf der Sicht von Managern aus verschiedenen Branchen basiert. Der Index basiert auf fünf Indikatoren: Auftragseingänge, Lagerbestände, Produktion, Lieferantenleistungen und das Beschäftigungsumfeld. Das Institute for Supply Management (ISM) führt eine viel beachtete PMI-Umfrage für das verarbeitende Gewerbe und den PMI für den Dienstleistungssektor in den USA durch.

Der Realzins ist der Zinssatz, den ein Anleger, Sparer oder Kreditgeber nach Berücksichtigung der Inflation erhält.

Rezession: Ein deutlicher Rückgang der wirtschaftlichen Aktivität (negatives Wirtschaftswachstum), der länger als ein paar Monate anhält. Eine weiche Landung ist eine Verlangsamung des Wirtschaftswachstums, die eine Rezession vermeidet. Eine harte Landung ist eine tiefe Rezession.

Laufzeitprämie: In der gängigen Wirtschaftstheorie setzen sich die Renditen von Staatsanleihen aus zwei Komponenten zusammen: den Erwartungen an die zukünftige Entwicklung der kurzfristigen Renditen von US-Staatsanleihen und der Laufzeitprämie von US-Staatsanleihen. Die Laufzeitprämie ist definiert als die Entschädigung, die Anleger für die Übernahme des Risikos verlangen, dass sich die Zinssätze während der Laufzeit der Anleihe ändern können. Da die Laufzeitprämie nicht direkt beobachtbar ist, muss sie geschätzt werden.

Rendite: Die Höhe der Erträge eines Wertpapiers über einen bestimmten Zeitraum, in der Regel ausgedrückt als Prozentsatz. Bei Aktien ist die Dividendenrendite ein gängiges Maß, bei dem die jüngsten Dividendenzahlungen für jede Aktie durch den Aktienkurs dividiert werden. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihekurs berechnet.

Zinsstrukturkurve: Eine Zinsstrukturkurve stellt die Renditen (Zinssätze) von Anleihen mit gleicher Kreditqualität, aber unterschiedlichen Fälligkeitsterminen dar. In der Regel haben Anleihen mit längeren Laufzeiten höhere Renditen. Eine inverse Zinsstrukturkurve tritt auf, wenn die kurzfristigen Renditen höher sind als die langfristigen Renditen.

US-Staatsanleihen sind direkte Schuldverschreibungen, die von der US-Regierung ausgegeben werden. Der Investor ist ein Gläubiger der Regierung. Treasury Bills und US-Staatsanleihen sind durch das volle Vertrauen und die Kreditwürdigkeit der US-Regierung garantiert, gelten im Allgemeinen als frei von Kreditrisiken und weisen in der Regel niedrigere Renditen auf als andere Wertpapiere.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.