Können globale Small Caps im Jahr 2025 große Schritte machen?

Portfoliomanager Nick Sheridan erörtert den strategischen Wert von Investitionen in globale Small Caps im Jahr 2025 für eine verbesserte Portfoliodiversifizierung sowie aufgrund ihres Wachstumspotenzials und und ihrer attraktiven Bewertungen.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Small Caps hatten in den vergangenen Jahren mit Gegenwinden zu kämpfen, da ein schwieriger Zinszyklus die Kreditkosten in die Höhe trieb und Bedenken hinsichtlich ihrer größeren Empfindlichkeit gegenüber Konjunkturabschwächungen aufkamen, da sie auf wirtschaftlich sensiblere Sektoren angewiesen sind und weniger ausgereift sind.

- Es wird erwartet, dass sich Small Caps im Jahr 2025 aufgrund einer Kombination aus besseren wirtschaftlichen Bedingungen und einem günstigen Zinsumfeld besser entwickeln werden.

- Eine globale Small Cap-Strategie könnte den Anlegern Zugang zu höherem Wachstumspotenzial zu attraktiven Bewertungen verschaffen, indem sie dynamische globale Trends nutzt und gleichzeitig eine verbesserte Diversifizierung innerhalb einer Aktienallokation bietet.

Welche Themen werden Ihrer Meinung nach die globalen Small Caps im Jahr 2025 am stärksten beeinflussen?

In den letzten Jahren haben wir eine Kombination aus unterschiedlichen Gegenwinden für globale Small Caps erlebt. Die wahrscheinlich wichtigsten waren höhere Zinsen und Ängste in Bezug auf den Konjunkturzyklus als Ganzes. Die höheren Zinssätze treffen kleinere Unternehmen in zweierlei Hinsicht: Die höheren Kreditkosten haben aufgrund ihrer höheren Ausrichtung auf variabel verzinsliche Schuldtitel potenziell größere Auswirkungen; und eine breitere, erhöhte Risikoaversion, die größere Unternehmen begünstigte, die allgemein als defensiv wahrgenommen werden. Die Befürchtungen in Bezug auf das Wirtschaftswachstum treffen vor allem kleinere Unternehmen aufgrund ihrer Zyklizität (d. h. ihrer stärkeren Abhängigkeit vom Wirtschaftswachstum) – aufgrund ihrer weniger ausgereiften Art und ihrer Ausrichtung auf zyklischere Sektoren wie Industrie, Grundstoffe und zyklische Konsumausgaben.

Mit Blick auf das Jahr 2025 dürften sich diese beiden Gegenwinde zu unseren Gunsten wenden. Wir befinden uns in den USA, Großbritannien und Europa inmitten eines Zinssenkungszyklus. Das Inflationsumfeld ist weiterhin unklar (insbesondere angesichts der aktuellen politischen Unsicherheit) und die Zinssätze werden nicht auf null zurückkehren, es besteht jedoch eindeutig noch Spielraum für weitere Senkungen im Jahr 2025. Was den breiteren Konjunkturzyklus betrifft, so ist unsere Einschätzung einfach: Wenn die USA aufgrund der wachstumsfreundlichen Trump-Politik an Fahrt aufnehmen und Chinas Politik im Jahr 2025 ihrer jüngsten fiskalisch expansiven Rhetorik entspricht, dürften auch Europa, Japan und Asien insgesamt davon profitieren. Selbst unter der Androhung von Handelszöllen glauben wir nicht, dass sich diese beiden Wirtschaftsmächte bedeutend vom Rest der Welt abkoppeln können. Wenn sich das globale Wachstum beschleunigt und die Zinsen sinken, ist es schwer vorstellbar, dass dies nicht zu einer deutlichen Outperformance von Small Caps führt.

Welche Rolle können Small Caps für Asset Allocators spielen?

Als Small Cap-Manager haben wir aus der Ferne beobachtet, wie die Dynamik und die extreme Positionierung rund um das Thema künstliche Intelligenz (KI) zugenommen haben – insbesondere bei den MAG7 (den sieben riesigen US-börsennotierten Unternehmen, die den Bereich der KI-Entwicklung dominieren). Wir sind nicht überzeugt, ob diese Positionierung eine gute Entscheidung ist. Wir sind der Meinung, dass die KI den Wachstumskurs einiger weniger Unternehmen verändern wird. Klar ist für uns aber, dass diese kleine Gruppe von Aktien zumindest – wie wir es im Sommer 2024 gesehen haben – anfällig für Phasen extremer Volatilität und kurzfristiger Gewinnmitnahmen sein wird.

Hier können Small Caps die dringend benötigte Diversifizierung für eine Aktienallokation bieten. Sie sind relativ gering auf die Technologie und relativ stark auf die Sektoren Grundstoffe und Industrie ausgerichtet. Dies sind Bereiche, die ihr eigenes langfristiges Wachstumsthema im Bereich des Onshorings (oder Nearshorings) der Lieferketten haben.

Wir glauben daher, dass Small Caps im Jahr 2025 nicht nur ein erhebliches Aufwärtspotenzial, sondern auch eine bessere Diversifizierung bei der Aktienallokation bieten als seit Jahrzehnten, da der Technologiesektor bei der Large Cap-Allokation dominiert (Abbildung 1).

Abbildung 1: Small Caps bieten für Anleger mit Large Cap-Engagement eine Diversifizierung

Quelle: Bloomberg, Analysen von Janus Henderson Investors, Stand: 30. September 2024.

Hinweis: Diese Ansichten können sich ohne vorherige Ankündigung ändern und sollten nicht als Beratung angesehen werden. Eine Diversifizierung garantiert weder das Erzielen von Gewinnen noch eliminiert es das Risiko von Anlageverlusten.

Wo sehen Sie die überzeugendsten Chancen?

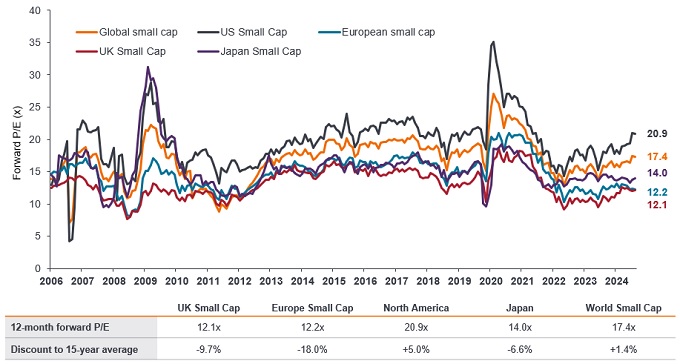

Wir sehen auf breiter Front für kleinere Unternehmen Chancen (Abbildung 2). Die Anleger haben sich seit der US-Wahl in US-Small-Caps gestürzt, da sie eine wirtschaftsfreundliche Politik unter der neuen Regierung erwarten. Wir gehen zwar davon aus, dass die Gewinne und Renditen in den USA im Jahr 2025 steigen werden, warnen aber davor, die breiteren Chancen bei Small Caps außer Acht zu lassen.

Abbildung 2: Im Bereich der Small Caps gibt es Chancen für Stockpicker in allen Regionen

Quelle: DataStream, regionale Small Cap-Indizes von MSCI, Analysen von Janus Henderson Investors, Stand: 4. Dezember 2024. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Hinweis: Das Forward-Kurs-Gewinn-Verhältnis (Forward-KGV) ist eine Version des Kurs-Gewinn-Verhältnisses (KGV), bei der die prognostizierten Gewinne für die KGV-Berechnung verwendet werden. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen. Die Ansichten können ohne Vorankündigung geändert werden.

In Japan haben die Rückkehr der Inflation und ein neuer Governance-Ansatz zu einer verbesserten Rentabilität geführt, die sich angesichts des Potenzials für ein höheres Wachstum auch auf Small Caps erstreckt. In Europa könnten die bevorstehenden Wahlen in Deutschland möglicherweise zu einer Steuer- und Rentenreform führen, wie wir sie seit zwei Jahrzehnten nicht mehr gesehen haben, und auch das blasse Wachstum wiederbeleben. Die französische Politik bietet weniger gute Nachrichten und muss genau beobachtet werden. Dies hält uns jedoch noch nicht davon ab, in Europa zu investieren, da es im Vergleich zur Vergangenheit, zu anderen Small Cap-Märkten und insbesondere im Vergleich zu größeren Unternehmen attraktiv bewertet ist. Außerdem würde jedes Waffenstillstandsabkommen, das die Sicherheit der Ukraine gewährleistet, dazu beitragen, die negative Einstellung der Anleger gegenüber der Region zu verringern, und daraufhin würde es wahrscheinlich eine externe Unterstützung geben, um den Wiederaufbau des Landes zu unterstützen. Wir gehen davon aus, dass sich beide Szenarien deutlich positiv auf europäische Small Caps auswirken werden.

Chinas Konjunkturmaßnahmen waren bisher nicht überzeugend, aber wir sind der Meinung, dass dies die Absicht widerspiegelt, im Jahr 2025 umfassendere Maßnahmen zu ergreifen, von denen europäische und japanische Small Caps wiederum überproportional profitieren würden.

Es gibt zudem das immer wiederkehrende Argument der Fusions- und Übernahmeaktivitäten (M&A), die sich über alle Märkte erstrecken. Höhere Zinssätze haben die M&A-Aktivitäten ausgebremst, wobei ein schwierigeres Wirtschaftsumfeld das allgemeine Vertrauen in die Vorstandsetagen trübte. Da die Zinssätze weiter sinken, werden kleinere Unternehmen unweigerlich erneut in den Fokus von Übernahmen rücken, da die Unternehmen expandieren oder eine bestimmte Technologie oder einen bestimmten Vermögenswert erwerben wollen.

Gibt es ein Diagramm/einen Datensatz, das/der zeigt, wo wir uns am Ende dieses Jahres befinden?

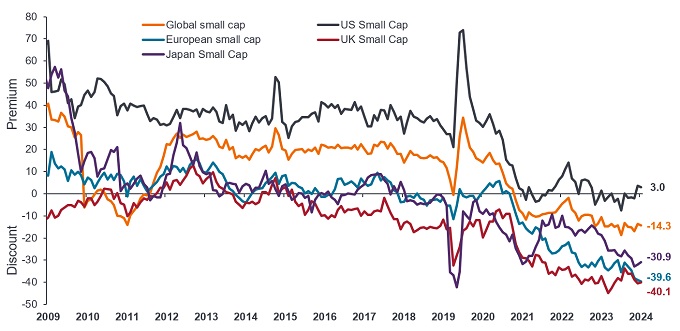

Es wird im Allgemeinen erwartet, dass kleinere Unternehmen unter normalen Marktbedingungen mit einem Aufschlag gegenüber ihren größeren Pendants gehandelt werden, was ihre größere Wachstumsneigung widerspiegelt. Dies änderte sich im Jahr 2021, als die Zentralbanken eingriffen, um dem Inflationsdruck mit einem aggressiven Zinsanhebungszyklus entgegenzuwirken. Dies begünstigte die wahrgenommene relative Stabilität und Widerstandsfähigkeit größerer Unternehmen, was eine Verschiebung darstellte, die durch die Dominanz einiger weniger Technologie-Mega-Cap-Aktien verzerrt wurde.

Small Cap-Indizes sehen heute im Vergleich zu ihren größeren Pendants sowohl auf absoluter als auch auf relativer Basis besonders günstig aus (Abbildung 3). Da die Zinsen weiter sinken und je nachdem, wie gut die Zentralbanken den anhaltenden Inflationsdruck bewältigen, dürfte der Abschlag an den Small Cap-Märkten die Anlageklasse zunehmend wieder in den Vordergrund rücken.

Abbildung 3: Small Cap-Märkte sehen im Vergleich zu ihren Large Cap-Pendants günstig aus

Quelle: DataStream, Analysen von Janus Henderson Investors, Stand: 4. Dezember 2024. Die Grafik vergleicht die regionalen Small Cap-Indizes von MSCI mit dem MSCI World Large Cap Index. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Hinweis: Das Forward-Kurs-Gewinn-Verhältnis (Forward-KGV) ist eine Version des Kurs-Gewinn-Verhältnisses (KGV), bei der die prognostizierten Gewinne für die KGV-Berechnung verwendet werden. Es gibt keine Garantie dafür, dass sich Trends der Vergangenheit fortsetzen oder dass Prognosen eintreffen werden.Die hier dargelegten Ansichten können sich ohne vorherige Ankündigung ändern.

Was ist Ihrer Meinung nach die wichtigste Erkenntnis für einen Anleger, der im Jahr 2025 in globale Small Caps investiert?

Small Caps neigen dazu, sich in einem Umfeld steigender wirtschaftlicher Dynamik und sinkender Zinsen gut zu entwickeln. Wir sehen auf breiter Front Chancen für Strategien mit regional unabhängigen kleineren Unternehmen, da Aussichten auf eine Verbesserung der Gewinne bei einer Belebung des Wachstums bestehen und es erhebliche Unterschiede in den Bewertungen im Vergleich zu größeren Unternehmen gibt.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung.

Zyklischer Wert: Unternehmen oder Branchen, die sehr empfindlich auf Veränderungen in der Wirtschaft reagieren (z. B. Bergbau) oder Unternehmen, die zyklische Konsumgüter (z. B. Autos) verkaufen.

Abschlag: Bezieht sich auf eine Situation, in der ein Wertpapier unter seinem fundamentalen oder inneren Wert gehandelt wird.

Konjunkturzyklus: Die Schwankungen der Wirtschaft zwischen Phasen des Wirtschaftswachstums (Expansion) und des Wirtschaftsrückgangs (Rezession), die üblicherweise in Bezug auf das Bruttoinlandsprodukt (BIP) gemessen werden. Der Konjunkturzyklus wird von vielen Faktoren beeinflusst, darunter die Ausgaben der privaten Haushalte, des Staates und der Unternehmen, der Handel, die Technologie und die Geldpolitik der Zentralbanken. Der Konjunkturzyklus besteht aus vier anerkannten Phasen. Ein „früher Zyklus“ besteht, wenn die Wirtschaft von der Rezession zur Erholung übergeht; ein „mittlerer Zyklus“ ist die anschließende Phase des positiven (aber moderateren) Wachstums. Im „späten Zyklus“ verlangsamt sich das Wachstum, wenn die Wirtschaft ihr volles Potenzial ausschöpft, die Löhne zu steigen beginnen und die Inflation zu steigen beginnt, was zu einer geringeren Nachfrage, sinkenden Unternehmensgewinnen und schließlich zur vierten Stufe – der Rezession – führt.

Fiskalisch expansiv: Fiskalpolitik, die die Regierungspolitik in Bezug auf die Festlegung von Steuersätzen und Ausgabenniveaus beschreibt. Unter fiskalischer Sparmaßnahmen versteht man Steuererhöhungen und/oder Ausgabenkürzungen in dem Versuch, die Staatsverschuldung zu senken. Fiskalische Expansion (oder „Stimulus“) bezieht sich auf eine Erhöhung der Staatsausgaben und/oder eine Senkung der Steuern.

Variabel verzinsliche Schuldtitel: Eine Anleihe mit variablem Zinssatz.

Forward-KGV: Das Kurs-Gewinn-Verhältnis ist ein häufig verwendeter Quotient für die Bewertung von Aktien im Vergleich zu anderen Aktien oder einem Benchmarkindex. Es wird ermittelt, indem der aktuelle Aktienkurs durch den Gewinn pro Aktie dividiert wird. Es wird ermittelt, indem der aktuelle Aktienkurs (K) durch den Gewinn pro Aktie (G) dividiert wird. Das Forward KGV ist eine Version des KGV, bei deren Berechnung die prognostizierten Gewinne berücksichtigt werden.

Inflation: Teuerungsrate von Waren und Dienstleistungen in einer Volkswirtschaft. Der Verbraucherpreisindex (VPI) und der Einzelhandelspreisindex (RPI) sind zwei gängige Messgrößen.

MAG7 (Magnificent 7): Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla.

Mega Cap: Eine Bezeichnung für die Unternehmen mit der höchsten Marktkapitalisierung. Unternehmen mit einer Bewertung (Marktkapitalisierung) von über 200 Milliarden USD in den USA gelten als Mega Caps. Dabei handelt es sich in der Regel um große Unternehmen mit hohem Bekanntheitsgrad und internationalem Engagement, die oft eine erhebliche Gewichtung in einem Index aufweisen.

Small Caps: Unternehmen mit einer Bewertung (Marktkapitalisierung) innerhalb einer bestimmten Größenordnung, z. B. in den USA zwischen 300 Millionen und 2 Milliarden US-Dollar, wobei es sich bei diesen Angaben im Allgemeinen um Schätzungen handelt. Small-Cap-Aktien bieten tendenziell das Potenzial für schnelleres Wachstum als ihre größeren Pendants, weisen jedoch eine höhere Volatilität auf.

Zölle: Eine Steuer oder Abgabe, die auf importierte Waren oder Dienstleistungen erhoben wird und häufig als Instrument zum Schutz der inländischen Märkte oder der Industrie eingesetzt wird.

Volatilität: Das Tempo und das Ausmaß von Auf- und Abbewegungen der Preise und Kurse von Portfolios, Wertpapieren und Indizes. Wenn der Preis mit großen Bewegungen auf und ab schwankt, weist er eine hohe Volatilität auf. Wenn sich der Preis langsamer und in geringerem Maße bewegt, weist er eine geringere Volatilität auf. Je höher die Volatilität, desto höher das Risiko der Anlage.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.