Da sich die Welt in so vielen wichtigen Fragen an einem Scheideweg befindet, kann es schwierig werden, die Anlagerisiken und -chancen zu erkennen. Welche Unternehmen bieten die Lösungen, wie vermeidet man den Hype, wann wird aus einer guten Idee eine sinnvolle Investition?

Thematisches Investieren, das darauf abzielt, langfristige globale Themen und die Unternehmen, die davon profitieren könnten, zu identifizieren, ermöglicht es Anlegern, an den Treibern des Wandels teilzuhaben. Es kann auf unterschiedliche Weise angegangen werden, aber wir bei Janus Henderson glauben, dass es drei Faktoren gibt, die es zu berücksichtigen gilt.

1. Beschleunigung: Ein Jahrzehnt des schnelleren Wandels

Wenn wir zehn Jahre zurückspulen, wäre der Gedanke an eine globale Pandemie und Lockdowns, einen Landkrieg in Kontinentaleuropa, den Austritt Großbritanniens aus der Europäischen Union oder eine zweistellige Inflation definitiv im Bereich des Undenkbaren angesiedelt. Ähnlicher abwegig wäre auch die Idee gewesen, dass wir in Monaten statt Jahren Impfstoffe entwickeln könnten, um COVID zu bekämpfen, dass die Arbeit von zu Hause aus zum Mainstream werden würde oder dass Elektrofahrzeuge und künstliche Intelligenz (KI) nach so langer Zeit der Unzufriedenheit endlich ihre Reife erreichen würde.

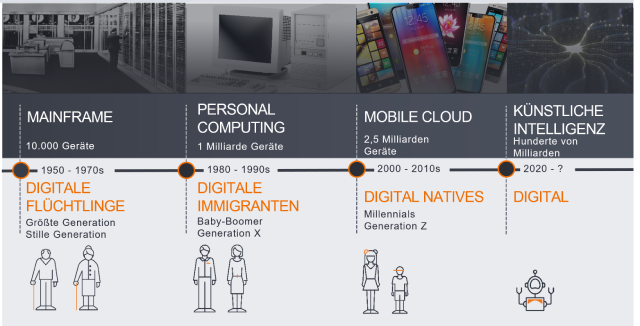

Ein roter Faden ist jedoch, dass sich die Welt um uns herum verändert und dass sich die Geschwindigkeit des Wandels beschleunigt. Abbildung 1 zeigt, wie schnell die Verbreitung digitaler Geräte im Laufe der Jahrzehnte exponentiell zugenommen hat. Auch wenn wir uns möglicherweise nicht einig sind oder nicht einmal in der Lage sind, mit großer Genauigkeit vorherzusagen, was das nächste Jahrzehnt bringt, können wir uns wahrscheinlich darauf einigen, dass sich das Tempo des Wandels nicht verlangsamen wird.

Abbildung 1: Digitale Transformation treibt Disruption voran

Quelle: Janus Henderson Investors, Citi Research, Stand 31. Dezember 2016

Da diejenigen, die im Zeitalter von Smartphones und Apps geboren wurden und als „Digital Natives“ bekannt sind, die Mehrheit der Arbeitskräfte ausmachen und mit der Zeit Eigentümer des größten Teils der Vermögen werden, glauben wir, dass sich der Wandel wahrscheinlich noch weiter beschleunigen wird. Ihre größere Bereitschaft, neue Technologien zu nutzen, ihr Fokus auf Nachhaltigkeit, demografische Trends einer wachsenden und alternden Bevölkerung, Ressourcenknappheit, Klimawandel, Deglobalisierung und sich schnell entwickelnde Arbeitsmuster, einschließlich hybrider Arbeitsformen, bedeuten, dass die Voraussetzungen für ein Jahrzehnt beschleunigter Veränderungen geschaffen sind.

2. Innovation: Die Auswirkungen von KI

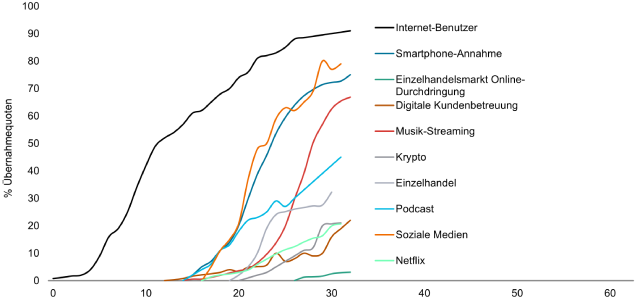

Das beste Beispiel für die exponentielle Kraft der Innovation war die virale Einführung von ChatGPT Ende 2022. Das Aufkommen der generativen KI ist wahrscheinlich der Vorbote eines Jahrzehnts noch schnellerer Veränderungen, da viele Branchen und Arbeitsplätze neu gedacht werden. Die Einführung des iPhone im Jahr 2007 war der Vorbote einer Innovationswelle, die unser tägliches Leben verändert hat. Das Herunterladen von Musik, Video-Streaming, Mitfahrdienste, mobiles Gaming, Online-Dating, das Posten von Fotos auf Instagram oder das Erstellen viraler Kurzvideos wurden durch diesen technologischen Durchbruch ermöglicht und entwickelten sich rasant. Abbildung 2 zeigt die Geschwindigkeit der Einführung und Entwicklung neuer digitaler Dienste, die sich Menschen oder Investoren einige Jahre vor ihrer Einführung kaum hätten vorstellen können. Das Berufsbild eines App-Entwicklers oder Influencers hätte man sich nicht vorstellen können. Wir sind im Allgemeinen viel besser darin, Arbeitsplätze vorherzusagen, die durch Technologie ersetzt werden, sind aber weitaus weniger in der Lage, uns neue Karrierewege vorzustellen, die entstehen werden.

Abbildung 2: Geschwindigkeit der Einführung und Entwicklung digitaler Dienste

Quelle: Morgan Stanley, Tech Diffusion: 10 Lessons from 100 Years, Juni 2023

Wir fangen gerade erst an, die Auswirkungen von ChatGPT und generativer KI zu verstehen, die nicht nur auf den Technologiesektor beschränkt sein werden. KI kann im Arzneimittelentwicklungsprozess oder bei der DNA-Sequenzierung und Genombearbeitung genutzt werden und ebnet so den Weg für ein spannendes Jahrzehnt der Beschleunigung von Innovationen im Gesundheitswesen. KI wird auch eine entscheidende Rolle dabei spielen, die Effizienz, Produktivitätssteigerungen und neue Lösungen zur Bewältigung unserer Nachhaltigkeitsherausforderungen voranzutreiben. Zusammen mit Nachhaltigkeitsaspekten wird es auch weiterhin unsere Arbeits- und Wohnpräferenzen verändern. Die Trends zum hybriden Arbeiten werden sich weiterentwickeln und den Wandel im Immobiliensektor mit intelligenteren Städten, mehr Rechenzentren und neu konzipierten Arbeitsmustern vorantreiben. KI ist auch ein Wegbereiter und Grundbaustein für zukünftige Technologien wie autonome Fahrzeuge und das Metaversum. Daher wird KI an der Spitze des sich beschleunigenden Wandels stehen, der unseres Erachtens in diesem Jahrzehnt erhebliche Auswirkungen auf alle Sektoren und den breiteren Aktienmarkt haben wird.

3. Differenzierung: Andere Zeiten, andere Gewinner

In einer Welt des sich beschleunigenden Wandels ist es selbstverständlich, dass die etablierten Unternehmen vor Herausforderungen stehen. Im letzten Jahrzehnt hat E-Commerce die Einzelhandelsbranche revolutioniert, soziale Medien waren für Zeitungen und Radio wie Kryptonit, während Streaming und Gaming die Unterhaltungsbranche radikal verändert haben. Dies hat erhebliche Auswirkungen auf die Aktien, die man besitzen möchte. In einigen Fällen wurden etablierte Unternehmen, die über Jahrzehnte hinweg erfolgreich waren, in den Bankrott gedrängt, während neue Unternehmen die Chancen dieser seismischen Veränderungen nutzen konnten, um zu den Aktien mit der besten Wertentwicklung aufzusteigen. Die Positionierung bzgl. dieser tektonischen Veränderungen hat Ihre Anlagerenditen im letzten Jahrzehnt, in dem die Streuung der Aktienrenditen zunahm, bestimmt.

Wir erleben jetzt neue große tektonische Verschiebungen. Nach mehr als einem Jahrhundert, in dem Autos mit Verbrennungsmotoren dominierten, vollziehen wir nun einen raschen Übergang zu Elektrofahrzeugen. Regierungspolitik, neue Vorschriften und Subventionen, die auf nachhaltige Ziele ausgerichtet sind, werden eine Neuausrichtung unserer Energieversorgung und vieler anderer Branchen vorantreiben. Der Markt versucht bereits, zwischen den Gewinnern und Verlierern der KI zu unterscheiden. Angesichts der raschen Entwicklung muss diese Bewertung dynamisch sein. Es werden auch neue Trends auftauchen und neue Chancen bieten, die von den Anlegern genutzt werden sollten.

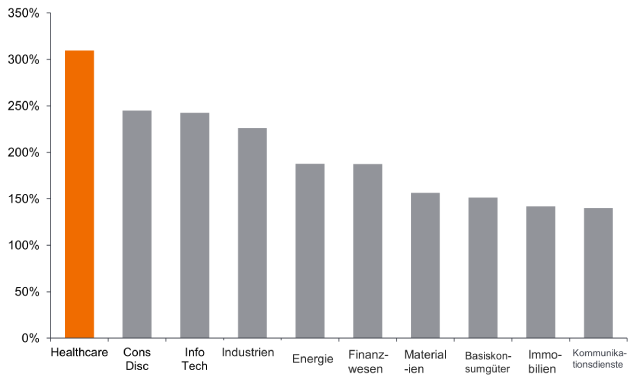

Beschleunigung und Innovation werden zu einer größeren Streuung der Aktienrenditen führen. Die Differenzierung Ihrer Aktienrenditen erfordert die Fähigkeit, die Nutznießer dieser Schlüsselthemen im Laufe der Zeit zu identifizieren. Aber während eine thematische Betrachtung nützlich ist, um langfristige Wachstumschancen zu identifizieren, erfordert die Fähigkeit, die wahren Gewinner in diesen Themen erfolgreich zu identifizieren, viel mehr: ein tiefes branchenspezifisches Verständnis der wichtigsten Trends und Technologien, die im Spiel sind, und der Unternehmen, die am besten dafür gerüstet sind, davon zu profitieren. Wie Abbildung 3 zeigt, ist ein aktives Vorgehen unerlässlich, um für diese zunehmende Streuung gut gerüstet zu sein.

Abbildung 3: Thematisches Investieren erfordert einen aktiven Ansatz

Streuung der Renditen nach Sektoren (über 10 Jahre)

Quelle: Wilshire 5000 Index, Stand: 31. Dezember 2022. Beinhaltet die durchschnittliche Wertentwicklung von Aktien mit einer Marktkapitalisierung von über 500 Millionen US-Dollar.

10-Jahres-Durchschnittsrendite

Quelle: Wilshire 5000 Index; 2013–2022. Basierend auf einer Zehnjahresanalyse. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Ausblick für die Portfoliokonstruktion

Matthew Bullock, Leiter des Bereichs EMEA Portfoliokonstruktion und Strategie

| „Wir befinden uns jetzt in einem Umfeld, in dem die Erwartungen an die Aktienmarktrenditen niedriger sind als im letzten Jahrzehnt. Um einen langfristigen Mehrwert zu finden, ist es daher noch wichtiger geworden, tiefer in die Märkte zu schauen, um gutes Wachstum zu finden. Themen sind ihrer Definition nach längerfristige strukturelle Veränderungen, die bei richtiger Identifizierung zu einer deutlichen Outperformance führen können; allerdings wird es Gewinner und Verlierer geben. Wir können erkennen, dass sich dies in der Renditestreuung widerspiegelt, die Richard zeigt (Abbildung 3); was unserer Meinung nach einen aktiven Ansatz voll und ganz rechtfertigt.

Die Themen sind sowohl aus Investitionssicht als auch aus Marketingsicht sehr attraktiv. Daher sehen wir zahlreiche Beispiele für „Theme-Washing“ auf dem Markt, bei dem Strategien nicht mit dem Ziel entwickelt wurden, am langfristigen Trend teilzunehmen, sondern vielmehr mit dem Ziel der besseren Vermarktung. Too often we see thematic portfolios that are either too narrow and take on undue risk, or too broad and dilute participation in the theme itself. Daher ist es bei der Verwendung von Themen in einem Portfolio unerlässlich, dass Anleger die Breite der thematischen Strategie und die Auswirkungen auf ihr Gesamtportfolio vollständig verstehen. Wir halten es auch für notwendig, mehrere Themen in ein breiteres Portfolio zu integrieren. So wie das Timing des Marktes eine unmögliche Aufgabe ist, so ist auch das perfekte Timing des Ein- und Ausstiegs bei Themen unmöglich. Bei effektiver Umsetzung könnten thematische Investoren die Gewinner von morgen besitzen … aber der Portfolioaufbau ist wichtig.“ |

Fazit

Die Gewinner von heute werden nicht unbedingt die Gewinner von morgen sein, da Themen und Unternehmen weiterhin dynamisch bleiben. Außerdem gibt es mit der Neufestsetzung der Kapitalkosten, die den Zugang zu Kapital teurer und schwieriger macht, weniger Toleranz gegenüber Geschäftsmodellen, die sich nicht selbst finanzieren. Dies ist ein fruchtbarer Boden für aktive, fundamental orientierte, Bottom-up-Stockpicker mit Erfahrung in der Identifizierung von Gewinnern über verschiedene Konjunkturzyklen hinweg. Für Anleger ist es daher von entscheidender Bedeutung, langfristige Erfolgsbilanzen zu bewerten und sicherzustellen, dass Investmentteams über die nötige Erfahrung und das nötige Kaliber verfügen, um thematische Lösungen für eine Welt des transformativen Wandels zu verwalten und zu entwickeln.

Technologiebranchen können erheblich von der Veralterung bestehender Technologien, kurzen Produktzyklen, sinkenden Preisen und Gewinnen, der Konkurrenz durch neue Marktteilnehmer und der allgemeinen Wirtschaftslage betroffen sein. Eine konzentrierte Investition in einer einzelnen Branche könnte volatiler sein als die Wertentwicklung weniger konzentrierter Investitionen und des Marktes insgesamt.

Der Dow Jones Wilshire 5000 Index ist ein Index, der die Wertentwicklung aller Aktienwerte mit Hauptsitz in den USA anhand leicht verfügbarer Preisdaten misst. Über 5.000 kapitalisierungsgewichtete Wertpapierrenditen werden verwendet und der Dow Jones Wilshire 5000 Index gilt als einer der wichtigsten Kennzahlen des gesamten US-Aktienmarktes.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.