Wie wir bereits zuvor hervorgehoben haben, dominierte der private Gewerbeimmobilienmarkt die Schlagzeilen der Medien und passte die gemeldeten Werte nur langsam an veränderte makroökonomische Rahmenbedingungen an. Dies ist das Gegenteil für den börsennotierten/öffentlichen Markt: Er ist zukunftsorientiert, wird täglich an den Aktienmärkten bewertet und spiegelt in seinen Bewertungen bereits die negativen Auswirkungen höherer Zinsen auf die zugrunde liegenden Immobilienwerte wider. Dies bedeutet, dass börsennotierte Real Estate Investment Trusts (REITs) mit großen Abschlägen gegenüber privaten Vermögenswerten gehandelt werden, da sie die Auswirkungen höherer Zinsen bereits „einkalkuliert“ haben und nun von einer Trendwende bei den Zinssätzen profitieren dürften.

Wie beweisen wir dies? Ein wichtiger Indikator besteht darin, dass der private Immobiliensektor die erhebliche Bewertungslücke zwischen privaten und börsennotierten Immobilien ausnutzt, um den bestehenden Wert börsennotierter REITs auszuschöpfen. Kürzlich gab Blackstone, der größte private Betreiber, bekannt, dass er den börsennotierten REIT für gehobene Küstenapartments, Apartment Income (AIR Communities), für rund 10 Milliarden US-Dollar erwirbt. Dies folgt auf eine frühere Übernahme in diesem Jahr, bei der es im Januar den kanadischen REIT Tricon Residential gab, ein Portfolio bestehend aus hauptsächlich Einfamilienhäusern in der US-amerikanischen Sunbelt-Region für 3,5 Milliarden US-Dollar. Beide Transaktionen wurden mit einem Aufschlag von mehr als 20 % auf den aktuellen Aktienkurs abgeschlossen. Dies sehen wir als Beispiel für die attraktive Preisgestaltung börsennotierter Wohn-REITs (und des gesamten börsennotierten REIT-Sektors).

Immer noch überzeugende Bewertungen

Betrachtet man speziell US-amerikanische Wohnimmobilien-REITs (Abbildung 1), erscheint der Sektor im Vergleich zu den beobachteten Preisen auf dem privaten Markt aus jüngsten Transaktionen immer noch unterbewertet. Apartment-REITs werden derzeit mit einem Abschlag von etwa 10 % auf den geschätzten Nettoinventarwert (NAV) gehandelt, während REITs für die Vermietung von Einfamilienhäusern einen noch größeren Abschlag von etwa 20 % aufweisen.

In Europa beobachten wir, dass deutsche Wohnungseigentümer mit Abschlägen von rund 40 Prozent auf den Schätzwert gehandelt werden. Dies spiegelt die höhere Verschuldung wider, stellt unserer Ansicht nach aber auch eine Chance für Anleger dar.

Abbildung 1: Durchschnittlicher Nettoinventarwertaufschlag/-abschlag für US-Wohnimmobilien

Quelle: SNL Real Estate, Janus Henderson Investors. Daten vom 31. Dezember 2005 bis 31. März 2024. NAV oder Nettoinventarwert: Wert der zugrunde liegenden REIT-Vermögenswerte abzüglich der Verbindlichkeiten. Prämie zum NAV: Der REIT-Preis ist höher als sein NAV; Abschlag zum NAV: Der REIT-Preis ist niedriger als sein NAV. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftige Rendite.

Während wir für Gewerbeimmobilien von den Höchstwerten von Anfang 2022 bis zum Tiefstwert einen Bewertungsrückgang von etwa 20 % erwarten, dürfte sich die Bewertung im Wohnimmobiliensektor schneller stabilisieren als in vielen anderen Sektoren, da dieser relativ gesehen von der geringeren Präsenz der Anleger in anspruchsvolleren Segmenten des Gewerbeimmobiliensektors wie Büros und Einkaufszentren geringerer Qualität profitiert.

Gut aufgestellt für Wachstum

Seit der weltweiten Finanzkrise im Jahr 2008 haben börsennotierte Wohnimmobilien-REITs ihre Verschuldung reduziert und sich so für den jüngsten Abschwung, insbesondere in den USA, eine günstige Ausgangsposition verschafft. Diese geringere Hebelwirkung kann im Vergleich zu privaten Eigentümern einen besseren und kostengünstigeren Zugang zu Finanzmitteln ermöglichen. Wir erwarten, dass börsennotierte REITs ihre Kosten- und Kapitalzugangsvorteile sinnvoll nutzen und „gute Gebäude mit schlechten Bilanzen“ von privaten Eigentümern erwerben. Dadurch könnte das Potenzial der Anlageklasse steigen, ihren Marktanteil wie in den vergangenen dreißig Jahren weiter auszubauen und zu zusätzlichem Gewinnwachstum beizutragen.

Darüber hinaus verfügen REITs typischerweise über effiziente Kostenstrukturen und sind in der Lage, in die Verbesserung der Betriebsplattform zu investieren, was im Vergleich zu ihren privaten Pendants häufig zu einer höheren Belegungsrate, höheren erzielten Mieten und effizienteren Betriebsmargen geführt hat. Anfang 2024 erreichten einige US-Vermieter eine Auslastung von rund 95 % und verzeichneten bei der Verlängerung der Mietverträge mittlere einstellige Zuwächse.

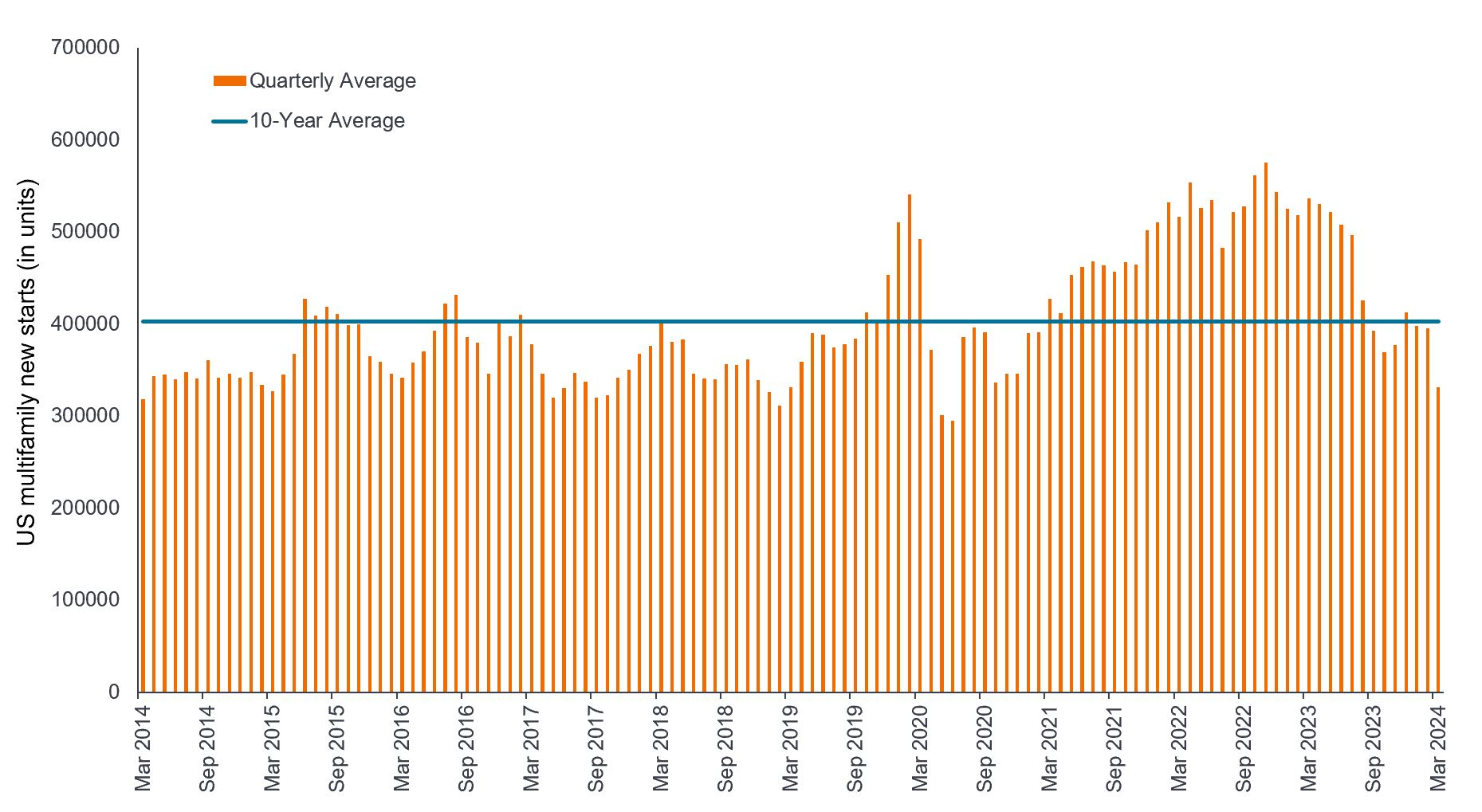

Während das erhöhte Angebot kurzfristig ein Hindernis für den Wohnungsmarkt in den USA zu sein scheint, lässt die Bautätigkeit derzeit dramatisch nach, was auch die mittelfristigen Wachstumsaussichten verbessern dürfte.

Abbildung 2: Baubeginne liegen unter dem 10-Jahres-Durchschnitt

US-Neubauten im Mehrfamilienhaussektor (auf Jahresbasis, saisonbereinigt)

Quelle: US Census Bureau, Janus Henderson Investors, 31. März 2014 – 31. März 2024.

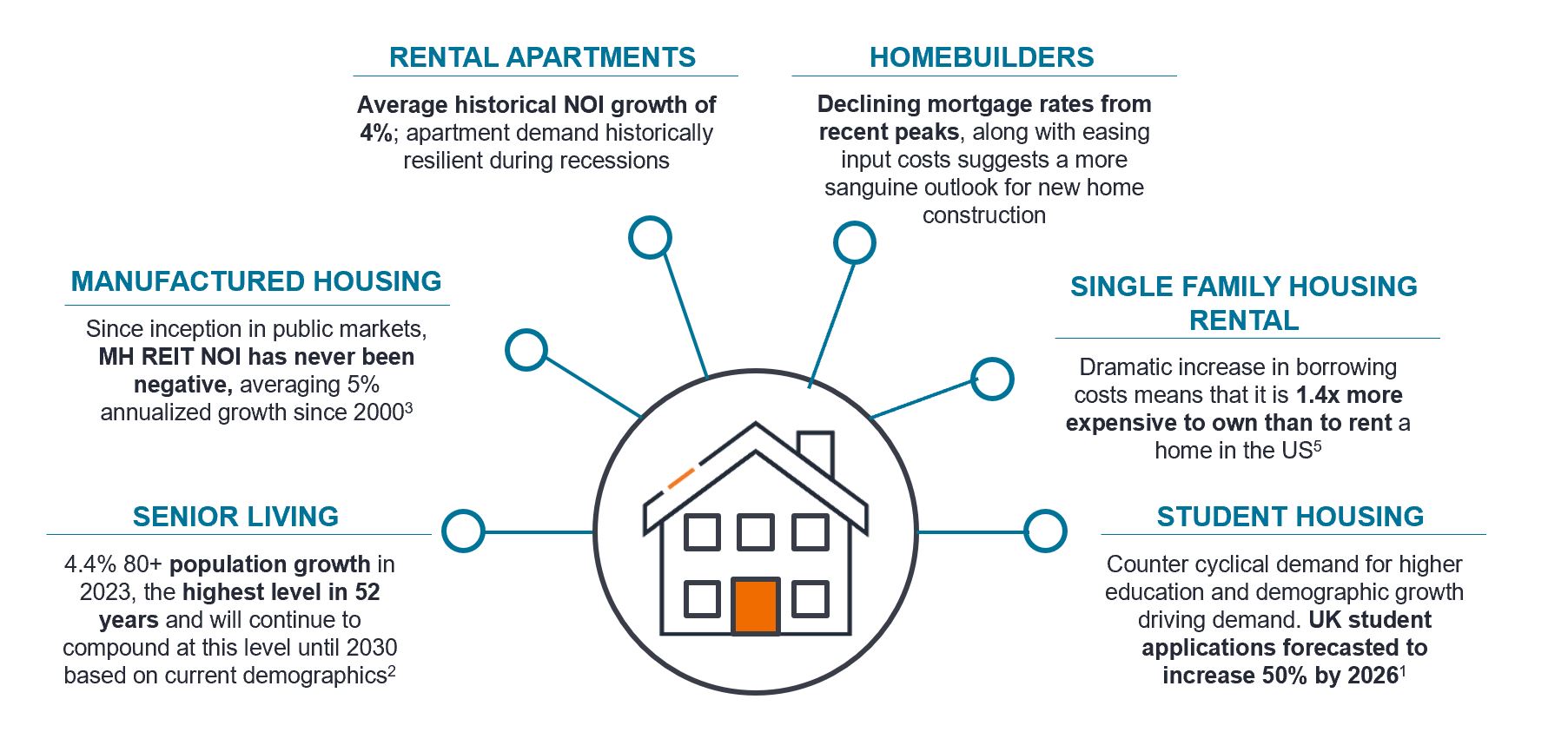

Wohnen: ein vielfältiger Sektor mit defensiven Eigenschaften

Der Sektor börsennotierter Wohnimmobilien hat bewiesen, dass er attraktive langfristige Renditen und Einkommensströme generieren kann, die in der Vergangenheit tendenziell mit der Inflation Schritt gehalten haben. Darüber hinaus bietet der börsennotierte Markt ein breiteres Spektrum an Möglichkeiten. Bereiche wie Studentenwohnheime, Einfamilienhäuser zur Miete, Seniorenresidenzen und Seniorenwohnen haben allesamt von strukturellen Nachfragetreibern wie dem demografischen Trend einer alternden Bevölkerung profitiert.

Abbildung 3: Die Wohnchance

Strukturelle Unterversorgung in verschiedenen Teilsektoren

Quelle: 1UCAS, 2OECD, 3,4Green Street Advisors, 5 Jefferies, FRED, NAR, REIS, Redfin, Janus Henderson Investors-Analyse, Stand 31. Dezember 2022. NOI = Nettobetriebseinkommen, ein Maß für die Einnahmen einer einkommensschaffenden Immobilie abzüglich der Betriebsausgaben (Finanzierung und Steuern).

Selektivität ist ein Muss

Wir betonen noch einmal, dass bei Investitionen im Immobiliensektor ein selektiver Ansatz von entscheidender Bedeutung ist, da zahlreiche Faktoren wie Mieternachfrage, Marktangebot, Finanzierungskosten und -verfügbarkeit usw. nicht nur zwischen den Immobilienarten, sondern auch auf regionaler und lokaler Ebene große Unterschiede aufweisen können.

Der Sektor der Einfamilienhausvermietung ist im Wohnbau wohl am besten positioniert, da er einen treuen Kundenstamm und starke Nachfragetrends aufweist, die durch sinkende Hypothekenverfügbarkeit und verhaltene Eigenheimkaufaktivität begünstigt werden. In Nordamerika sind die Fundamentaldaten der US-Ostküste im Vergleich zu den Märkten an der Westküste und im Sunbelt aufgrund des besseren Beschäftigungswachstums und Angebots stärker. In Kanada beobachten wir ein starkes Wachstum der Marktmieten, das durch die dynamische Einwanderungspolitik und die gesunde Beschäftigung des Landes unterstützt wird. In Europa haben inzwischen einige schwedische und deutsche Wohnungsbauunternehmen große Schulden aufgenommen, die in einem Umfeld steigender Zinsen deutlich schwächer bewertet wurden. Wir sind jedoch der Ansicht, dass die operative Belastbarkeit und die robusten Cashflows der Unternehmen in der Region vom Markt unterschätzt werden. Und was noch wichtiger ist: Dort, wo der Verschuldungsgrad zu hoch war, haben die Unternehmen diese Bedenken durch Dividendenkürzungen, neue Kapitalspritzen und die Veräußerung von Vermögenswerten ausgeräumt.

Das Fazit

Die weltweiten Märkte für Wohn-REITs bieten weiterhin attraktive Gelegenheiten. Diese ergeben sich aus der demografischen Entwicklung, einem Wohnungsmangel auf den meisten globalen Märkten (der sich in den kommenden Jahren wahrscheinlich noch verschärfen wird) und der Nachfrage nach bezahlbaren und gut verwalteten Mietwohnungen.

Wir blicken mit größerer Zuversicht und Überzeugung in die Zukunft, dass sich börsennotierte REITs aufgrund ihres Potenzials für attraktive und wachsende Dividendenströme, ihrer Diversifizierung gegenüber anderen Anlageklassen und ihres defensiven Wachstums erneut als wertvoller Baustein in den Portfolios der Anleger erweisen könnten.

Angesichts der jüngsten Akquisitionen von Blackstone wären wir keine Überraschung, wenn in den kommenden Monaten weitere börsennotierte REITs durch private Betreiber aufgekauft würden. Dies sollte zu einer deutlich positiven Prognose für börsennotierte Immobilien beitragen und bei Anlegern die Zuversicht wecken, sich den Sektor noch einmal genauer anzusehen.

Bilanz: Ein Rechnungsabschluss, der die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt gegenüberstellt.

Investment Grade: Eine Anleihe/Schuldverschreibung, bei der ein relativ geringes Risiko eines Zahlungsausfalls bei Kapital- und Zinszahlungen besteht, was sich in der höheren Bewertung durch die Ratingagenturen widerspiegelt.

Nettoinventarwert (NAV): der Gesamtwert eines Vermögenswerts abzüglich ausstehender Schulden und fixer Kapitalaufwendungen.

REITs oder Real Estate Investment Trusts investieren in Immobilien durch direkten Besitz von Immobilienvermögen, Immobilienanteilen oder Hypotheken. Da sie an einer Börse notiert sind, sind REITs in der Regel sehr liquide und werden wie Aktien gehandelt.

Immobilienaktien, einschließlich Real Estate Investment Trusts (REITs), reagieren empfindlich auf Änderungen von Immobilienwerten und Mieteinnahmen, Immobiliensteuern, Zinssätzen, steuerlichen und regulatorischen Anforderungen, Angebot und Nachfrage sowie auf Veränderungen der Managementfähigkeiten und der Bonität des Unternehmens. Bei REITs besteht zusätzlich die Gefahr, dass sie nicht die Voraussetzungen für bestimmte Steuervorteile oder für eine Registrierungsbefreiung erfüllen, was negative wirtschaftliche Folgen nach sich ziehen könnte.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.