Die Rendite 10-jähriger US-Staatsanleihen erreichte in der ersten Oktoberwoche 4,8 %, den höchsten Stand seit 2007. Der Schmerz an den Anleihemärkten war ansteckend, da Aktien als Reaktion auf die steigenden Zinssätze fielen und sich die Kreditspannen ausweiteten. Für Anleihenanleger wurde die Aussicht, dass US-Staatsanleihen mit längeren Laufzeiten ein drittes Jahr negative Renditen liefern könnten – etwas, das es in der Geschichte noch nie gegeben hat –, zu einer unangenehmen Realität.

Was steckt in einem Wort?

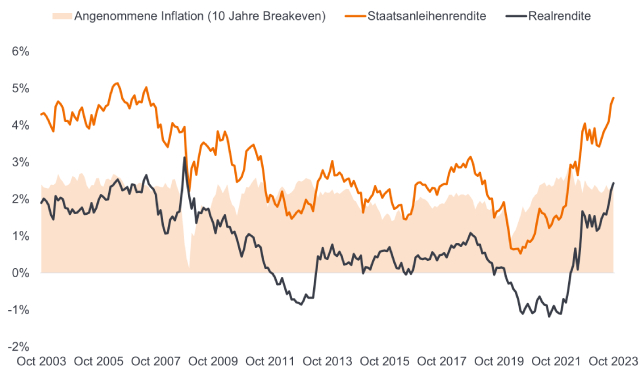

„Real“ ist hier das entscheidende Wort. In den letzten zwei Jahren war die Inflation größtenteils der Faktor, der die Anleihenmärkte antreibt. Doch die Kerninflation erreichte in den USA vor einem Jahr und in Europa Anfang des Jahres ihren Höhepunkt. Die Gesamtinflation der Verbraucherpreise ist gesunken und die Kerninflation sinkt allmählich und nähert sich dem Ziel der US-Notenbank (Fed), obwohl die gemischten Daten in der US-VPI-Veröffentlichung vom September zeigten, dass der Weg nach unten möglicherweise ungleichmäßig verläuft. Die Inflationserwartungen sind unter Kontrolle, wie Abbildung 1 zeigt. Was sprunghaft angestiegen ist, sind die Realrenditen.

Abbildung 1: Die Realrenditen treiben die Renditen in die Höhe

Quelle: Bloomberg, Nominalrendite der 10-jährigen US-Staatsanleihen, Rendite der 10-jährigen inflationsgeschützten Wertpapiere (TIPS) der US-Staatsanleihen (Realrendite). Die 10-Jahres-Breakeven-Rate ist ein Maß für die erwartete Inflation und gibt an, wie hoch die durchschnittliche Inflation der Marktteilnehmer in den nächsten 10 Jahren sein wird. Er ergibt sich aus der Subtraktion der TIPS-Rendite von der nominalen Anleiherendite derselben Laufzeit. 31. Oktober 2003 bis 6. Oktober 2023. Die Erträge können im Laufe der Zeit schwanken und sind nicht garantiert.

Was sind Realrendite?

Wir können uns Realrendite als die jährliche Rendite vorstellen, die ein Anleiheanleger nach Inflation erwarten kann. Sie sind wichtig, da sie oft einen Markteinblick in die Erwartungen des künftigen Wirtschaftswachstums und der Geldpolitik geben. Die Realrenditen drehten ins Negative, als sich die Anleger Sorgen um die Konjunktur machten und die Geldpolitik extrem locker war. Seitdem sich die Wirtschaft erholt, sind sie wieder positiv geworden.

Längerfristige Renditen werden durch eine Kombination aus Folgendem bestimmt:

- Der zukünftige Weg der Leitzinsen. Aus diesem Grund achtet der Markt genau auf die Leitlinien der Zentralbanken, um die voraussichtliche Entwicklung der Leitzinsen zu steuern. Die jüngste Erwartung des Marktes hinsichtlich bevorstehender Zinssenkungen hat sich zu einem Mantra „höher für länger“ gewandelt. Eine ähnliche Neubewertung des Gleichgewichts- oder neutralen Leitzinses hat sich ebenfalls nach oben bewegt.

- Der Begriff Prämie. Dabei handelt es sich im Wesentlichen um die zusätzliche Entschädigung, die ein Anleihegläubiger für das Risiko einer Kreditvergabe über längere Zeiträume zahlen möchte. Dies ist eine Funktion der Inflation, der Unsicherheit und der Angebots-/Nachfragedynamik. Diese Laufzeitprämie ist nicht direkt beobachtbar, aber Modelle, die sie schätzen, wie beispielsweise das von New Yorker Fed-Ökonomen entwickelte ACM-Modell, deuten darauf hin, dass die Laufzeitprämie in letzter Zeit gestiegen ist.1

Was hat die Realrenditen in die Höhe getrieben?

Es gibt eine Reihe von Faktoren, die offenbar zu einem Anstieg der Realrenditen geführt haben.

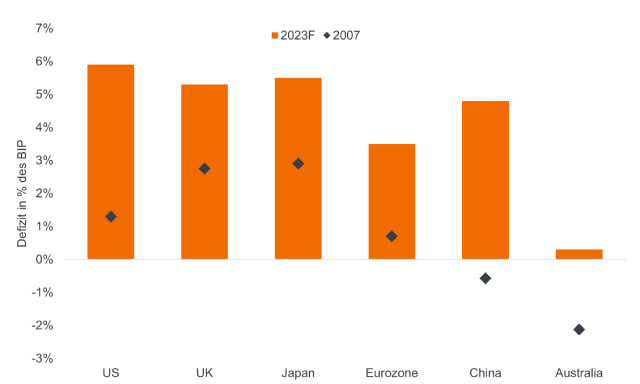

Erstens wurde der Fokus neu auf das Anleihenangebot gelegt. Es ist noch nicht allzu lange her, dass Befürworter der modernen Währungstheorie behaupteten, dass Regierungen Geld drucken und sorglos ausgeben könnten, da die Inflation leicht kontrolliert werden könne. Die jüngste Inflationsepisode scheint diese Theorie in den Müll geworfen zu haben. Fairerweise muss man sagen, dass die Finanzpolitik von entscheidender Bedeutung war, um der Welt dabei zu helfen, sich schnell von der Pandemie zu erholen. Allerdings wird zu Recht die Frage aufgeworfen, warum die Regierungen immer noch so große Verluste schreiben. Die US-Regierung ist auf dem besten Weg, im Jahr 2023 mehr Kredite aufzunehmen als im Jahr 2022. Die neueste Prognose geht davon aus, dass das US-Defizit im Jahr 2023 5,8 % des BIP erreichen wird (7 %, wenn wir die Ausgabenreduzierung im Zusammenhang mit der Rückabwicklung von Studienkrediten ausklammern). Für eine Wirtschaft mit Vollbeschäftigung ist dies eine rücksichtslose Haushaltsausgabe und trägt zum Anstieg des Angebots an Staatsanleihen bei. Aber die USA sind bei weitem nicht allein, wie Abbildung 2 zeigt.

Abbildung 2: Die Haushaltsdefizite der Regierung sind viel größer als vor der globalen Finanzkrise

Quelle: Bloomberg, Staatshaushaltsdefizit in % des Bruttoinlandsprodukts (BIP). Die Zahlen für 2023F stellen Prognosen dar, die eine Zusammenstellung privater Mitwirkender auf Bloomberg darstellen. Letzte verfügbare Zahlen per 30. September 2023. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Zweitens erfolgt dieses hohe Angebot zu einer Zeit, in der die Zentralbanken von preisunempfindlichen Käufern von Anleihen (quantitative Lockerung) zu preisunempfindlichen Verkäufern (quantitative Straffung) übergegangen sind. Der Markt sucht daher nach dem nächsten Grenzkäufer.

Drittens ist die Zuversicht, dass die Zinsen sinken werden – die Erwartung, die zu einer steil invertierten Zinsstrukturkurve geführt hat – geschwunden. Ein Teil davon beruht auf der Überzeugung, dass ein weiterer Rückgang der Inflation schwierig herbeizuführen sein könnte, spiegelt aber auch die Befürchtung wider, dass es in den G20-Ländern möglicherweise keinen gangbaren Weg zu Haushaltskürzungen gibt.

Viertens: Wir befinden uns in einer unsicheren Phase. Gemischte Wirtschaftsdaten (z. B. starke Beschäftigungsdaten im Gegensatz zu einem schwächeren Kreditwachstum und steigenden Kreditkartenausfällen) bedeuten, dass der Markt Schwierigkeiten hat, die Gesamtrichtung der Wirtschaft und den wahrscheinlichen Kurs der Geldpolitik zu bestimmen. Sogar die Aufregung um künstliche Intelligenz trübt das Bild, da die Wirtschaftsteilnehmer versuchen zu begreifen, was sie für Produktivität und Arbeitsplätze bedeuten könnte. Die Volatilität der Zinssätze ist der Prozess, bei dem ein Markt versucht, ein Gleichgewicht zu finden.

Die heutigen Erträge sind eine Gelegenheit

Insgesamt sind steigende Renditen für bestehende Inhaber festverzinslicher Anleihen unerwünscht. Dennoch sollten wir nicht aus den Augen verlieren, dass der Zinsanstieg die Attraktivität der Anlageklasse wiederhergestellt hat. Die Renditen liegen heute auf Niveaus, die wir überzeugend finden. Beispielsweise beträgt der beizulegende Zeitwert der 10-jährigen US-Staatsanleihe, basierend auf langfristigen historischen Beziehungen, 4,25–4,5 % (die Summe aus erwarteter Inflation, Laufzeitprämie und langfristigen Leitzinsen). Heute liegen wir bei 4,7 %.2 Die Volatilität bleibt hoch und weitere Überschreitungen sind sicherlich möglich, aber langfristig orientierte Anleger dürften den Wert der heutigen Märkte zur Kenntnis nehmen.

Auch im Vergleich zu Aktien schneiden Anleihen gut ab. Heutzutage kann ein Anleger eine durchschnittliche Rendite von 6,6 % für US-Unternehmensanleihen mit Investment-Grade-Rating von BBB erzielen, verglichen mit einerGewinnrendite von 5,1 % für US-Aktien, wie im S&P 500 dargestellt.3

Anleiheinvestoren erhalten Optionen. Anleihen mit kürzerer Laufzeit bieten attraktive Renditen, eine extrem hohe Wahrscheinlichkeit positiver Gesamtrenditen und eine begrenzte Volatilität, da sich die Zentralbanken ihrem geldpolitischen Höhepunkt nähern. Unterdessen bedeutet die Zinsanpassung, dass Anleihen mit längeren Laufzeiten geduldigen Anlegern die Möglichkeit bieten könnten, sowohl Erträge als auch Kapitalgewinne zu erzielen, wenn die Renditen zu sinken beginnen.

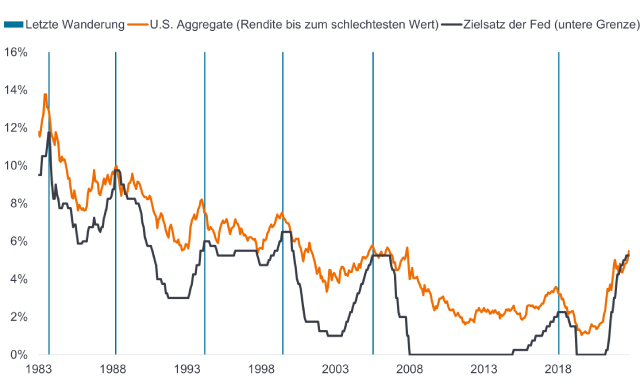

Höhere Realerträge sind auch der Grundstein für ihren eigenen Zusammenbruch. Realrenditen sind mit 2,5 % historisch gesehen restriktiv und dürften, da die verzögerten Auswirkungen der Geldpolitik wohl immer noch zu spüren sind, zu einer Verlangsamung der Wirtschaft und einer Abkehr von einer weiteren Straffung der Zentralbankpolitik beitragen. Wir haben es bereits gesagt, aber es lohnt sich, es noch einmal zu wiederholen. Investment-Grade-Anleihen entwickeln sich nach der letzten Erhöhung in einem bestimmten Zinszyklus in der Regel gut (Renditen sinken, Preise steigen).

Abbildung 3: Die letzte Erhöhung ist typischerweise gut für Investment-Grade-Anleihen

Quelle: Bloomberg, Bloomberg US Aggregate Index Yield to Worst, US Federal Funds Target Rate (Untergrenze). 31. Januar 1983 bis 5. Oktober 2023. Der Yield to Worst ist der niedrigste Ertrag, den eine Anleihe (ein Index) erzielen kann, sofern der/die Emittenten nicht in Verzug gerät/sind; es berücksichtigt Besonderheiten wie Call-Optionen (die Emittenten das Recht geben, eine Anleihe zu einem bestimmten Zeitpunkt zurückzurufen). Der Bloomberg US Aggregate Index ist ein Index für festverzinsliche US-Anleihen mit Investment Grade. DieErträge können im Laufe der Zeit variieren und sind nicht garantiert.

Wir erleben einen Regimewechsel für die politischen Entscheidungsträger. Die globale Finanzkrise löste eine Ära unerbittlich leichten Geldes aus und drückte die langfristigen Realrenditen. Es schürte auch die Inflation und definierte die Grenzen einer umsichtigen Politik. Da Anleger eine höhere Vergütung für diese Anpassung fordern, ist Wert entstanden, und Anleihen sollten beginnen, ihre traditionelle Rolle als attraktive Quelle der Portfoliodiversifizierung zu spielen.

1Quelle: Die derzeitigen und ehemaligen New Yorker Fed-Ökonomen Tobias Adrian, Richard K. Crump und Emanuel Moench haben ein statistisches Modell entwickelt, um die gemeinsame Entwicklung von Treasury-Renditen und Laufzeitprämien über Zeit und Laufzeit hinweg zu beschreiben, das sogenannte ACM-Modell.

2Quelle: Bloomberg, Generische Rendite 10-jähriger US-Staatsanleihen, 6. Oktober 2023.

3Quelle: ICE BofA US BBB Corporate Index (Yield to Worst), S&P500-Gewinnrendite (Kehrwert des Kurs-Gewinn-Verhältnisses), 6. Oktober 2023.

Der ICE BofA BBB US Corporate Index bildet die auf US-Dollar lautenden Investment-Grade-Unternehmensanleihen ab, die auf dem US-amerikanischen Inlandsmarkt öffentlich ausgegeben werden und ein Rating von BBB1 bis einschließlich BBB3 haben.

Der S&P 500® Index spiegelt die Wertentwicklung von US-amerikanischen Large-Cap-Aktien wider und repräsentiert die allgemeine Wertentwicklung des US-Aktienmarktes.

Annualisiert: Angabe eines Zinssatzes oder einer Kapitalrendite als Jahreszins.

Kreditratings: Eine von einer Kreditratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers.

Kreditrisiko: Das Risiko, dass ein Kreditnehmer seinen vertraglichen Verpflichtungen nicht nachkommt, indem er die erforderlichen Schuldenzahlungen nicht leistet.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen.

Diversifikation: Eine Möglichkeit zur Risikostreuung durch die Mischung verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio. Es basiert auf der Annahme, dass sich die Preise der verschiedenen Vermögenswerte in einem bestimmten Szenario unterschiedlich verhalten. Vermögenswerte mit geringer Korrelation sollten die größte Diversifizierung bieten.

Duration: Die Sensitivität eines Anleihen- oder Rentenportfolios gegenüber Zinsänderungen. Je größer der Wert, desto empfindlicher reagiert er auf Zinsbewegungen. Unter einer langen Duration versteht man die Verlängerung der durchschnittlichen Duration eines Portfolios.

Finanzpolitik: Verbunden mit staatlichen Steuern, Schulden und Ausgaben. Regierungspolitik in Bezug auf die Festlegung von Steuersätzen und Ausgabenniveaus. Sie ist unabhängig von der Geldpolitik, die typischerweise von einer Zentralbank festgelegt wird. Unter fiskalischer Sparmaßnahmen versteht man Steuererhöhungen und/oder Ausgabenkürzungen in dem Versuch, die Staatsverschuldung zu senken. Fiskalexpansion (oder „Konjunkturimpuls“) bezieht sich auf eine Erhöhung der Staatsausgaben und/oder eine Senkung der Steuern.

Globale Finanzkrise: Die Finanzkrise 2007–2009 bezieht sich auf die Zeit extremen Stresses auf den globalen Finanzmärkten und im Bankensystem zwischen 2007 und Anfang 2009. Es löste eine schwere Rezession und die darauffolgende Ära der lockeren Geldpolitik aus.

Bruttoinlandsprodukt (BIP): Der Wert aller Fertigwaren und Dienstleistungen, die ein Land innerhalb eines bestimmten Zeitraums (normalerweise vierteljährlich oder jährlich) produziert. Es kann verwendet werden, um die Größe und Wachstumsrate einer Volkswirtschaft zu messen.

G20: Die Gruppe der 20 besteht aus 19 souveränen Nationen sowie der Afrikanischen Union und der Europäischen Union, die rund 85 % des globalen Bruttoinlandsprodukts repräsentieren.

Inflation: Die jährliche Preisänderungsrate, normalerweise ausgedrückt als Prozentsatz. Der Verbraucherpreisindex (CPI) ist ein Maß für die durchschnittliche zeitliche Veränderung der Preise, die städtische Verbraucher für einen Warenkorb von Konsumgütern und Dienstleistungen zahlen.

Investment Grade: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen ein relativ geringes Risiko eines Zahlungsausfalls besteht. Die höhere Qualität dieser Anleihen spiegelt sich in ihrer höheren Bonität wider.

Leitindikator: Ein Teil oder eine Reihe von Wirtschaftsdaten, die dazu beitragen können, ein frühes Signal dafür zu geben, wo wir uns in einem Wirtschaftszyklus befinden.

Geldpolitik: Die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter Lockerung versteht man, dass eine Zentralbank die Geldmenge erhöht und die Kreditkosten senkt. Unter einer Straffung versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen. Bei einer restriktiven Politik wird die Politik verschärft.

Neutraler Zinssatz: Der Zinssatz, bei dem die Wirtschaft das Wirtschaftswachstum weder stimuliert noch einschränkt.

Rezession: Ein erheblicher Rückgang der Wirtschaftstätigkeit, der länger als ein paar Monate anhält. Eine sanfte Landung ist eine Verlangsamung des Wirtschaftswachstums, die eine Rezession verhindert. Eine harte Landung ist eine tiefe Rezession.

Treasury: eine von der US-Regierung ausgegebene Schuldverschreibung. Ein Treasury Bill hat eine Laufzeit von höchstens 12 Monaten, während eine Treasury Bond eine längere Laufzeit hat.

Volatilität: Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt.

Rendite: Die Höhe des Ertrags eines Wertpapiers, normalerweise ausgedrückt als Prozentsatz. Die Rendite 10-jähriger Staatsanleihen ist der Zinssatz für US-Staatsanleihen, die 10 Jahre ab dem Kaufdatum fällig werden.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.