Die Dezember-Entscheidung der Fed: Eine Taube im Birnbaum

Jim Cielinski, Global Head of Fixed Income, erklärt, wie sich der vielleicht unerwartete Schritt der Federal Reserve (Fed) in Richtung einer gemäßigten Politik sowohl auf die US-Wirtschaft als auch auf die Anleihenallokation auswirken könnte.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- Der Vorsitzende der Fed, Jerome Powell, ließ die Leitzinsen unverändert, wies jedoch darauf hin, dass im Kampf gegen die Inflation genügend Fortschritte erzielt worden seien, um bis zu drei Zinssenkungen um 25 Basispunkte im Jahr 2024 zu ermöglichen.

- Niedrigere Kapitalkosten würden zinsempfindliche Segmente der Wirtschaft entlasten und die Wahrscheinlichkeit erhöhen, dass der Fed eine schwer erreichbare sanfte Landung gelingt.

- Wir glauben, dass die vorherrschenden Renditen - gepaart mit einer leicht verlangsamten Wirtschaft - ein günstiges Umfeld für die Anleihenallokation im Jahr 2024 schaffen, da Anleger weiterhin attraktive Erträge erwirtschaften und möglicherweise Kursgewinne entstehen, sollte das Wachstum negativ ausfallen.

Märkte basieren auf einer gesunden Spannung zwischen den Teilnehmern, um letztendlich ein für alle geeignetes Gleichgewicht zu erreichen. In den letzten Monaten hat eine akute Spannungsquelle zu einer Diskrepanz zwischen der von der Federal Reserve (Fed) erwarteten Entwicklung ihres Tagesgeldsatzes und dem, was zukunftsorientierte Märkte für angemessen hielten, geführt, wobei erstere fest im restriktiven Lager blieb. Die Erklärung des Fed-Vorsitzenden Jerome Powell vom Mittwoch milderte diese Spannung erheblich, da die US-Notenbank zum ersten Mal in diesem Zyklus einen unserer Meinung nach eindeutigen Schritt in Richtung einer gemäßigten Geldpolitik unternahm.

Wie der steile Rückgang der Anleiherenditen entlang der Zinskurve für US-Staatsanleihen nach der Ankündigung zeigt – die Renditen zweijähriger Staatsanleihen fielen um bis zu 30 Basispunkte (Bp.) und die Renditen zehnjähriger Anleihen um etwa 18 Bp. – nahm der Markt die neue Haltung der Fed an . Und obwohl ein Wechsel in der Rhetorik nicht gleichbedeutend mit einer Kehrtwende ist, bedeutet der Ausblick der Zentralbank in die Zukunft, dass ein Grundstein für einen offenbar bevorstehenden Schritt gelegt werden soll.

JHI

Dieser Kurswechsel der Fed hat erhebliche Auswirkungen auf die Anleihenlandschaft. Erstens würde die Fed angesichts der starken Fokussierung des Vorsitzenden Powell auf die Preisstabilität nach der verpatzten Übergangsbemühungen für 2022 nicht einmal andeuten, dass eine Kehrtwende – geschweige denn eine Senkung um 75 Basispunkte – in Aussicht steht; es sei denn, die Fed glaubt, dass der Inflationsgeist wieder in die Flasche zurückgeht. Wenn uns an der Erklärung der Fed etwas überraschte, dann war es die scheinbar abrupte Kehrtwende des Vorsitzenden Powell in seiner Haltung, dass Zinssenkungen erst dann erfolgen würden, wenn sich die Inflation dem Fed-Ziel von 2,0 % nähert.

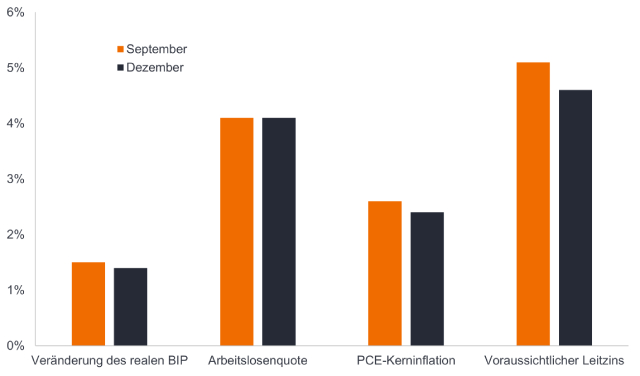

Änderung der Zusammenfassung der Wirtschaftsprognosen der Fed (2024)

Die Fed ist offensichtlich so zuversichtlich, dass die Kerninflation weiter sinken wird – sie geht davon aus, dass sie bis zum Jahresende 2024 auf 2,4 % sinken wird –, um anzunehmen, dass bis zu drei Zinssenkungen um 25 Basispunkte in den nächsten 12 Monaten gerechtfertigt sein könnten.

Quelle: Federal Reserve, Stand: 13. Dezember 2023.

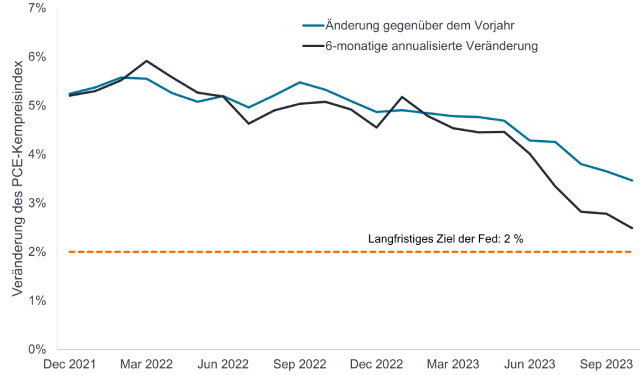

Zugegeben, es wurden Fortschritte gemacht. Die aktualisierte Zusammenfassung der Wirtschaftsprognosen der Fed senkte ihre Erwartungen für die Kerninflation zum Jahresende 2024, gemessen am bevorzugten Maßstab der Fed, von 2,6 % auf 2,4 %. Wir sehen bereits, dass sich diese Ansicht durchsetzt: Die auf das Jahr hochgerechnete sechsmonatige Inflationsrate, die auf dem Kernpreisindex der persönlichen Konsumausgaben (PCE)1 basiert, sinkt von 4,0 % im Juni auf 2,5 % im Oktober. Dennoch ist die Bereitschaft der Zentralbank, von dieser restriktiven Linie im Sand abzuweichen, bemerkenswert, auch wenn sie in Frage gestellt werden könnte, sollte der Abwärtstrend der Inflation ins Stocken geraten.

Der willkommene Rückgang der Inflation

Als Vorwand für den Übergang zu einer gemäßigten Haltung der Fed diente die auf 6 Monate hochgerechnete Inflationsrate, die auf 2,5 % sank, verglichen mit einem im Vergleich zum Vorjahr höheren Wert.

Quelle: Bloomberg, Stand: 13. Dezember 2023.

Es funktioniert (vielleicht)

Eine sanfte Landung ist bekanntermaßen schwierig zu erreichen. Es ist das Ziel in fast jedem Straffungszyklus, aber es kommt selten so vor. Der aktuelle Zyklus wird durch das historische Ausmaß an akkommodierender Geldpolitik der Fed und anderer Zentralbanken im Zuge der COVID-19-Pandemie noch komplizierter. Dennoch deuten die Daten auf eine konjunkturelle Abkühlung in beherrschbarem Tempo hin.

Obwohl das Beschäftigungswachstum weiterhin über dem Trend liegt, hat es sich gegenüber seinem Höhepunkt nach der Pandemie abgeschwächt. Andere Daten deuten darauf hin, dass das US-Wirtschaftswachstum im vierten Quartal deutlich unter dem hohen Tempo von 5,2 % im dritten Quartal liegt. Die Fed prognostiziert nun für 2024 ein Wachstum des Bruttoinlandsprodukts von 1,4 %, was leicht unter der Schätzung vom September von 1,5 % liegt. Als Referenz: Konsensschätzungen gehen davon aus, dass sich das annualisierte vierteljährliche Wirtschaftswachstum im Laufe des Jahres 2024 verlangsamen wird, da die langen und variablen Verzögerungen von 525 Basispunkten früherer Zinserhöhungen weiterhin nachwirken. Wichtig ist, dass diese Schätzungen nicht davon ausgehen, dass in irgendeinem Quartal ein negatives Wachstum erzielt wird.

Ein frühes Geschenk für Anleiheinvestoren?

In unserem Markt-GPS 2024 argumentierten wir, dass sich das kommende Jahr für die Anleihenallokation positiv entwickeln würde. Diese zurückhaltender als erwartete Aussage der Fed bestärkt unsere Argumentation. Die Abschwächung des Wirtschaftswachstums bedeutet, dass ein Höhepunkt im Zinszyklus erreicht ist. Wichtig ist, dass eine Anleihenallokation nun Renditen auf einem Niveau bieten kann, das es seit über einem Jahrzehnt nicht gab.

Sollte es außerdem zu einer sanften Landung kommen, glauben wir, dass Unternehmensanleihen und verbriefte Kredite höherer Qualität potenziell interessant sein könnten, da ihre Finanzlage ihnen helfen dürfte, einen leichten Konjunkturabschwung zu überstehen. Sollte das Wachstum jedoch nach unten überraschen, könnten die sichersten Segmente des Anleihenmarkts – nämlich Staatsanleihen – über alle Laufzeiten hinweg eine Erholung erleben. Der daraus resultierende Kursgewinn würde dann als Diversifikator gegenüber den risikoreicheren Aktien und hochverzinslichen Unternehmensanleihen dienen, die in einem rückläufigen Szenario wahrscheinlich einen Rückgang erleiden könnten.

Im Bewusstsein der Risiken

Obwohl wir davon ausgehen, dass sich Anleihen sowohl bei einer sanften Landung als auch bei einem deutlicheren Rückgang gut entwickeln dürften, birgt unsere Einschätzung, wie sich die Fed-Politik auf die Wirtschaft und den Rentenmarkt auswirken könnte, Risiken.

Höhere Zinssätze haben den US-Immobilienmarkt und Unternehmensinvestitionen behindert, und niedrigere Kapitalkosten könnten diese zinsempfindlichen Bereiche der US-Wirtschaft entlasten. Sollte diese Entwicklung zu einer positiven Wachstumsüberraschung führen, würden die Anleiherenditen wahrscheinlich einen Boden finden, und die Anleiherenditen am Ende der Kurve könnten steigen, da die Anleger ein höheres Wachstum und den damit einhergehenden Inflationsdruck einpreisen.

Doch solange der Preisanstieg relativ begrenzt bleibt, ist dies kein schlimmes Problem, da es auf einem robusten Wirtschaftswachstum beruht. Sollte dieses Szenario eintreten, gehen wir davon aus, dass auch mehr zyklische Anleihen mit geringerer Qualität an der Rallye teilnehmen werden, da sie ihre Erträge erneut steigern und ihre Margen halten könnten.

WICHTIGE INFORMATIONEN

Eine Diversifizierung garantiert weder das Erzielen von Gewinnen noch eliminiert es das Risiko von Anlageverlusten.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Verbriefte Produkte wie hypotheken- und forderungsbesicherte Wertpapiere reagieren empfindlicher auf Zinsänderungen, unterliegen dem Verlängerungs- und Vorauszahlungsrisiko und einem höheren Kredit-, Bewertungs- und Liquiditätsrisiko als andere Anleihen.

1 Der persönliche Verbrauchspreisindex für die Haupt- und Kernkategorien (ohne Lebensmittel und Energie) erfasst die Preisänderungen bei Waren und Dienstleistungen, die Verbraucher über einen bestimmten Zeitraum gekauft haben, und ist das bevorzugte Maß der Federal Reserve für die Inflation, wenn sie sich auf das Jahr im Vergleich zum vorhergehenden Jahr bezieht.

Die 2-Jahres-Staatsanleiherendite ist der Zinssatz für US-Staatsanleihen, die zwei Jahre nach dem Kaufdatum fällig sind.

Die Rendite zehnjähriger Treasuries ist der Zinssatz auf US-Staatsanleihen, die in zehn Jahren ab Kaufdatum fällig werden.

Ein Basispunkt (Bp) entspricht 1/100 eines Prozentpunktes. 1 Bp = 0,01 %, 100 Bp = 1 %.

Quantitative Straffung (QT) bezeichnet eine staatliche Geldpolitik, die gelegentlich eingesetzt wird, um die Geldmenge zu verringern, indem die Zentralbank entweder Staatsanleihen verkauft oder sie fällig werden lässt und den Erlös aus ihrem Cash-Bestand entfernt.

US-Staatsanleihen sind direkte Schuldverschreibungen, die von der US-Regierung begeben werden.Bei Staatsanleihen ist der Anleger ein Gläubiger der Regierung. Schatzwechsel und US-Staatsanleihen werden durch das volle Vertrauen und den Kredit der US-Regierung garantiert, gelten im Allgemeinen als frei von Kreditrisiken und weisen in der Regel niedrigere Renditen auf als andere Wertpapiere.

Eine Renditekurve stellt die Renditen (Zinssätze) von Anleihen mit gleicher Bonität, aber unterschiedlichen Fälligkeiten dar. Typischerweise weisen Anleihen mit längeren Laufzeiten höhere Renditen auf.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.