Die Computerindustrie durchläuft zwei gleichzeitige Veränderungen – beschleunigtes Computing und generative KI. Eine Billion Dollar an installierter globaler Rechenzentrumsinfrastruktur wird vom Allzweck- zum beschleunigten Computing übergehen, da Unternehmen darum kämpfen, generative KI in jedem Produkt, jeder Dienstleistung und jedem Geschäftsprozess anzuwenden. Jensen Huang, CEO von nVIDIA

Die jüngsten Quartalsergebnisse und die positive Umsatzprognose für das zweite Quartal1 von NVIDIA sowie die darauffolgende Kursbewegung und der positive Nachrichtenfluss führten die Bewertung des marktführenden Chip-Designers zu einer äußerst seltenen Marktkapitalisierung von 1 Billion US-Dollar. Wir glauben, dass dies der richtige Zeitpunkt ist, um über den Stand der künstlichen Intelligenz (KI), ihre Entwicklung und Fortschritte nachzudenken und darüber, wie man in Unternehmen investieren kann, die von diesem kritischen Zeitpunkt für die Technologie profitieren. NVIDIA hat mehrere wichtige Themen hervorgehoben, die für aktive, langfristig orientierte Technologieinvestoren wie uns von Bedeutung sind.

Durch die Migration in die öffentliche Cloud wird die Rechenleistung für Hyperscaler in einem noch nie dagewesenen Ausmaß aggregiert

Jahrzehntelang waren Rechenzentren Prozessoren vorbehalten, die auf der x86-Architektur entwickelt wurden, die von Intel und neuerdings auch von AMD dominiert wurde. Es gibt jedoch zwei große Wendepunkte. Erstens aggregiert die Migration in die öffentliche Cloud die Rechenleistung (Berechnung und Verarbeitung) bei den Hyperscalern in einem noch nie dagewesenen Ausmaß. Diese Größenordnung in Kombination mit den Ressourcen und dem technologischen Know-how dieser Unternehmen führt dazu, dass sie sich in zwei komplementäre Richtungen bewegen, indem sie sich auf die effizientere Verarbeitung dieser Cloud-Workloads konzentrieren, insbesondere auf die Reduzierung des Stromverbrauchs, da dies einer der größten Kostenfaktoren für Rechenzentren darstellt.

Quelle: Janus Henderson Investors, Stand: 31. Mai 2023. NVIDIA, Stand: 31. Mai 2022. Zur Veranschaulichung und kein Hinweis auf eine tatsächliche Investition.

Cloud-Beschleunigung nutzt die parallelen Verarbeitungsfähigkeiten von Grafikprozessoren (GPUs) oder feldprogrammierbaren Gate-Arrays (FPGAs), um die Rechenleistung von der Zentraleinheit (CPU) für die jeweilige Arbeitslast auf energieeffizientere Prozessoren zu verlagern. Gleichzeitig setzen Hyperscaler auf Arm-Prozessoren und bringen ihre seit Jahren in Smartphones demonstrierte stromsparende Verarbeitung über intern entwickelte, kundenspezifische Halbleiter, beispielsweise bei Amazon, Start-ups wie Ampere oder die neue Grace-CPU, die im Lauf des Jahres vonnVIDIA auf den Markt kommt, ins Rechenzentrum.

Die Cloud als Wegbereiter für KI

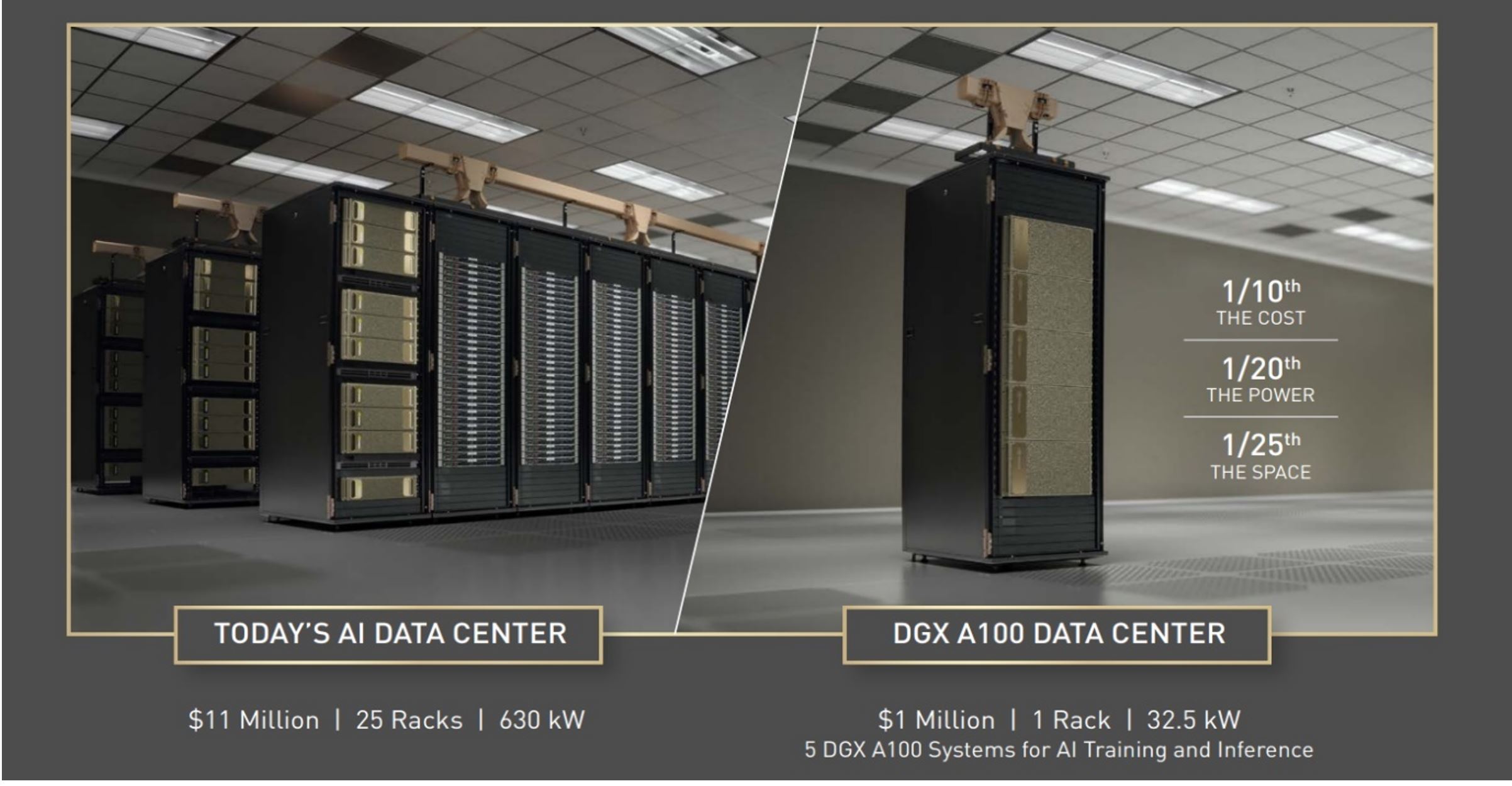

Der zweite große Wendepunkt ist die Verlagerung der Rechenleistung innerhalb der Cloud hin zu einer KI-zentrierten Rechenleistunug. Das ist eine ganz andere Rechenleistung als der herkömmliche Internet-Workflow für Verbraucher und erfordert daher ein anderes Rechen- und Rechenzentrumsdesign. Wir erleben also derzeit, wie die Hyperscaler ihre Investitionsausgaben (Capex) schnell auf das neue KI-Zeitalter umstellen. Beim KI-Training wurden immer GPUs verwendet, aber auch generative (Erstellung neuer Inhalte) KI ist auf der Inferenzseite (Einführen von Datenpunkten in einen Algorithmus zur Berechnung der Ausgabe) viel rechenintensiver. Eine ChatGPT-Antwort auf eine Anfrage ist viel rechenintensiver als eine Google-Stichwortsuche. Während Google interne KI-Inferenz-Chips entwickelt hat, wurden bisher viele KI-Inferenzen auf x86-CPUs durchgeführt, aber das ist aus Leistungs- und Kostengründen nicht mehr möglich. Dies führt auch zu einer Verlagerung hin zu GPUs und kundenspezifischen Chips, die besser auf diese völlig andere Rechenleistung zugeschnitten sind.

Auswirkungen auf die Investitionsausgaben

Die Kombination der oben genannten Faktoren verändert dramatisch, wofür die Hyperscaler ihre Investitionsbudgets ausgeben. Dies spiegelt sich in der Prognose von nVIDIA für die Umsätze mit Rechenzentren im zweiten Quartal wider, die fast 4 Milliarden US-Dollar über den Markterwartungen lagen. Um dies ins rechte Licht zu rücken: Intels Rechenzentrumsumsätze beliefen sich im ersten Quartal auf rund 4 Milliarden US-Dollar und das Unternehmen machte seinen ersten Verlust überhaupt, nachdem es Marktanteile und Margen an AMD verloren hatte. Die richtige Umsetzung dieser tektonischen Veränderungen kann die Investitionsrendite bestimmen.

Die Chip-Innovation wird vorangetrieben, um bessere Leistung und Kraft zu bieten

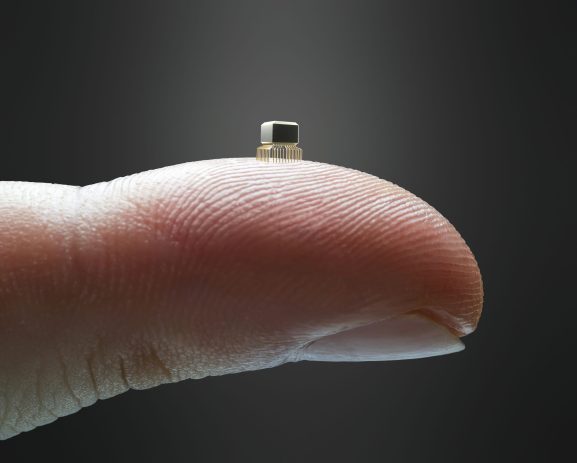

Wenn wir in die Zukunft blicken, glauben wir, dass wir uns im Anfangsstadium einiger bedeutender Umwälzungen in der Halbleiterindustrie befinden. Der exponentielle Kostenanstieg bei der Einhaltung des Mooreschen Gesetzes führte jahrelang dazu, dass die Zahl der Kunden, die bereit waren, für hochmoderne (neue und noch nicht vollständig getestete) Halbleiter zu zahlen, rapide schrumpfte. Dieser Trend kehrt sich nun um, da die Anforderungen an die KI-Leistung immer mehr Kunden dazu veranlassen, nach der besten Leistung zu suchen. Die Taiwan Semiconductor Manufacturing Company (TSMC) gab an, bei ihrem aktuellen 3-nm-Klasse-Fertigungsprozess im Vergleich zum vorherigen Netzwerkknoten doppelt so viele Tape-Outs (chipdesigns, die zur Herstellung bereit sind) zu haben. Bei vielen dieser Tape-Outs handelt es sich um kundenspezifische Siliziumdesigns der Hyperscaler. Die Komplexität der Herstellung solch großer, leistungsstarker Chips stellt das Mooresche Gesetz auf die Probe und führt zum Trend „Mehr als Moore“, und wir sehen hier unglaubliche Innovationen. Der neue MI300 von AMD, der später in diesem Jahr auf den Markt kommt, integriert mehrere CPU- und GPU-Chiplets sowie Speicher mit hoher Bandbreite über eine neue Technologie namens Hybrid Bonding, die von Besi entwickelt wurde.

Letztendlich kann mit der Skalierung der generativen KI nicht die gesamte Rechenleistung in zentralen Rechenzentren durchgeführt werden. Daher muss die Inferenz zunehmend lokal auf Edge-Geräten erfolgen, weist geringere Latenzzeiten (Verzögerungen) auf und ist besser in der Lage, personenbezogene Daten zu schützen. Qualcomm demonstriert derzeit die Fähigkeit, Metas großes Sprachmodell LLaMA auf einem Smartphone abzuleiten. NVIDIA hat auch gezeigt, dass die Komplexität der KI eine Full-Stack-Lösung (Komplettlösung) erfordert, sodass die Innovation nicht nur in der Hardware, sondern auch in der Software liegen wird. So verfügen die neuen Hopper-Chips beispielsweise über eine Transformer-Software-Engine, die den Kompromiss zwischen Rechenpräzision und Genauigkeit intelligent ausbalanciert, um maximale Geschwindigkeit zu erreichen, mit der KI-Modelle trainiert werden können.

Zusammenfassend lässt sich sagen, dass wir glauben, dass die nächste große Rechenwelle mit der Wende zur generativen KI bevorsteht und die oben beschriebenen tektonischen Trends im Laufe der Zeit eine Fülle breiterer Investitionsmöglichkeiten für eine Reihe von Unternehmen schaffen werden, die gut positioniert sind, um davon zu profitieren.

1 NVIDIA-Finanzergebnisse für das erste Quartal des Geschäftsjahres 2024, bekannt gegeben am 24. Mai 2023.

KI-Inferenz: Die erste Phase des maschinellen Lernens ist die Trainingsphase, in der Intelligenz durch Aufzeichnen, Speichern und Kennzeichnen von Informationen entwickelt wird. In der zweiten Phase wendet die Inferenzmaschine logische Regeln auf die Wissensbasis an, um neue Informationen auszuwerten und zu analysieren, die zur Verbesserung der menschlichen Entscheidungsfindung verwendet werden können. Computing: bezieht sich auf Rechenleistung, Arbeitsspeicher, Netzwerk, Speicher und andere Ressourcen, die für den Rechenerfolg eines Programms erforderlich sind. CPU: Die Zentraleinheit ist das Kontrollzentrum, das das Betriebssystem und die Apps der Maschine betreibt, indem es Anweisungen von Hardware- und Softwareprogrammen interpretiert, verarbeitet und ausführt. Edge-Gerät: eine Netzwerkkomponente, die für die Verbindung des lokalen Netzwerks mit einem externen und Breitbandnetzwerk verantwortlich ist. FGPA: Field Programmable Gate Arrays sind integrierte Schaltkreise, die häufig serienmäßig verkauft werden und Kunden die Möglichkeit bieten, die Hardware nach dem Herstellungsprozess neu zu konfigurieren, um bestimmte Anwendungsanforderungen zu erfüllen, einschließlich Upgrades und Fehlerbehebungen. GPU: Eine Grafikverarbeitungseinheit führt komplexe mathematische und geometrische Berechnungen durch, die für die Grafikwiedergabe erforderlich sind. Hyperscaler: Unternehmen, die Infrastruktur für Cloud-, Netzwerk- und Internetdienste in großem Maßstab bereitstellen. Beispiele hierfür sind Google Cloud, Microsoft Azure, Meta Platforms, Alibaba Cloud und Amazon Web Services (AWS). Moores Gesetz: 1965 von Intel-Mitbegründer Gordon E. Moore geprägt, ist es die Fähigkeit, die Anzahl der Transistoren, die auf einen Chip (auch bekannt als integrierte Schaltung) passen, ungefähr zu verdoppeln, wodurch die Technologie kleiner, schneller und billiger wird Zeit. Mehr als Moore: Anstelle von „mehr Moore“ (weitere Miniaturisierung) geht „mehr als Moore“ auf die physikalischen Einschränkungen des Mooreschen Gesetzes ein, indem digitale und nicht-digitale Funktionen auf demselben Chip kombiniert werden. Rechenleistung: die Menge an Verarbeitung, die ein Computer zu einem bestimmten Zeitpunkt ausführen muss.

WICHTIGE INFORMATIONEN

Technologiebranchen können durch das Obsoletwerden bestehender Technologien, kurze Produktzyklen, fallende Preise und Gewinne, Wettbewerb durch neue Marktteilnehmer und das allgemeine Konjunkturumfeld erheblich beeinträchtigt werden. Der Wert einer konzentrierten Anlage in einer einzigen Branche kann stärker schwanken als die Performance weniger konzentrierter Anlagen und des Gesamtmarkts.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds verfolgt einen nachhaltigen Anlageansatz, der dazu führen kann, dass er in bestimmten Sektoren über- und/oder untergewichtet ist und sich daher anders entwickelt als Fonds, die ein ähnliches Ziel verfolgen, aber bei der Auswahl von Wertpapieren keine nachhaltigen Anlagekriterien berücksichtigen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.