Globale Small Caps sind nicht mehr das hässliche Entlein

Da sich die Marktdynamik verschiebt und Mega Cap-Tech-Unternehmen Schwäche zeigen, untersucht Portfoliomanager Nick Sheridan, wie globale Small Caps mit ihrem einzigartigen Wachstums- und Diversifizierungspotenzial für einen deutlichen Aufschwung gerüstet sind.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- Globale Small Caps standen in der Vergangenheit im Schatten der Dominanz von Mega Cap-Tech-Aktien, aber sie bergen ein erhebliches Potenzial für Wachstum und Diversifizierung.

- Das aktuelle Marktumfeld, das durch eine Verschiebung der Aufmerksamkeit von Mega Cap-Tech-Aktien aufgrund ihrer Risse in der Wertentwicklung und eines günstigen Zinsszenarios gekennzeichnet ist, deutet auf einen guten Zeitpunkt für die Anleger hin, ihre Portfolios in Richtung Small Caps neu auszurichten.

- Die Anleger sollten in Erwägung ziehen, aktiv nach Small Cap-Aktien Ausschau zu halten und sich auf die Aktienauswahl zu konzentrieren, um Unternehmen mit hohem Wachstumspotenzial, gesunden Bilanzen und jene, die von langfristigen strukturellen Trends profitieren, zu identifizieren.

Wie lösen Small Caps ihr Imageproblem? In einer Ära der Dominanz der MAG 7 „Mega Cap“-Tech-Unternehmen haben globale Small Caps Schwierigkeiten, im Vordergrund zu bleiben, da es endlose Schlagzeilen gibt, die sich auf konjunkturell wichtige Themen – wie künstliche Intelligenz (KI) – konzentrieren, die Aufmerksamkeit der Anleger auf sich ziehen und zu immer höheren Multiples für eine enge Wahl von Titeln, um die es einen wahren Hype gibt, führen.

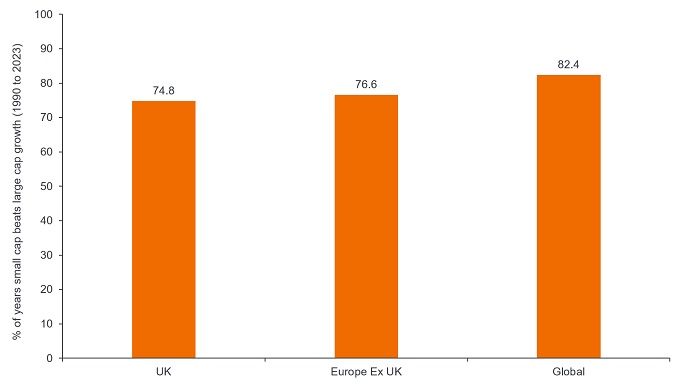

In diesem Umfeld hatten Small Cap-Aktien mit Hinsicht auf die Wertentwicklung im Vergleich zu Large Caps zu kämpfen. Aber solche Marktzyklen sind nichts Neues. Während dieser jüngste Zyklus der Outperformance von Large Caps andauerte, gab es viele weitere Perioden, in denen Small Cap-Aktien ihre größeren Pendants in den Schatten stellten, angeführt von einem beständig höheren Gewinnwachstum (Abbildung 1).

Abbildung 1: Kleine Unternehmen erzielen durchweg ein höheres Gewinnwachstum als Large Caps

Quelle: JPMorgan Research, Analyse von Janus Henderson Investors, Stand: 31. Dezember 2023. Das Wachstum wird hier gemessen am Wachstum des EBITDA – Gewinn vor Zinsen, Steuern und Abschreibungen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

In den vergangenen Jahren haben Mega Cap-Tech-Aktien den Aktienmarkt auf ihren Schultern getragen, aber im Jahr 2024 sind letztlich einige Risse im Profil dieser Aktien aufgetaucht, bei denen selbst ein starkes Wachstum nicht ausgereicht hat, um die gierigen Erwartungen des Marktes zu erfüllen. Dies hat dazu geführt, dass die Anleger begonnen haben, sich anderswo nach Wert umzusehen.

Die Anlagechance für Small Caps

Da wir den Höhepunkt des Zinszyklus weiter hinter uns lassen und die Zentralbanken die Zinsen weiter senken, um eine „weiche Landung“ zu erreichen, sehen wir das Potenzial für Anleger, ihre Portfolios weiter auf Marktbereiche auszurichten, die in der Vergangenheit tendenziell am meisten von niedrigeren Zinssätzen profitiert haben – nämlich Small Cap-Aktien.

Abgesehen von den makroökonomischen Trends liegt der Schlüssel zur Outperformance von Small Caps in ihrer Fähigkeit, ein Gewinnwachstum zu erzielen, das Large Cap-Aktien nur schwer erreichen können. Für ein Unternehmen wie Apple ist es schwierig, bei einem Jahresumsatz von 400 Milliarden US-Dollar ein signifikantes Wachstum zu erzielen, wenn man seine bestehende Marktdurchdringung bedenkt. Für ein kleines Unternehmen ist es viel einfacher, seinen Umsatz zu steigern, indem es in neue Märkte vordringt, neue Kunden hinzugewinnt oder seine Produktpalette erweitert.

Es gibt auch eine Anlagechance für Anleger, Small Caps als Diversifikator zu nutzen, da sich der Small Cap-Sektor deutlich strukturell von seinen großen Pendants unterscheidet. Small Caps sind in der Regel eher in Industrie- oder Rohstoffbereichen als in Technologiebereichen tätig und konzentrieren sich in der Regel stärker auf lokale Märkte. Das bedeutet, dass die Anleger bei einer Allokation in Small Caps unterschiedlichen strukturellen Treibern ausgesetzt sind, wie z. B. der Deglobalisierung (d. h. dem Wiederaufbau inländischer Produktionslinien anstelle von Outsourcing in Länder wie China).

Das bedeutet jedoch nicht, dass diese Sektoren nicht auch an globalen Megatrends partizipieren und die Teile, Produkte oder Rohstoffe liefern, die die sich schnell entwickelnde Technologie benötigt, um ihr Wachstum aufrechtzuerhalten. Es gibt viele Small Cap-Aktien, die sich den enormen langfristigen strukturellen Investitionszyklus für große Technologieunternehmen zunutze machen, anstatt sich auf die Variablen der Verbrauchernachfrage zu verlassen.

Das „immergrüne“ Argument für eine Allokation in Small Caps ist der anhaltende Rückenwind durch Fusionen und Übernahmen (M&A). Während die Aufteilung von Region zu Region unterschiedlich ausfallen kann, beinhaltet die überwiegende Mehrheit aller M&A-Transaktionen die Übernahme von Small Cap-Unternehmen durch einen größeren Konkurrenten (Abbildung 2). Große Unternehmen kaufen kleine Unternehmen ein – oft mit einem echten Aufschlag auf den vorherrschenden Preis.

Abbildung 2: 95% der M&A-Transaktionen betreffen die Übernahme eines Small Caps

Quelle: Bloomberg, Factset, Berechnungen von JPMorgan, Analyse von Janus Henderson Investors, Stand: 30. September 2024. Ausgeschlossen sind Aktien mit einer Marktkapitalisierung von weniger als 100 Mio. USD.

Wo liegen also die Bewertungen für Small Caps?

Letztlich sind Small Caps nach wie vor unbeliebt und in Ungnade gefallen, aber wir sehen einen großen Nachholbedarf, da den Anlegern immer noch ein wenig Vertrauen in die Wirtschaft fehlt – was eher in Europa und Großbritannien als in den USA der Fall ist.

Kleinere Unternehmen in Großbritannien haben es in den letzten Jahren schwer gehabt, da die Unsicherheit rund um den Brexit durch steigende Zinskosten und höhere Körperschaftssteuersätze noch verstärkt wurde. Wir sehen das Jahr 2024 als eine Zeit des Wandels, und britische Small Caps sind wohl nicht mehr das hässliche Entlein. Das Wirtschaftswachstum ist in Bewegung, die Inflation ist unter Kontrolle und es gibt eine neue Regierung mit einem klaren Mandat für Wachstum. Die Bilanzen sind stark und wir sehen viele kleinere Unternehmen mit einer Netto-Cash-Position (45% zum 30. September 2024).

Anekdotenhaft ist, dass das Interesse an M&A zunimmt, was vor allem von ausländischen und Private Equity-Investoren angetrieben wird. Daneben sehen wir jedoch ein großes Rückkaufinteresse, da die Unternehmen beginnen, ihren eigenen Wert zu erkennen, anstatt nur reife Ziele für Übernahmen von ihren größeren Pendants zu sein.

Europa mag den Eindruck vermitteln, erstarrt, ja sogar langweilig zu sein, aber dabei wird übersehen, dass europäische Small Caps auf regionaler Ebene wohl das latenteste Potenzial haben. Europa ist die Heimat zahlreicher fantastischer Unternehmen, die an jedem strukturellen Wachstumsthema partizipieren, das man sich nur vorstellen kann. Unternehmen mit Produkten oder Materialien, die sich einer ständigen Nachfrage erfreuen, oder mit seltenen Vermögenswerten oder einem bestimmten Know-how, was bedeutet, dass sie bezahlt werden, egal was auf dem Markt passiert.

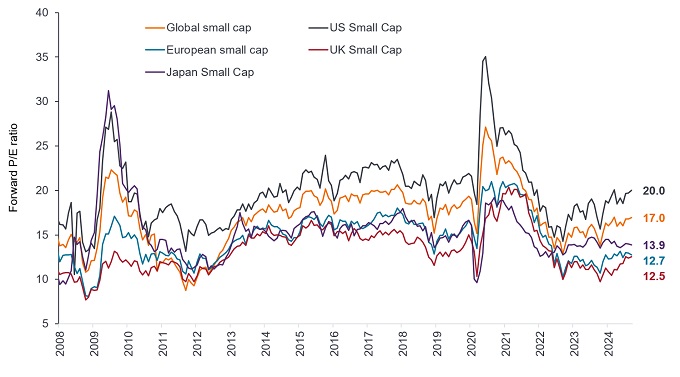

Während wir uns hier auf Großbritannien und Europa konzentriert haben, ist die globale Story nicht anders. Small Cap-Aktien aus den USA zeigen seit Mitte Juli 2024 Anzeichen einer erneuten Dynamik, die zunächst durch die Erwartung von Zinssenkungen der US-Notenbank ausgelöst wurde, die dann auch folgten. Die Frage lautet nun, ob Small Caps an der Schwelle zu einer umfassenderen Rotation stehen könnten. Angesichts der aktuellen Kurse sehen wir viel Potenzial für die Auswahl zusätzlicher Aktien im globalen Small Cap-Bereich (Abbildung 3).

Abbildung 3: Small Caps bieten viele Möglichkeiten für Stockpicker

Quelle: DataStream, regionale Small Cap-Indizes von MSCI, Analysen von Janus Henderson Investors, Stand: 30. September 2024. Das Forward-Kurs-Gewinn-Verhältnis (Forward-KGV) ist eine Version des Kurs-Gewinn-Verhältnisses (KGV), für die die prognostizierten Gewinne verwendet werden. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Kleinere Unternehmen bleiben das unentdeckte Land für Anleger

Das Wichtigste, was man bei Small Caps im Hinterkopf behalten sollte, ist die Tatsache, dass die Unternehmen in diesem Bereich oftmals nur sehr wenig untersucht werden, obwohl es sich um ein riesiges Universum handelt. Man kann Cash-generierende, rentable Unternehmen mit einer langen Erfolgsbilanz finden, die der dominierende Akteur in Branchen sind, die oft Nischenbranchen und dazu noch unverzichtbar sind. Und doch wissen viele Anleger nicht, was genau sie tun.

Die Anleger müssen sich möglicherweise etwas mehr anstrengen, um Unternehmen zu finden, die ein Erfolgspotenzial aufweisen, aber die Identifizierung eines qualitativ hochwertigen Wachstumsunternehmens mit einer hohen Kapitalrendite, das vom Markt übersehen wurde, oder die Suche nach einem Katalysator für Veränderungen, wie z. B. einen neuen CEO mit einem klaren Plan zur Revolutionierung eines Unternehmens, kann sich positiv auf Ihre Anlageerträge auswirken.

Letztendlich kommt es auf die Bewertung an. Der Preis, den Sie zu Beginn des Lebenszyklus des Besitzes eines Vermögenswerts zahlen, ist von grundlegender Bedeutung für die Bestimmung der Rendite, die Sie erzielen. Und aktuell muss bei den Bewertungen im gesamten Small Cap-Universum wohl viel berücksichtigt werden, sowohl im Verhältnis zur Vergangenheit als auch zum Large Cap-Universum. Wir sind der Meinung, dass dies zu diesem Zeitpunkt des Zyklus eine Kernbotschaft für die Anleger sein sollte.

Bilanz: Ein Rechnungsabschluss, der die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt gegenüberstellt. Jedes Segment gibt den Anlegern eine Vorstellung davon, was das Unternehmen besitzt und schuldet, sowie über die von den Aktionären investierten Beträge. Die Bezeichnung Bilanz ergibt sich aus der Buchhaltungsgleichung: Aktiva = Passiva + Eigenkapital.

Rückkauf: Dabei kauft ein Unternehmen seine eigenen Aktien vom Markt zurück und reduziert dadurch die Anzahl der im Umlauf befindlichen Aktien. Der Wert jeder verbleibenden Aktie steigt in der Folge. Dadurch erhöht sich der Anteil der bestehenden Aktionäre am Unternehmen, einschließlich des Betrags, der aus zukünftigen Dividendenzahlungen resultiert. Aktienrückkäufe signalisieren in der Regel den Optimismus des Unternehmens hinsichtlich der Zukunft und eine mögliche Unterbewertung des Eigenkapitals des Unternehmens.

Investitionsausgaben (Capex): Geld, das in den Erwerb oder die Modernisierung von Anlagevermögen wie Gebäuden, Maschinen, Ausrüstung oder Fahrzeugen investiert wird, um den Betrieb aufrechtzuerhalten oder zu verbessern und zukünftiges Wachstum zu fördern.

Diversifizierung: Methode zur Risikostreuung durch Mischung verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio unter der Annahme, dass sich diese Vermögenswerte in einem gegebenen Szenario unterschiedlich verhalten. Vermögenswerte mit geringer Korrelation bieten die größte Diversifizierung.

EBITDA: Der Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) ist eine Kennzahl, die verwendet wird, um die Rentabilität eines Unternehmens abzüglich Aufwendungen und damit verbundener Kosten, Steuern oder Schulden zu messen.

Inflation: Rate, mit der die Preise für Waren und Dienstleistungen in einer Volkswirtschaft steigen. Der Verbraucherpreisindex (CPI) und der Einzelhandelspreisindex (RPI) sind zwei gängige Messgrößen dafür.

Zinszyklus: Das Steigen und Fallen der Zinssätze im Laufe der Zeit.

MAG7: Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla – sieben große Technologieunternehmen, die zusammen als die glorreichen Sieben bekannt sind.

Mega Caps: Eine Bezeichnung für die Unternehmen mit der höchsten Marktkapitalisierung. Unternehmen mit einer Bewertung (Marktkapitalisierung) von über 200 Milliarden USD in den USA gelten als Mega Caps. Dabei handelt es sich in der Regel um große Unternehmen mit hohem Bekanntheitsgrad und internationalem Engagement, die oft eine erhebliche Gewichtung in einem Index aufweisen.

Small Caps: Unternehmen mit einer Bewertung (Marktkapitalisierung) innerhalb einer bestimmten Größenordnung, z. B. in den USA zwischen 300 Millionen und 2 Milliarden US-Dollar, wobei es sich bei diesen Angaben im Allgemeinen um Schätzungen handelt. Small-Cap-Aktien bieten tendenziell das Potenzial für schnelleres Wachstum als ihre größeren Pendants, weisen jedoch eine höhere Volatilität auf.

Makro: Groß angelegte wirtschaftsbezogene Faktoren wie Inflation, Arbeitslosigkeit oder Produktivität.

Private Equity: Eine Investition in ein Unternehmen, das nicht an einer Börse notiert ist. Dabei geht es in der Regel darum, dass Anleger über lange Zeiträume große Geldbeträge einsetzen.

Eigenkapitalrendite: Ein Maß für die Rendite eines Unternehmens auf seine Ausgaben. Eine höhere Eigenkapitalrendite ist im Allgemeinen ein Hinweis darauf, dass ein Managementteam effizienter darin ist, eine Kapitalrendite zu erwirtschaften.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.