Hintergrund – ein Problem der globalen Finanzkrise

Ende der 1980er Jahre emittierten die Banken die ersten europäischen Verbriefungen als Finanzierungsinstrument, um Kapital freizusetzen und Kreditrisiken aus ihren Bilanzen zu verlagern. Im Vorfeld der globalen Finanzkrise 2007/08 verzeichnete der Markt dann ein erhebliches Wachstum, wobei sich die ausstehenden europäischen Wertpapiere im Jahr 2010 auf insgesamt rund 1 Billion Euro beliefen[1]. Seit der Krise beträgt das jährliche Volumen in Europa rund 100 Milliarden Euro, wobei die Emissionen deutlich unter dem Niveau von vor der globalen Finanzkrise liegen. In jüngster Zeit hat sich dies jedoch allmählich beschleunigt, wobei die europäischen Primäremissionen im Jahr 2024 im Vergleich zu 2023 um nahezu 60% auf 180 Milliarden Euro angestiegen sind.[2]

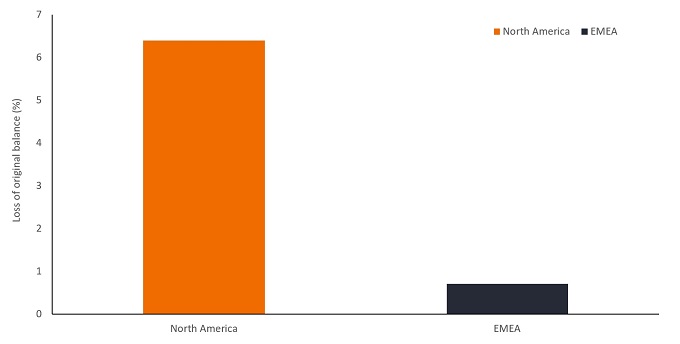

Es lässt sich nicht leugnen, dass die Wahrnehmung von verbrieften Wertpapieren durch die Wertentwicklung von US-amerikanischen Residential Mortgage-Backed Securities (RMBS) während der globalen Finanzkrise beeinträchtigt wurde. Damals führten die starke Nachfrage der Anleger und die übermäßig optimistischen Ausfallerwartungen von Sicherheiten – gestützt durch die Ratingagenturen – zu nicht nachhaltigen Kreditvergabepraktiken. Das Fehlen einer angemessenen gegenseitigen Kontrolle, insbesondere bei einigen US-Subprime-Emittenten, führte zu großen Kapitalverlusten, die durch verbriefte Strukturen in die Höhe schnellten. Dies betraf insbesondere Collateralised Debt Obligations („CDOs“) – Verbriefungen bestimmter finanzieller Vermögenswerte –, die risikoreichere Schuldtranchen von US-Hypothekenverbriefungen kauften, was dann eine Hebelwirkung auf ihr Risiko für den eingetretenen Zusammenbruch des US-Immobilienmarktes hatte. Im Gegensatz dazu schnitten europäische verbriefte Wertpapiere deutlich besser ab und zeigten sich während der globalen Finanzkrise widerstandsfähiger als ihre US-Pendants.

Abbildung 1: Europäische verbriefte Wertpapiere schnitten während der globalen Finanzkrise besser ab als iher nordamerikanischen Pendants

Quelle: Fitch Ratings, Februar 2021. Bei den Verlusten handelt es sich um die Verluste der Jahrgänge 2000-2008. Die Verluste in den Diagrammen umfassen sowohl realisierte als auch zum Zeitpunkt des Berichts noch erwartete Verluste. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Ein reformierter Sektor

Seit der globalen Finanzkrise hat die Branche einen bedeutenden Strukturwandel durchlaufen. Der Schwerpunkt lag auf den Risikomanagementpraktiken der Anleger, der Verschärfung der Kriterien für die Vergabe von Vermögenswerten, strengeren Transparenzanforderungen und der Verschärfung der Standards der Ratingagenturen, um das Vertrauen des Marktes wiederherzustellen und seine Robustheit zu steigern.

Seit 2019 wurden durch die Umsetzung der europäischen Verbriefungsverordnung (SECR) die Anforderungen an die Anlageklasse weiter verschärft. Zum Beispiel müssen die Originatoren jetzt ein „Eigeninteresse“ haben und mindestens einen Anteil von 5% der wirtschaftlichen Nettoforderungen an verbrieften Vermögenswerten halten, um sich vor dem fahrlässigen Verhalten zu schützen, das im Vorfeld der globalen Finanzkrise zu beobachten war.

Komplex oder einfach?

Mangelnde Transparenz und die Komplexität sind Argumente, die zur Stigmatisierung von verbrieften Produkten herangezogen wurden. Die SECR-Verordnung legte klare Richtlinien fest, die die Erstellung von Daten auf Kreditebene in standardisierten Formaten vorschreiben, wobei eine vollständige Offenlegung der Daten erforderlich ist. Außerdem wurde ein freiwilliges Label „Einfach, transparent und standardisiert“[3] für Verbriefungen eingeführt, wobei die Emission dieser hochwertigen, unkomplizierten Strukturen in den letzten Jahren zugenommen hat.[4] In der Folge kam es zu einer zunehmenden Standardisierung und Transparenz der Strukturen.

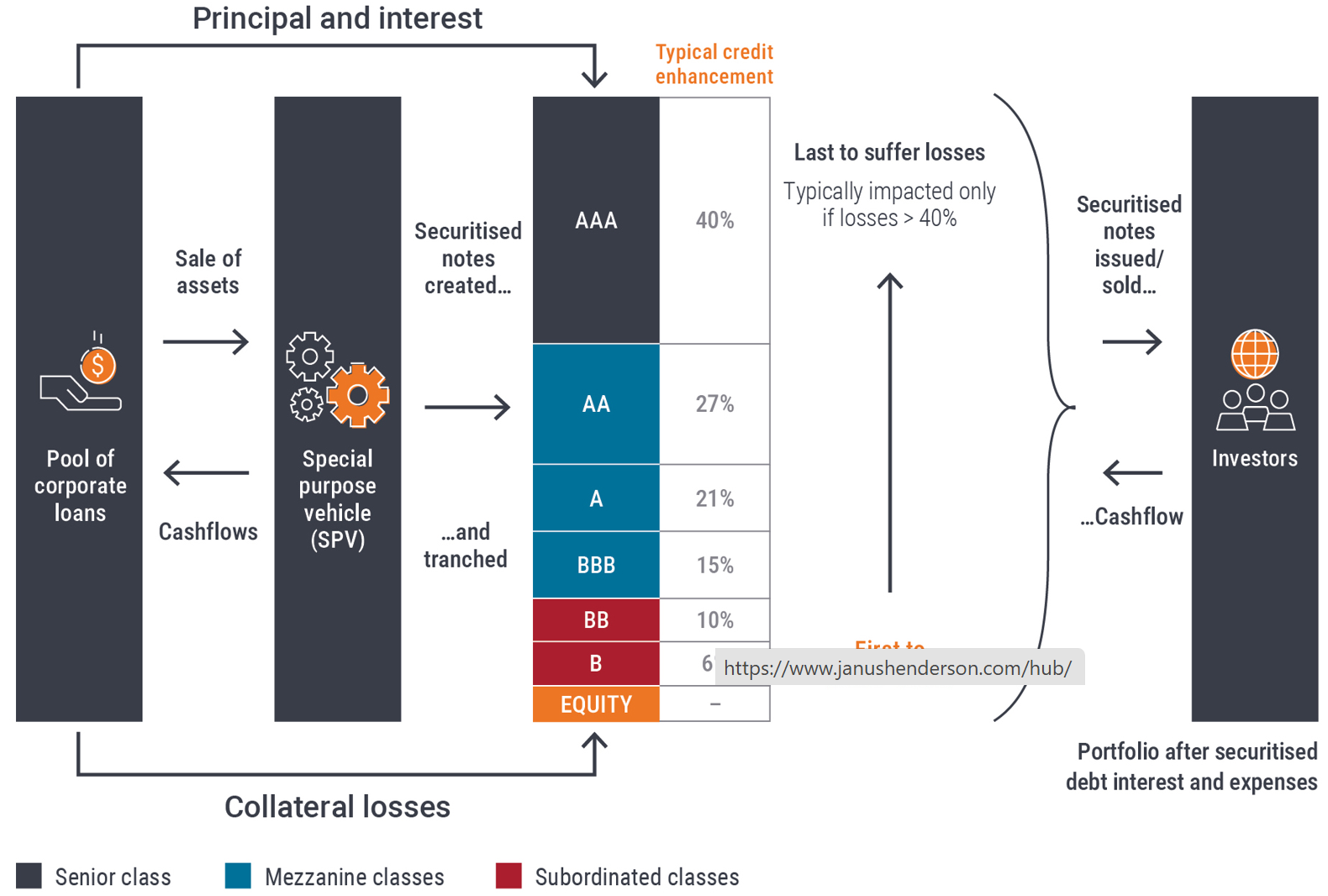

Auch wenn die Verbriefung für nicht fachkundige Personen eine zusätzliche Komplexitätsebene mit sich bringt, glauben wir, dass die meisten Anleger mit etwas Aufklärung den Prozess und die Strukturen recht einfach finden werden. Einfach ausgedrückt: Während Unternehmensanleihen den Zugang zu einem einzigen Kredit und einem einzelnen Kreditnehmer ermöglichen, verschafft die Verbriefung Anlegern Zugang zu einem Pool von Krediten und Kreditnehmern. Wertpapiere werden in Klassen – oder Tranchen – eingeteilt und von einem Verbriefungsmanager nach ihrer Bonität eingestuft. Die Anleger können dann Wertpapiere in der Tranche erwerben, die ihrer Risikopräferenz entspricht.

In so mancher Hinsicht sind Verbriefungen leichter zu verstehen als die Komplexität der Unternehmensstrategie und -führung. Unsere Philosophie ist es, eine komplexe Anlageklasse einfach zu machen. Zum Beispiel kann man sich eine Collateralised Loan Obligation („CLO“) – ein Portfolio von Unternehmenskrediten, die verbrieft wurden – analog zu einer Minibank (als Aggregator von Krediten) vorstellen, aber mit mehreren entscheidenden Vorteilen:

- CLOs sind durch strenge Sicherheitenkontrollen abgesichert. Die Anleger haben Einblick in jeden Kredit, der sich im CLO-Sicherheitenpool befindet, was bei den Kreditbüchern der Banken nicht der Fall ist.

- Wenn die Banken in Schwierigkeiten geraten, liegt das oft an mangelndem Zugang zu Finanzmitteln, während bei Verbriefungen die Bedingungen für Aktiva und Passiva aufeinander abgestimmt sind.

- Während die Auswirkungen von Zinsänderungen auf die Aktiva und Passiva der Banken oft unklar sind, gehen Verbriefungsstrukturen keine wesentlichen Zinsrisiken ein.

Abbildung 2: Typische CLO-Struktur – wie eine „Minibank“, aber mit straffer Strukturierung

Quelle: Janus Henderson Investors. Nur zur Veranschaulichung. Credit Enhancement wird bei Verbriefungen eingesetzt, um die Kreditqualität und die Ratings der Schuldtranchen zu verbessern. Die Prozentangaben beinhalten einen kleinen Überschussspread. Der Überschussspread stellt die Nettozinserträge aus einem Kreditportfolio nach Abzug der Zinsen und Aufwendungen verbriefter Schuldtitel dar.

Riskant oder widerstandsfähig?

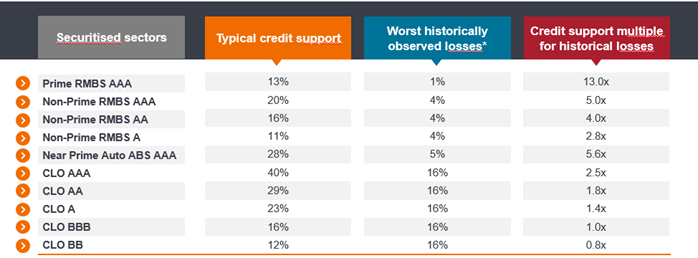

Zunächst ist anzumerken, dass selbst in Nordamerika die Gesamtverluste auf dem Verbriefungsmarkt während der globalen Finanzkrise rund 6% betrugen (Abbildung 1 zuvor) – deutlich höher als erwartet, aber unserer Meinung nach lag das Problem eher darin, wo sich einige der Verluste konzentrierten und wie groß der Markt insgesamt war. In Verbriefungen enthaltene Bonitätsverbesserungen bieten Unterstützung für Schuldtranchen mit hohem Rating und bieten eine erhebliche Deckung für extreme Sicherheitenverluste. Für einen CLO mit AAA-Rating beträgt die typische Kreditverbesserung beispielsweise 40% – das heißt, bis die kumulativen Sicherheitenverluste 40% übersteigen, erleiden die AAA-Schuldverschreibungen keinen Kapitalverlust. Dies ist fünfmal so hoch wie die schlimmsten Sicherheitenverluste in dieser Anlageklasse (Abbildung 3). Tatsächlich ist noch nie eine europäische CLO-Tranche mit AAA-, AA- und A-Rating in Verzug geraten.[5]

Abbildung 3: Illustrative Kreditverbesserungsniveaus im Vergleich zu historischen Verlusten bei zugrunde liegenden Sicherheiten in verbrieften Sektoren

Quelle: Janus Henderson Investors, Moody's, ausgewählte Einzeltransaktionen aus Anlegerpräsentationen, zum 31. Dezember 2023.

Hinweis: *Die größten historisch beobachteten Verluste: CLOs – basierend auf den höchsten kumulierten 6-Jahres-Ausfällen für den Zeitraum von 2007 bis 2020 (basierend auf den Ausfalldaten von Moody's für Titel unterhalb von Investment Grade und einer Rückzahlungsquote von 60%). Prime- und nicht konforme RMBS – basierend auf den kumulierten Verlusten für den Zeitraum 2007-2019. Prime-Auto-ABS – basierend auf kumulierten 5-Jahres-Verlustdaten von Moody's für Transaktionen bis 2013. Near Prime Auto – basierend auf ausgewählten Einzeltransaktionen mit den kumulierten Ausfällen des schlechtesten Jahrgangs und einer Rückzahlungsquote von 40%. Schätzungen von Janus Henderson. Nur zur Veranschaulichung. Die typische Kreditunterstützung umfasst einen angenommenen Anteil an den überschüssigen Zinserträgen der zugrundeliegenden Sicherheiten. Jede Transaktion weist Unterschiede auf. Die vorstehenden Angaben geben die Ansichten des ABS-Teams von Janus Henderson wieder und sollten nicht als Beratung verstanden werden. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Die vorstehende Analyse deutet darauf hin, dass die realisierten Kapitalverluste während der globalen Finanzkrise bei einem breit diversifizierten europäischen verbrieften Portfolio gering gewesen sein dürften. Unter Verwendung einer repräsentativen Darstellung schätzen wir, dass eine entsprechende Krise (in Bezug auf die Verlustquoten) zu 0,7% der kumulierten Verluste[6] führen würde, wie in Abbildung 4 dargestellt. Dies entspricht etwas mehr als 40% der kumulierten Verluste von 1,6%, die für ein typisches Portfolio von Unternehmensanleihen mit Investment Grade-Rating in diesem Zeitraum geschätzt werden.[7] Dieses Beispiel dient zwar nur zur Veranschaulichung[8], stützt aber das allgemeine Bild der strukturellen Robustheit europäischer Verbriefungen. Dies haben wir in ähnlicher Weise bei der Verwaltung verbriefter Portfolios während der globalen Finanzkrise beobachtet.

Abbildung 4: Diversifiziertes europäisches verbrieftes Portfolio durch eine Krise im Stil der globalen Finanzkrise

| % Portfolio | Angenommene Verlustquote | Impliziter Portfolioverlust | |

| Autokredit ABS | 23,2% | 0,0% | 0,00% |

| Verbraucher ABS | 7,7% | 0,0% | 0,00% |

| Prime RMBS | 7,8% | 0,0% | 0,00% |

| Nicht konforme RMBS | 9,9% | 1,2% | 0,12% |

| RMBS für Kauf zur Vermietung | 2,0% | 0,0% | 0,00% |

| CMBS | 5,7% | 8,9% | 0,50% |

| CLO | 35,0% | 0,1 % | 0,03% |

| Sonstige ABS | 6,2% | 0,2% | 0,01% |

| Pfandbriefe | 2,6% | 0,0% | 0,00% |

| 100,0% | 0,7% | 0,67% |

Quelle: Fitch, Moody's, Schätzungen von Janus Henderson, 30. Juni 2024. Der größte Teil der impliziten Verluste stammt aus der CMBS-Allokation des repräsentativen Portfolios. Wir gehen bei den Arten von CMBS, die wir besitzen, sehr selektiv vor, wobei die meisten mit AAA oder AA bewertet sind. Es sei darauf hingewiesen, dass Fitch-Ratings kumulative Verluste von 2,2% bei der Art der von uns gehaltenen CMBS verzeichnete, was sich in der Regel nur auf die Schuldtranchen mit einem Rating unter AAA und AA auswirken würde. Wir haben uns jedoch dafür entschieden, die Auswirkungen auf unsere eigenen Tranchen konservativ zu schätzen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Selbst wenn das Konjunkturumfeld günstig ist, hängt das, was Unternehmen in der Regel belastet, in der Regel mit der Unternehmensführung zusammen, wie z. B. schlechtes Management oder Betrug. Verbriefungen sind nicht den gleichen Governance-Risiken ausgesetzt wie Unternehmensanleihen, da Verbriefungen von Natur aus strengen Sicherheitenkontrollen und der Transparenz der zugrunde liegenden Sicherheiten unterliegen.

Illiquide oder liquide?

Eine weitere Sorge betraf die Liquidität, insbesondere in Zeiten von Marktstress. Allerdings hat sich der Markt seit der globalen Finanzkrise dramatisch verändert. Damals handelte es sich bei den Anlegern größtenteils um bankeigene Desks und hoch verschuldete strukturierte Anlagevehikel. Als die globale Finanzkrise zuschlug, stellten diese Anleger weitgehend ihre Käufe ein, und es gab nur wenige alternative Anleger, die einspringen konnten. Bei Janus Henderson haben wir in Europa schon vor Beginn der globalen Finanzkrise in den verbrieften Markt investiert, und wir haben gesehen, wie sich die Anlegerbasis verändert hat. Heute haben die Anleger auf dem Markt breit gefächerte und vielfältige Profile und reichen von institutionellen Anlegern über Bank-Treasury, Investmentfonds, Private Equity, Hedgefonds bis hin zu Versicherern.

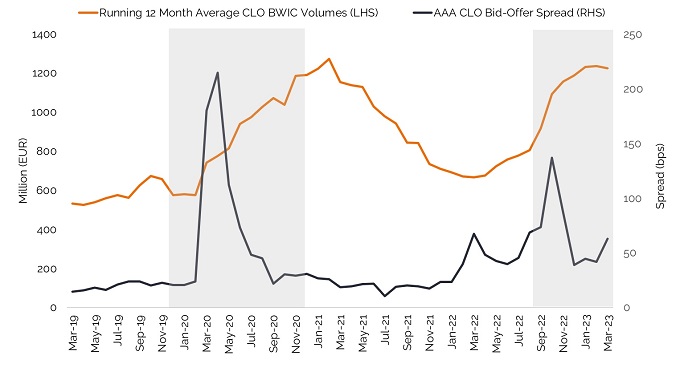

Während die Turbulenzen im Zusammenhang mit dem britischen Liability-Driven Investment (LDI) im Jahr 2022 zu einem Anstieg des Handelsvolumens bei europäischen Verbriefungen führten, wurde dies von einer Reihe von Anlegern absorbiert. Angesichts der Probleme, die durch steigende Zinsen ausgelöst wurden, versuchten die Pensionskassen oftmals zuerst, variabel verzinsliche Vermögenswerte wie verbriefte Vermögenswerte zu verkaufen, um größere Kapitalverluste bei festverzinslichen Anleihen zu vermeiden. Abbildung 5 konzentriert sich auf den Handel mit europäischen CLOs. Die anschließende Verwerfung bei den Preisen verbriefter Vermögenswerte führte dazu, dass Bank-Treasuries und Private Equity-Firmen grundsätzlich hochwertige Vermögenswerte kauften, jedoch mit attraktiven Abschlägen. Laut unseren Schätzungen auf der Grundlage von Marktdaten wurden von September bis November 2022 CLOs im Wert von über 3 Milliarden Euro verkauft und die Volumina gut absorbiert, wobei über 80% an andere Anleger in Europa verkauft wurden.[9]

In ähnlicher Weise ging nach dem Ausbruch der Coronapandemie eine natürliche Ausweitung der Geld-Brief-Spannen mit einem Anstieg des Handelsvolumens einher. Innerhalb von drei Monaten nach der Ausweitung dieser Spreads wurden die Geld-Brief-Spannen der CLO mit AAA-Rating auf ihrem ursprünglichen Niveau gehandelt, verglichen mit europäischen IG-Anleihen, die ein Jahr brauchten, um wieder das Vorkrisenniveau zu erreichen.[10]

Abbildung 5: Starke Nachfrage nach CLOs bei Marktvolatilität, während die Preise sich rasch normalisierten

Quelle: Janus Henderson Investors und Deutsche Bank, März 2023. „Bids Wanted in Competition“ (oder BWIC) sind ein Maß für das öffentlich gemeldete Handelsvolumen auf dem Markt und Auktionsprozesse, die von Endanlegern durchgeführt werden, um Anleihen zu verkaufen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Defensiv, widerstandsfähig und vielfältig

Während die Auswirkungen der globalen Finanzkrise dem Ruf des Sektors etwas geschadet haben, haben die seither zu beobachtenden strukturellen Entwicklungen – erleichtert durch die Regulierung sowie unabhängige Veränderungen durch die Branche – das Interesse an Verbriefungen wiederbelebt und das Vertrauen am Markt wiederhergestellt. Annahmen, dass es sich bei verbrieften Vermögenswerten um eine komplexe, riskante und illiquide Anlageklasse handelt, können bei näherer Betrachtung verworfen werden.

Wir glauben, dass die Anleger von ihren bemerkenswerten defensiven Qualitäten profitieren können. Ferner können sie dazu beitragen, ihre Portfolios weg von traditionellen Anleihen zu diversifizieren. Obwohl es sich nach wie vor um eine spezialisierte Anlageklasse handelt, sollten sich Anleger damit trösten, dass die weit verbreiteten Missverständnisse rund um europäische verbriefte Vermögenswerte genau das sind – Missverständnisse.

WICHTIGE INFORMATIONEN

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als profitabel angesehen werden. Janus Henderson Investors, seine verbundenen Unternehmen oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung.

The information in this article does not qualify as an investment recommendation. Marketing-Anzeige.

[1] Quelle: AFME, 1. Quartal 2010.

[2] Platzierte Emissionen = 100 Mrd. €. Quelle: AFME Securitisation Data Report, Zahlen für das Gesamtjahr 2024 und 2023. Die Emission umfasst australische Schuldtitel in Euro (Daten von JP Morgan).

[3] Zu den Kriterien für die Einfachheit gehören Anforderungen an die Homogenität der zugrunde liegenden Risikopositionen, die Zeichnungsstandards und die Kreditqualität der Sicherheiten. Zu den Standardisierungsanforderungen gehören die Auslöser der vorzeitigen Abschreibung, die auf Auslösern der Wertentwicklung basierende Rückkehr zur sequentiellen Rückzahlung sowie die „angemessene“ Minderung von Zins- und Währungsrisiken. Zu den Transparenzanforderungen gehören die Bereitstellung eines Cashflow-Modells für Verbindlichkeiten und historische Ausfall- und Verlustdaten über mindestens fünf Jahre für Vermögenswerte, die den zugrunde liegenden Sicherheiten der Transaktion ähneln. S&P Global. Die Erfüllung dieser Kriterien bedeutet, dass die Vermögenswerte für eine begünstigte Kapitalbehandlung in Betracht kommen.

[4] Quelle: AFME, Stand Ende 2023.

[5] Quelle: Moody's Investors Services, Janus Henderson Investors. Bitte beachten Sie, dass Ausfälle und Verluste für den Gesamtmarkt gelten, CLO-Transaktionen weisen jedoch aufgrund restriktiver Zulassungskriterien in der Regel niedrigere Ausfallraten auf, 2023.

[6] Quelle: Analyse von Janus Henderson Investors unter Verwendung der Daten von Fitch („Structured Finance Losses: EMEA 2000-2018 Issuance“, 13. Mai 2019), der Gewichtung eines aktuellen Portfolios (per Ende Juni 2024) und Analysen, wie sich die Wertentwicklung während der globalen Finanzkrise entwickelt hätte. Liegen keine Daten vor, werden konservative Schätzungen verwendet.

[7] Quelle: Analyse von Janus Henderson Investors unter Verwendung von Moody's-Daten mit kumulativen Ausfällen von 2,7% über sieben Jahre für die Kohorte globaler Investment Grade-Unternehmensanleihen im Jahr 2007 und durchschnittlichen langfristigen Rückflüssen für diese vorrangigen unbesicherten Anleihen von rund 40%.

[8] In der Realität würde es wahrscheinlich zu Schwankungen bei den Verlusten aufgrund spezifischer Kreditereignisse kommen.

[9] Quellen: Janus Henderson Investors und europäische CLO-Händler.

[10] Quelle: Janus Henderson Investors, basierend auf den beobachteten durchschnittlichen täglichen Geld-Brief-Spannen der Händler von CLO-Händlern, 2023.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.