Beseitigung der Voreingenommenheit gegenüber US-Verbriefungen

In seinem Anlageausblick für das Jahr 2024 versucht John Kerschner, Head of U.S. Securitized Products, die Vorurteile zu identifizieren und zu entkräften, die einige Anleger davon abhalten, eine Allokation in verbriefte US-Anleihen in Betracht zu ziehen.

10 Minuten Lesezeit

Zentrale Erkenntnisse:

- Nach der globalen Finanzkrise (GFC) haben viele Anleger aus Angst vor einer Wiederholung der Ereignisse von 2008 in den USA verbriefte Vermögenswerte gemieden.

- Während die Verbriefung in der globalen Finanzkrise eine wichtige Rolle spielte, ist die Gesamtgeschichte differenzierter und die daraus zu ziehenden Schlussfolgerungen ausgewogener. Unserer Ansicht nach beruht die Abneigung der Anleger gegenüber verbrieften Wertpapieren auf Voreingenommenheit und nicht auf Fakten und kann möglicherweise zu suboptimalen Anlageentscheidungen führen.

- Wir glauben, dass verbriefte Sektoren den Anlegern durch eine verbesserte Diversifizierung, ein einzigartiges Zins- und Kredit-Spread-Exposure sowie den Zugang zu Schuldtiteln, die die breite US-Wirtschaft umfassen, viel zu bieten haben.

Um ein erfolgreicher Anleger zu sein, ist es unerlässlich, seine Entscheidungen auf Fakten und einer rationalen Anlagephilosophie zu stützen. Im Gegensatz dazu können Vorurteile (irrationale Annahmen oder Überzeugungen, die unser Urteilsvermögen trüben können) unsere Fähigkeit beeinträchtigen, gute Anlageentscheidungen zu treffen.

Eines der auffälligsten Vorurteile, die uns bei unserer Arbeit mit Anlegern auffällt, ist die Abneigung gegen verbriefte Vermögenswerte in ihren Anleihenallokationen. (Selbst wenn man das Wort „verbrieft“ hört, rennen manche Anleger sprichwörtlich in die Flucht!) Daher haben möglicherweise viele Anleger ihre Allokationen in verbrieften Vermögenswerten erheblich untergewichtet.

Im Folgenden möchten wir die zehn häufigsten falschen Überzeugungen hervorheben, die zu dieser Voreingenommenheit führen, und ein unseres Erachtens klareres, faktenbasiertes Bild des US-amerikanischen Verbriefungsmarktes vermitteln.

1. Verbriefte Anleihen sind riskanter als Unternehmensanleihen.

Dies ist das häufigste Missverständnis, auf das wir stoßen, wenn wir mit Anlegern über den Verbriefungsmarkt sprechen – dass Verbriefungen von Natur aus riskanter sind als Unternehmensanleihen.

Jeder festverzinsliche Sektor kann Anleihen aus dem gesamten Risikospektrum umfassen: das Unternehmensuniversum umfasst Anleihen mit einem Rating von AAA bis CCC, und das Gleiche gilt für verbriefte Sektoren. Daher wäre es unzutreffend, einen gesamten Sektor ohne einen Vergleich seiner Bonitätsbewertungen und Risikoexpositionen als risikoreicher als einen anderen einzustufen.

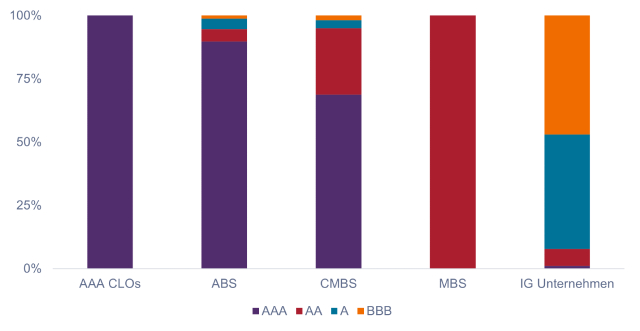

Trotz des weit verbreiteten Missverständnisses, dass sie riskanter seien als Unternehmensanleihen, weisen verbriefte Indizes eine höhere durchschnittliche Bonitätseinstufung auf als ihre Unternehmensanleihen, wie in Abbildung 1 dargestellt.

Abbildung 1: Anleihensektoren nach Bonität

Verbriefte Indizes weisen im Allgemeinen eine höhere Kreditqualität auf als Unternehmensanleihen mit Investment-Grade-Rating (IG).

Quelle: Bloomberg, Stand: 1. Dezember 2023. Zur Darstellung von Anlageklassen verwendete Indizes: AAA CLOs = JP Morgan CLO AAA Index, ABS = Bloomberg US Aggregate Asset Backed Securities Index, CMBS = Bloomberg US Commercial Mortgage Backed Securities Investment Grade Index, MBS = Bloomberg US Mortgage Backed Securities Index, IG Corporates = Bloomberg US Corporate Bond Index.

Quelle: Bloomberg, Stand: 1. Dezember 2023. Zur Darstellung von Anlageklassen verwendete Indizes: AAA CLOs = JP Morgan CLO AAA Index, ABS = Bloomberg US Aggregate Asset Backed Securities Index, CMBS = Bloomberg US Commercial Mortgage Backed Securities Investment Grade Index, MBS = Bloomberg US Mortgage Backed Securities Index, IG Corporates = Bloomberg US Corporate Bond Index.

2. Ich vertraue den Bonitätsbewertungen nicht.

Ironischerweise fühlen sich einige Anleger wohler mit einer BBB-Unternehmensanleihe als mit einer AAA-Collateralized Loan Obligation (CLO).

Diese Voreingenommenheit ist zum Teil auf die Rolle zurückzuführen, die Ratingagenturen in der globalen Finanzkrise gespielt haben, indem sie Wertpapieren mit risikoreichen Subprime-Hypotheken ein AAA-Rating verliehen haben. Aus diesem Grund vertrauen viele Anleger immer noch nicht auf die Bonität verbriefter Vermögenswerte.

Auch wenn im Jahr 2008 die Ratingagenturen schuld waren, sollte man auch bedenken, was sich im Vorfeld der globalen Finanzkrise auf den Kreditmärkten abspielte.

Erstens vergaben Hypothekengeber große Mengen riskanter (und oft illegaler) Subprime-Kredite an unqualifizierte Käufer. Zweitens standen die Ratingagenturen vor einer erheblichen Herausforderung, da es vor dem Jahr 2000 keine Subprime-Hypotheken bei Verbriefungen gab und sie daher keine Erfahrung hatten, auf der sie bei der Kalibrierung ihrer Modelle aufbauen konnten, als die Subprime-Kreditvergabe in die Höhe schoss. Drittens hatte der US-Immobilienmarkt bis zur globalen Finanzkrise kein Jahr lang ein negatives Wachstum der Immobilienpreise seit der Weltwirtschaftskrise erlebt, sodass die Modelle der Ratingagenturen nicht angepasst wurden, um einen eventuellen Rückgang der Immobilienpreise um über 30 % zu berücksichtigen.

Nach 2008 wurden die Kreditvergabestandards erheblich verschärft (jeder, der eine Hypothek beantragt hat, kann dies bestätigen), und die Modelle berücksichtigen nun konservativere Annahmen zu Immobilienpreisen und Ausfallraten.

Unserer Ansicht nach weisen Kreditratings für verbriefte Sektoren das gleiche Maß an Integrität auf wie Ratings für Unternehmens- oder Staatsanleihen, und Anleger müssen den Ratings für verbriefte Sektoren aufgrund der Ereignisse während der globalen Finanzkrise nicht skeptisch gegenüberstehen.

3. Verbriefungen verursachten die Finanzkrise 2008.

Es ist wahr, dass die Verbriefung bei der globalen Finanzkrise eine führende Rolle gespielt hat – ohne die Verbriefung hätte die Krise nicht so schlimme Ausmaße angenommen. Das größere Problem war jedoch, wie oben erwähnt, die betrügerische Kreditvergabe, die zu einer schlechten Qualität der zugrunde liegenden Hypothekendarlehen führte, die in Verbriefungen eingingen, gepaart mit der Unfähigkeit der Ratingagenturen, ihr Risiko richtig einzuschätzen. Nach der Branchenreform halten wir das Risiko einer Wiederholung dieser Situation im verbrieften Bereich für gering.

Während es während der globalen Finanzkrise Probleme mit den Ratings von MBS gab, lagen die Agenturen mit ihren Ratings in anderen verbrieften Sektoren größtenteils richtig. Beispielsweise kam es seit den späten 1990er-Jahren noch nie zu Zahlungsausfällen bei Auto-Asset-Backed-Security-Anleihen (ABS), und durch die globale Finanzkrise kam es zu keinen Wertminderungen bei CLOs mit Investment-Grade-Rating.

Unserer Ansicht nach käme ein Verzicht auf verbriefte Anleihen nach der globalen Finanzkrise einer Abschreibung von Industrieaktien nach der Weltwirtschaftskrise, von Banken nach der Spar- und Kreditkrise oder von Technologieaktien nach der Dotcom-Blase gleich.

4. Verbriefte Wertpapiere sind eine kleine, unbedeutende Anlageklasse.

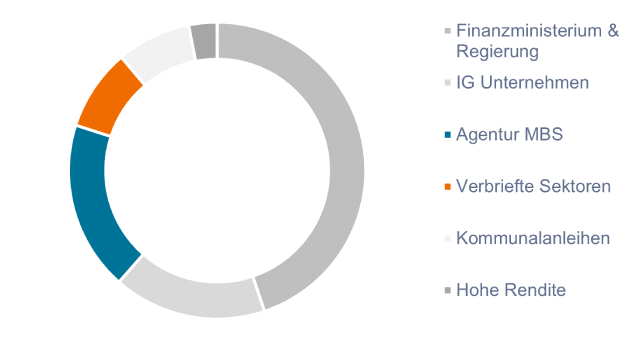

Während einige Anleger den US-amerikanischen Verbriefungsmarkt für einen kleinen Nischenmarkt halten, sieht die Realität ganz anders aus. Wie in Abbildung 2 dargestellt, machen verbriefte Sektoren und Agency-MBS über 27 % des US-Anleihenuniversums aus.

Abbildung 2: Agency MBS + verbriefte Sektoren = 27 % des US-Anleihenuniversums.

Quelle: Bloomberg, SIFMA, Stand: 31. Dezember 2021. Hinweis: Die Kategorie der verbrieften Wertpapiere umfasst ABS, CMBS, CLOs und CMOs.

Quelle: Bloomberg, SIFMA, Stand: 31. Dezember 2021. Hinweis: Die Kategorie der verbrieften Wertpapiere umfasst ABS, CMBS, CLOs und CMOs.

5. Verbriefte Wertpapiere sind ein neuer und unausgereifter Markt.

Wir glauben, dass sich Verbriefungen positiv auf die Wirtschaft auswirken, da sie illiquide Vermögenswerte in Investitionen umwandeln, die auf den Finanzmärkten gehandelt werden können – was Liquidität, Preisfindung und Engagement bei einer breiten Palette von Anlegern ermöglicht. Darüber hinaus haben MBS dazu beigetragen, die Kosten für Hypotheken zu senken und so den Zugang zu Wohneigentum allgemein zu erleichtern.

Auch der Markt für verbriefte Produkte ist ausgereift und gut etabliert: MBS gibt es bereits seit den 1970er-Jahren und andere verbriefte Sektoren wie ABS und Commercial Mortgage-Backed Securities (CMBS) reichen bis in die 1990er-Jahre zurück.

6. Ich verstehe nicht, wie Verbriefung funktioniert.

Einige Anleger verweisen möglicherweise auf den Rat des weltberühmten Investors Warren Buffett, der bekanntlich sagte, dass man nicht in etwas investieren sollte, das man nicht versteht. Das stimmt zwar, aber es ist wichtig anzumerken, dass Herr Buffett sein Leben damit verbracht hat, verschiedene Anlagemöglichkeiten zu erforschen und zu verstehen . Eine bessere Lektion wäre vielleicht, dass man nicht in etwas investieren sollte, wenn man es nach seinen Recherchen immer noch nicht versteht.

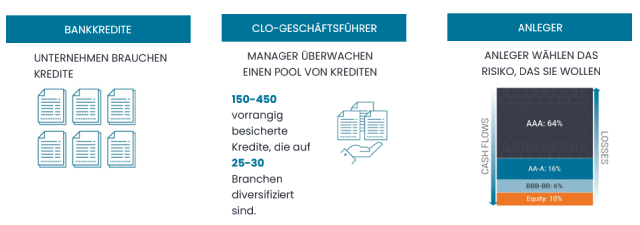

Auch wenn dies eine zusätzliche Komplexitätsebene mit sich bringt, glauben wir, dass die meisten Anleger mit etwas Aufklärung und Recherche die Verbriefung recht einfach finden werden. Einfach ausgedrückt: während Unternehmensanleihen den Zugang zu einem einzigen Kredit und einem einzelnen Kreditnehmer ermöglichen, verschafft die Verbriefung Anlegern Zugang zu einem Pool von Krediten und Kreditnehmern. Hinzu kommt die zusätzliche Ergänzung eines Verbriefungsmanagers: die Wertpapiere werden in Klassen – oder Tranchen – eingeteilt und nach ihrer Bonität eingestuft, sodass Anleger Wertpapiere in der Tranche erwerben können, die zu ihrem Risikoprofil passt.

Abbildung 3 zeigt eine typische CLO-Verbriefung, deren Grundstruktur auch für andere verbriefte Sektoren gilt.

Abbildung 3: Typische CLO-Verbriefung

Quelle: Janus Henderson Investors.

7. Es gibt zu viele Akronyme.

Während die zahlreichen Akronyme im Bereich der verbrieften Wertpapiere auf den ersten Blick einschüchternd wirken können, besteht das verbriefte Universum im Großen und Ganzen aus fünf Teilsektoren oder Kategorien, wie in Abbildung 4 dargestellt. Jeder Teilsektor gewährt Anlegern Zugang zu den Schulden eines bestimmten Bereichs der US-Wirtschaft. Insbesondere ermöglicht die Verbriefung Anlegern nicht nur den Zugang zu Unternehmensschulden, sondern auch zu Verbraucherkrediten.

Abbildung 4: verbrieftes Universum in den USA

Quelle: Janus Henderson Investors, Stand: 1. Dezember 2023.

8. Ich habe im Bloomberg US Aggregate Index gut genug abgeschnitten.

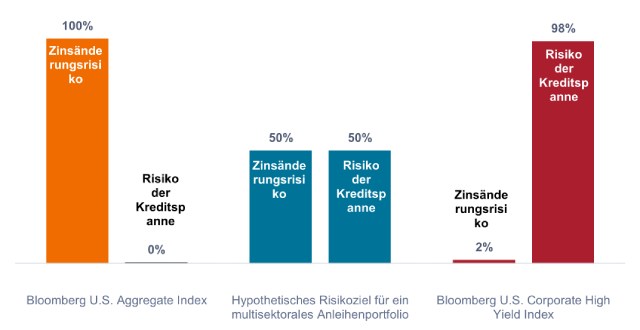

Für Anleger ist es wichtig zu wissen, welche Risikofaktoren die Rendite ihrer Anleihen bestimmen. Wie in Abbildung 5 dargestellt, werden die Renditen des Bloomberg US Aggregate Index (US Agg) stark vom Zinsrisiko bestimmt. Infolgedessen hat der US-Agg in der Vergangenheit bei fallenden Zinsen eine Outperformance erzielt, bei steigenden Zinsen jedoch Probleme gehabt (wie wir seit Ende 2021 beobachten können). Andererseits wurden die Renditen des Bloomberg US Corporate High Yield Index (US-Hochzinsanleihen) fast ausschließlich durch das Credit-Spread-Risiko bestimmt.

Während Anleger über die geeignete Mischung aus Zins- und Kredit-Spread-Risiko nachdenken, könnte eine hypothetische Multisektor-Allokation darauf abzielen, ein Gleichgewicht zwischen diesen Risikoengagements herzustellen. Und obwohl dieses Gleichgewicht theoretisch durch eine Mischung der US-Agg- und US-High-Yield-Indizes erreicht werden könnte, bleiben die Portfolios bei diesem Ansatz ausschließlich Unternehmensemittenten und dem Unternehmenskreditzyklus ausgesetzt. Durch die Einbeziehung verbriefter Sektoren mit ihrer eigenen, einzigartigen Mischung aus Zins- und Credit-Spread-Risiko und Engagement in anderen Bereichen der US-Wirtschaft glauben wir, dass das angemessene Gleichgewicht der Risikofaktoren auf effizientere Weise erreicht werden kann.

Abbildung 5: Zerlegung des Faktorrisikos (September 2018 – September 2023)

Anleger sollten darauf abzielen, ein Gleichgewicht zwischen Zins- und Kreditrisiko herzustellen.

Quelle: Janus Henderson Investors, Stand: 1. Dezember 2023.

Quelle: Janus Henderson Investors, Stand: 1. Dezember 2023.

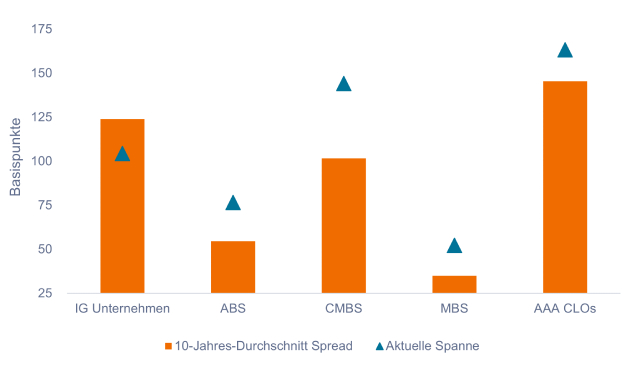

9. Relative-Value-Geschäfte gibt es bei Anleihen nicht.

Während Anleger bei ihren Aktienallokationen möglicherweise genau auf Relative-Value-Chancen achten, steht die Suche nach relativer Billigkeit bei Anleihen möglicherweise nicht immer im Vordergrund.

Wie in Abbildung 6 dargestellt, bestehen bei Anleihen jedoch durchaus Relative-Value-Chancen, insbesondere jetzt, da verbriefte Sektoren mit erheblichen Abschlägen auf ihre durchschnittlichen Spread-Niveaus über zehn Jahre gehandelt werden, während Unternehmensanleihen mit einem Aufschlag auf ihre langfristigen Durchschnittswerte gehandelt werden. Solche Verwerfungen können durch aktives Management Chancen für verbesserte risikobereinigte Renditen schaffen.

Abbildung 6: Aktueller Spread im Verhältnis zum 10-Jahres-Durchschnitts-Spread

Die Spreads verbriefter Wertpapiere liegen über ihrem 10-Jahres-Durchschnitt, während Unternehmensanleihen weniger attraktiv bewertet sind.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 1. Dezember 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 1. Dezember 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

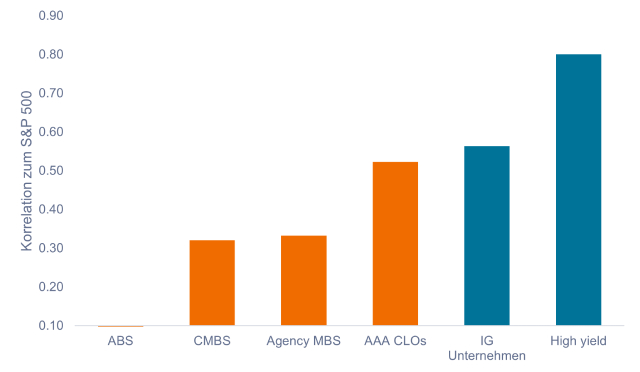

10. Das Hinzufügen neuer Anleihensektoren bringt keinen Vorteil.

Neben der Bereitstellung von Relative-Value-Chancen kann eine Allokation in verbrieften Vermögenswerten auch dazu beitragen, die Gesamtvolatilität des Portfolios zu verringern. Wie in Abbildung 7 dargestellt, weisen Anleihensektoren sehr unterschiedliche Korrelationsniveaus auf, wobei verbriefte Indizes im Allgemeinen eine geringere Korrelation zu Aktien aufweisen als Unternehmensindizes.

Abbildung 7: Korrelation zum S&P500® (2013-2023)

Verbriefte Sektoren weisen eine geringere Korrelation zu US-Aktien auf als Unternehmensanleihen.

Quelle: Bloomberg, Stand: 30. November 2023. Hinweis: Monatliche Korrelationen für den 10-Jahres-Zeitraum bis zum 30. November 2023. Zur Darstellung von Anlageklassen verwendete Indizes gemäß Abbildung 2. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Stand: 30. November 2023. Hinweis: Monatliche Korrelationen für den 10-Jahres-Zeitraum bis zum 30. November 2023. Zur Darstellung von Anlageklassen verwendete Indizes gemäß Abbildung 2. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Fazit

Nach der Rolle, die die Verbriefung in der Finanzkrise 2008 gespielt hat, bleiben verständlicherweise Narben zurück. Einmal in Frage gestellte Integrität kann schwer wiederzugewinnen sein. Dennoch ermutigen wir Anleger, etwaige Vorurteile gegenüber der Anlageklasse in Frage zu stellen. Durch den Verzicht auf diese große, liquide Anlageklasse mit relativ hoher Kreditqualität glauben wir, dass Anleger möglicherweise eine Gelegenheit verpassen, ihre Portfolios für hohe risikobereinigte Renditen zu optimieren.

Der Bloomberg U.S. Aggregate Bond Indexist ein breit angelegter Maßstab für den Markt für festverzinsliche steuerpflichtige Anleihen mit Investment-Grade-Rating, die auf US-Dollar lauten.

Der Bloomberg US Corporate High Yield Bond Index misst den auf US-Dollar lautenden Markt für hochverzinsliche festverzinsliche Unternehmensanleihen.

Der Bloomberg US Corporate Bond Index misst den Markt für festverzinsliche, auf US-Dollar lautende, steuerpflichtige Unternehmensanleihen mit Investment-Grade-Rating.

Der S&P 500® Index spiegelt die Wertentwicklung der US Large-cap-Aktien wider und entspricht der Wertentwicklung des US-Aktienmarktes allgemein.

Der JP Morgan CLO AAA Index ist darauf ausgelegt, die mit AAA bewerteten Komponenten des auf USD lautenden, breit syndizierten CLO-Marktes abzubilden.

Der Bloomberg US Mortgage-Backed Securities (MBS) Index misst die Wertentwicklung festverzinslicher US-amerikanischer durch Hypotheken besicherter Pass-Through-Wertpapiere.

Commercial Mortgage-Backed Securities (CMBS): Anleihen-Anlageprodukte, die durch Hypotheken auf Gewerbeimmobilien und nicht auf Wohnimmobilien besichert sind.

Die Korrelation misst den Grad, in dem sich zwei Variablen relativ zueinander bewegen. Ein Wert von 1,0 bedeutet, dass sie sich parallel bewegen, -1,0 bedeutet, dass sie sich in entgegengesetzte Richtungen bewegen, und 0,0 bedeutet, dass keine Beziehung besteht.

Kreditspread bezeichnet die Renditedifferenz zwischen Wertpapieren mit ähnlicher Restlaufzeit, aber unterschiedlicher Bonität. Eine Spread-Weitung deutet im Allgemeinen auf eine Verschlechterung der Bonität von Emittenten hin, eine Verengung dagegen auf eine Verbesserung der Bonität.

Hochzinsanleihe: auch bekannt als Sub-Investment-Grade-Anleihe oder „Junk“-Anleihe. Diese Anleihen bergen in der Regel ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt, daher werden sie in der Regel mit einem höheren Zinssatz (Kupon) ausgegeben, um das zusätzliche Risiko auszugleichen.

Investment-Grade-Anleihe: eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter geldpolitischer Straffung bzw. restriktiver Geldpolitik versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen.

Mortgage-Backed Security (MBS): ein Wertpapier, das durch einen Hypotheken-Pool besichert wird. Anleger erhalten regelmäßige Zahlungen aus den zugrunde liegenden Hypotheken, ähnlich dem Kupon von Anleihen. Hypothekenbesicherte Wertpapiere reagieren möglicherweise empfindlicher auf Zinsänderungen. Sie unterliegen dem „Verlängerungsrisiko“, bei dem Kreditnehmer die Laufzeit ihrer Hypotheken verlängern, wenn die Zinssätze steigen, und dem „Vorfälligkeitsrisiko“, bei dem Kreditnehmer ihre Hypotheken früher zurückzahlen, wenn die Zinssätze fallen. Diese Risiken können die Rendite schmälern.

Risikoaktiva: Wertpapiere, die erheblichen Preisschwankungen unterliegen können (d. h. ein höheres Risiko bergen). Beispiele hierfür sind Aktien, Rohstoffe, Immobilien, Anleihen geringerer Qualität oder einige Währungen.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

WICHTIGE INFORMATIONEN

Aktiv verwaltete Anlageportfolios unterliegen dem Risiko, dass die eingesetzten Anlagestrategien und Research-Prozesse möglicherweise nicht die beabsichtigten Ergebnisse liefern. Dementsprechend kann es sein, dass ein Portfolio schlechter abschneidet als seine Benchmark oder andere Anlageprodukte mit ähnlichen Anlagezielen.

Derivate können volatiler sein und empfindlicher auf wirtschaftliche oder Marktveränderungen reagieren als andere Anlagen, was zu Verlusten führen kann, die die ursprüngliche Anlage übersteigen und durch die Hebelwirkung noch verstärkt werden.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Verbriefte Produkte wie hypotheken- und forderungsbesicherte Wertpapiere reagieren empfindlicher auf Zinsänderungen, haben Verlängerungs- und Vorauszahlungsrisiken und unterliegen einem höheren Kredit-, Bewertungs- und Liquiditätsrisiko als andere festverzinsliche Wertpapiere.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.