Das Schicksal der europäischen Aktien hat sich im Jahr 2025 bisher gewendet, denn die europäischen Indizes wie der STOXX Europe 600 Index und der MSCI Europe Index haben nach einer langen Phase des Hin und Her zwischen Fortschritt und der Rückschlägen ihr höchstes Niveau in diesem Jahrhundert erreicht. Das letzte Jahrzehnt verlief für europäische Aktien schwierig, aber kann dieser Hoffnungsschimmer etwas Sinnvolleres und Dauerhafteres werden?

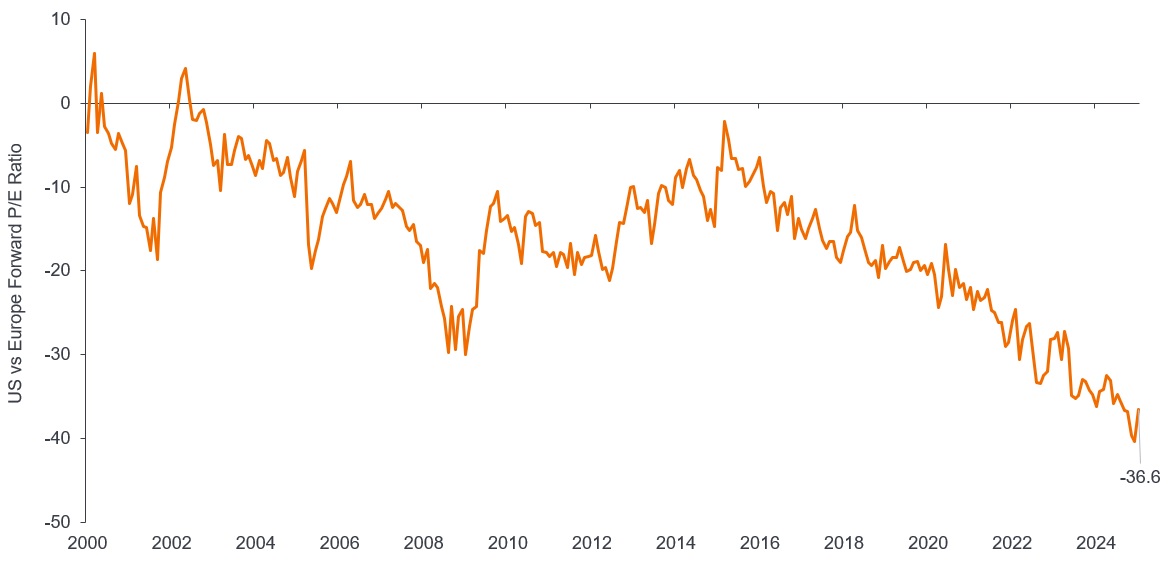

Die attraktiven Bewertungen europäischer Aktien (Abbildung 1) und die sehr niedrige Positionierung internationaler Anleger scheinen ein Sicherheitsnetz für weiteren Fortschritt zu bilden.

Europa weist im Vergleich zu den USA weiterhin einen hohen Abschlag auf (KGV)

Quelle: Refinitiv Datastream, Analysen von Janus Henderson Investors, Stand: 31. Januar 2025. Das Kurs-Gewinn-Verhältnis (KGV) ist ein gängiger Datenpunkt zur Bewertung der Aktien eines Unternehmens im Vergleich zu anderen Aktien oder einem Referenzindex. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftige Wertentwicklung. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Verschiedene unterstützende Initiativen wurden auf den Weg gebracht, auch wenn echte Strukturreformen zur Verbesserung der Wettbewerbsfähigkeit Europas noch Zeit benötigen. Die Anleger profitieren zudem von den Vorteilen eines möglichen Friedens in der Ukraine. Doch wie immer steckt der Teufel im Detail. An dieser Stelle geben wir einen kurzen Überblick über unsere aktuellen Überlegungen zu verschiedenen positiven und potenziell negativen Faktoren.

Was für europäische Aktien spricht

Deutschlands Schuldenbremse: Eines der am meisten diskutierten Hindernisse für das europäische Wachstum – die strenge deutsche Schuldenbremse – wird jetzt aufgehoben. Deutschland ist die letzte verbliebene große Volkswirtschaft mit fiskalpolitischem Spielraum, und das geplante Infrastrukturinvestitionspaket ist umfangreich. Wir hoffen, dass der neue Bundeskanzler Friedrich Merz seinen künftigen Koalitionspartner davon überzeugen kann, höhere Ausgaben mit anderen Maßnahmen zu kombinieren, um Europas größte Volkswirtschaft anzukurbeln.

Abbau der Bürokratie: Der einzige Bereich, in dem Europa wohl Weltmeister ist, ist die Bürokratie. Aktuell beobachten wir eine Verschiebung in die andere Richtung, da die Präsidentin der Europäischen Kommission von der Leyen in ihrer zweiten Amtszeit das Thema Deregulierung anstrebt. Das wäre eine gute Nachricht für europäische Aktien, wenn auch nicht etwas so radikales wie DOGE in den USA. Im Februar dieses Jahres stellte von der Leyen das erste von zwei „Omnibus“-Paketen vor, von denen das erste wichtige Schritte enthält, um die Nachhaltigkeitsberichterstattung effizienter zu gestalten, die Due Diligence für verantwortungsvolle Geschäftspraktiken zu vereinfachen und den Mechanismus des CO2-Grenzausgleichs zu stärken. Das Paket ist in den Gesetzgebungsverfahren des Europäischen Parlaments eingetreten, seine Annahme könnte aber das ganze Jahr 2025 in Anspruch nehmen.

Kreditkapazität: Die Omnibus-Pakete bieten zwar die Aussicht auf langfristige Veränderungen, doch wir rechnen mit rascheren Fortschritten bei der Konsultation der Europäischen Kommission zum Verbriefungsmarkt. Dies ist von entscheidender Bedeutung, um die Kreditvergabekapazitäten der europäischen Banken zu stärken und tiefere Kapitalmärkte zu schaffen. Zu viel Regulierung hat dazu beigetragen, dass der europäische Verbriefungsmarkt schrumpfte – von ca. 2 Bio. € auf seinem Höhepunkt vor der globalen Finanzkrise 2008-09 auf nur noch 1,2 Bio. € per Ende 2023. Wir gehen davon aus, dass ein gut funktionierender Verbriefungsmarkt die Bankbilanzen befreien wird und zu höheren Kreditkapazitäten führt.

Spar- und Investitionsunion: Die Europäische Kommission hat eine Aktualisierung ihrer Initiativen zur Kapitalmarktunion, insbesondere die Spar- und Investitionsunion, veröffentlicht. Die EU verfügt über einen enormen privaten Sparüberhang (die Sparquote in der Region ist fast viermal so hoch wie in den USA), der zur erneuten Privatisierung der Wirtschaft beitragen könnte. Diese Ersparnisse werden überwiegend in Anlagen mit geringerer Rendite (z. B. Bankkonten und Barreserven) oder im Ausland investiert. Die Lösung der Europäischen Kommission besteht darin, diese überschüssigen Ersparnisse der europäischen Haushalte in Anlageprodukte umzuschichten, die europäischen Unternehmen zugute kommen.

Ukraine: Das größte externe Aufwärtsrisiko für die europäischen Aktien sind aus unserer Sicht die Friedensverhandlungen in der Ukraine, die bisher ohne europäische Beteiligung vorankommen. Europas „Koalition der Willigen“ stößt mit höheren Rüstungsausgaben und Plänen für Friedensüberwachungstruppen. Längerfristig würde es die Anlegerstimmung erheblich verbessern, wenn die Sanktionen aufgehoben würden und alte Handelsbeziehungen wiederbelebt würden, was Auswirkungen auf alle europäischen Industriezweige hätte, vom Bankwesen über Investitionsgüter bis hin zur Grundstoffproduktion und dem Baugewerbe.

Deutschland ist die letzte verbliebene große Volkswirtschaft mit fiskalpolitischem Spielraum, und das geplante Infrastrukturinvestitionspaket ist umfangreich.

Was dagegen spricht

Makroökonomische Unsicherheit: Der Druck von außen auf Europa ist enorm geworden, und Europa ist anfällig, da seine Exportquote bei über 60% liegt. Die Regeln der Welthandelsorganisation (WTO) haben Europa (und China) in den vergangenen Jahrzehnten in die Karten gespielt, aber dieses etablierte System ist nun existenziell bedroht. Europa ist bei kritischen Rohstoffen und digitaler Technologie stark von Importen abhängig, während geopolitische Verwerfungslinien zerbrechen und neu ausgerichtet werden, ohne viel Rücksicht auf europäische Interessen zu nehmen, da es an politischer oder militärischer Kraft (und Durchsetzungsvermögen) mangelt.

Europa hat nach dem Ende des Kalten Krieges jahrzehntelang die Friedensdividende geerntet und muss sich nun – schnell – anpassen, um seine eigenen Verteidigungskapazitäten aufzubauen. Die USA, Europas langjähriger Freund und strategischer Partner, verfolgen nun ihre eigene Agenda bei der geopolitischen Neuausrichtung und Militärstrategie. China übt Druck auf das verarbeitende Gewerbe und das geistige Eigentum in Europa aus. Die wichtigsten europäischen Industrien, nämlich Automobile und Halbleiter, befinden sich nun fest im Fadenkreuz.

Handelskonflikt: Das größte externe Abwärtsrisiko für europäische Aktien ist unserer Ansicht nach ein Handelskrieg mit den USA. Präsident Trump erließ nach seiner Amtseinführung Dekrete, um die Handelsbeziehungen zu analysieren – die Schlussfolgerungen und Zölle wird es Anfang April geben. Europa weist gegenüber den USA einen hohen jährlichen Handelsüberschuss von rund 230 Mrd. $ auf, den Trump unbedingt in den Griff bekommen will. Die EU hat die Ankündigung von Zollerhöhungen als Vergeltungsmaßnahme auf Mitte April verschoben und lässt damit ein Zeitfenster für Verhandlungen. Falls es zu Verhandlungen kommen sollte, sehen wir Potenzial für eine Entspannung. Dies scheint im Interesse beider Seiten zu sein, da die US-Wirtschaft bereits Anzeichen eines abrupten Abschwungs und Unsicherheit zeigt.

Wo sehen wir die besten Aussichten für 2025?

Wie bereits erwähnt, ist unsere positive Einschätzung europäischer Aktien sicherlich nicht ohne Risiken, aber wir sind der Ansicht, dass die positiven Aussichten die Abwärtsrisiken überwiegen, und diese Einschätzungen gelten für verschiedene Sektoren und Branchen in der Region. Wir bevorzugen europäische Banken, die im Vergleich zum breiteren europäischen Markt, zu US-Banken und zu ihrer eigenen (nicht gerade makellosen) Vergangenheit stark unterbewertet erscheinen. Zweitens halten wir die Aussichten von Rüstungsaktien für attraktiv, da das Gewinnwachstum aufgrund der dringend erforderlichen Aufrüstung und Wiederaufstockung der Lagerbestände immer besser abschätzbar ist. Dennoch scheinen diese Aktien deutlich günstiger als die Vergleichsgruppe der Industrieunternehmen. Drittens sehen wir in bestimmten zyklischeren (konjunktursensiblen) Aktien Wertsteigerungspotenzial, z. B. in Titeln, die vom breiteren Elektrifizierungsthema profitieren, oder jene, die so aufgestellt sind, um an einem etwaigen Aufwärtspotenzial der geplanten deutschen Infrastrukturinvestitionen teilzuhaben. Wie immer halten wir eine aktive Titelauswahl für entscheidend, um sich auf diesen Stimmungsumschwung gegenüber europäischen Aktien gut einzustellen.

Bitte beachten Sie: Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftige Rendite. Der Wert einer Anlage und die daraus erzielten Erträge können sowohl fallen als auch steigen und Sie erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

STOXX Europe 600 Index: Ein Index der 600 größten börsennotierten Aktien am europäischen Aktienmarkt. Damit stellt er eine breite und diversifizierte Kennzahl für Unternehmen aus den europäischen Industrieländern dar, wobei er 17 Länder und 11 Branchen umfasst.

MSCI Europe Index: Ein Aktienindex, der große und mittelgroße Unternehmen umfasst, die in den europäischen Industrieländern notiert sind.

Bärenmarkt: Ein Bärenmarkt ist ein Markt, bei dem die Preise von Wertpapieren über einen längeren Zeitraum oder erheblich fallen. Eine allgemein akzeptierte Definition ist ein Rückgang eines Index um 20% oder mehr über einen Zeitraum von mindestens zwei Monaten. Eine pessimistische Stimmung deutet auf die Erwartung negativer Marktbedingungen hin.

Fiskalpolitische Impulse/Fiskalpolitik: Fiskalpolitische Maßnahmen beziehen sich auf die Regierungspolitik in Bezug auf die Festlegung von Steuersätzen und Ausgabenniveaus. Unter dem Begriff fiskalische Sparmaßnahmen versteht man Steuererhöhungen und/oder Ausgabenkürzungen in dem Versuch, die Staatsverschuldung zu senken. Fiskalische Expansion (oder „Stimulus“) bezieht sich auf eine Erhöhung der Staatsausgaben und/oder eine Senkung der Steuern.

Makroökonomie: Die Makroökonomie ist der Zweig der Wirtschaftswissenschaften, der sich mit groß angelegten wirtschaftsbezogenen Faktoren wie Inflation, Arbeitslosigkeit oder Produktivität befasst.

Sparquote: Der prozentuale Anteil des gesparten oder investierten Ersparten, der nicht ausgegeben wurde.

Verbriefungsmarkt: Verbriefung ist der Prozess, bei dem bestimmte Arten von Vermögenswerten gepoolt werden, um sie in verzinsliche Wertpapiere zu bündeln, die zusammen einen Markt für den Kauf oder Verkauf bilden. Die Zins- und Tilgungszahlungen aus den Vermögenswerten werden an die Käufer der Wertpapiere weitergegeben.

Zölle: Eine Steuer, die von einer Regierung auf Waren erhoben wird, die aus anderen Ländern importiert werden.

Exportquote: Die Summe der Exporte und Importe für ein Land, gemessen als Prozentsatz des Bruttoinlandsprodukts (BIP). Sie wird im Allgemeinen als Indikator für die Integration eines Landes in die globalen Handelsnetze verwendet.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds weist ein hohes Maß an Kauf- und Verkaufsaktivitäten auf, sodass höhere Transaktionskosten entstehen als bei einem Fonds, der weniger häufig handelt. Diese Transaktionskosten fallen zusätzlich zu den laufenden Kosten des Fonds an.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.