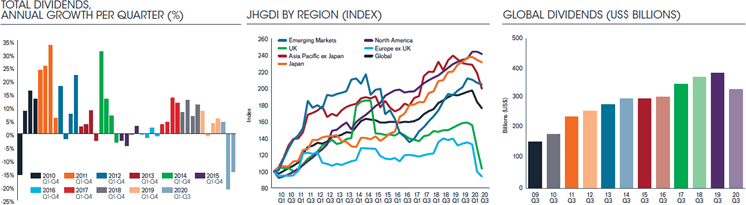

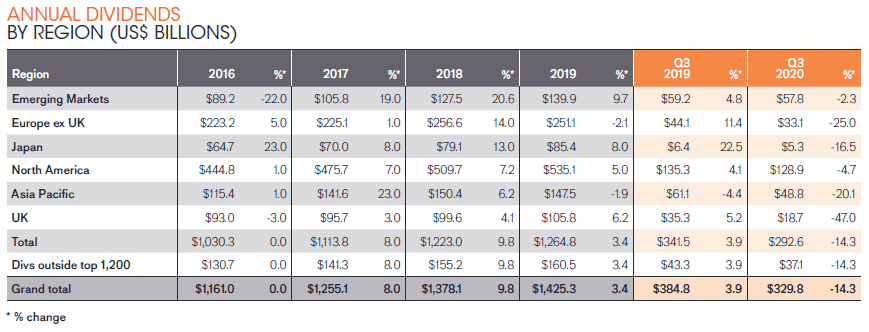

- Global dividends fell $55bn to $329.8bn in the third quarter, a fall of 11.4% on an underlying basis and a headline decline of 14.3%

- The decline was less severe than in Q2 because seasonal patterns in Q3 favour parts of the world where dividends have been more resilient

- Steigende Dividenden u. a. in China, Hongkong und Kanada, schwächste Ergebnisse in Großbritannien, Australien und den Niederlanden

- Ein Drittel der Unternehmen senkte oder strich Ausschüttungen, einige führten Dividendenzahlungen wieder ein

- JHGDI sank auf 176,0 – ein Niveau, das zuletzt vor fast drei Jahren verzeichnet wurde

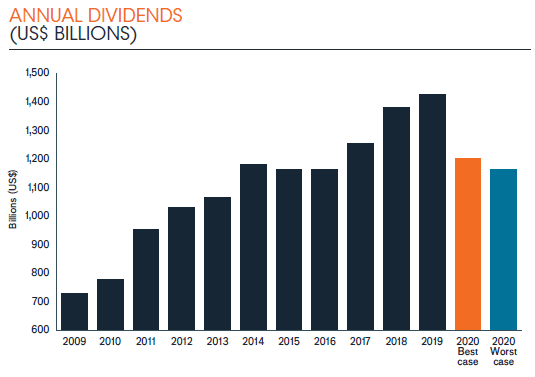

- Prognose für 2020 angehoben: Best-Case-Szenario bei -17,5 %, Worst-Case-Szenario bei -20,2 %

Mit fortschreitender Pandemie wurden auch ihre Auswirkungen auf die Dividendenfähigkeit der Unternehmen weltweit sehr viel deutlicher, wie die neueste Ausgabe des Janus Henderson Global Dividend Index (JHGDI) zeigt. Im dritten Quartal sank die Summe der Ausschüttungen insgesamt um 55 Mrd. US-Dollar auf 329,8 Mrd. US-Dollar und erreichte damit den niedrigsten Stand seit 2016. Der Gesamtrückgang um 14,3 % entsprach einem Minus von 11,4 % auf bereinigter Basis, was eine deutliche Verbesserung gegenüber dem Einbruch um 18,3 % im zweiten Quartal darstellt. Die geringeren Auswirkungen waren in erster Linie Folge der geografischen Zusammensetzung der globalen Dividenden im dritten Quartal, die im Wesentlichen aus Regionen mit beständigeren Dividenden kamen, insbesondere Nordamerika und Schwellenländer. Allerdings lässt die Entwicklung auch darauf schließen, dass das Schlimmste inzwischen vorüber sein dürfte. Alles in allem erhöhten im dritten Quartal mehr als zwei Drittel der Unternehmen ihre Dividenden bzw. hielten sie stabil, während der Rest die Ausschüttungen kürzte oder ganz strich.

Das dritte Quartal ist die wichtigste Dividendensaison in China. Dort lagen die Auszahlungen 3,3 % über dem Vorjahresniveau. Drei Viertel der chinesischen Unternehmen hoben ihre Ausschüttungen an oder hielten sie konstant. Kanada und Hongkong zählten zu den wenigen bedeutenden Ländern, in denen die Dividenden ebenfalls stiegen. Die schwächsten Ergebnisse wurden in Großbritannien sowie in Australien und den Niederlanden verbucht.

Australien zählt in Bezug auf Dividenden zu den am härtesten getroffenen Ländern weltweit. Hier gingen die Ausschüttungen auf bereinigter Basis um 40,3 % auf lediglich 9,6 Mrd. US-Dollar zurück, die niedrigste Q3-Gesamtsumme der letzten elf Jahre. Besonders starke Auswirkungen hatten die Dividendenkürzungen der Bankenbranche. In Großbritannien sanken die Ausschüttungen um 41,6 %, während die Dividenden-Streichungen im Banken- und Brauerei-Sektor die Niederlande empfindlich traf.

US-Unternehmen schütten zwei Drittel der weltweiten Dividenden aus. Der relativ geringe Rückgang (-3,9 % in Q3 und unverändert in Q2) trägt in diesem Jahr dazu bei, die globale Gesamtsumme zu stützen. Acht von zehn US-Unternehmen hielten oder erhöhten ihre Ausschüttungen im dritten Quartal. Die Bemühungen der Unternehmen, ihre Liquidität zu sichern, führten allerdings Berichten zufolge hauptsächlich zu geringeren Aktienrückkäufen. Janus Henderson schätzt, dass die Gesamtrendite für Aktionäre (Summe aus Dividenden und Aktienrückkäufen) in den USA in diesem Jahr der Entwicklung in den robusteren europäischen Nationen entsprechen wird.

Die Dividenden im asiatisch-pazifischen Raum (ohne Japan und Australien) lagen genau auf Vorjahresniveau. Dies ist auf die geringeren Pandemie-Auswirkungen sowohl auf die Bevölkerung als auch die Wirtschaft, die besseren Bilanzen und die niedrigeren Ausschüttungsquoten zurückzuführen. Die Tatsache, dass sich viele der während des abgelaufenen Quartals vorgenommenen Ausschüttungen auf die Gewinne des Jahres 2019 bezogen und bereits vor mehreren Monaten festgelegt worden waren, spielte ebenso eine Rolle. Hongkong verzeichnete unter den Industrieländern das höchste Dividendenwachstum im dritten Quartal: Auf bereinigter Basis stiegen die Ausschüttungen um 9,9 % auf 21,7 Mrd. US-Dollar – der zweithöchste jemals dort registrierte Gesamtwert eines Quartals.

Die stärksten Rückgänge wurden im dritten Quartal bei Unternehmen im Bereich der Konsumgüter verzeichnet. Hier wurden die Dividenden auf bereinigter Basis um 43 % gekürzt, wobei Automobilhersteller und Freizeitunternehmen die stärksten Einschnitte vornahmen. Auch Medien- und Luft- und Raumfahrtunternehmen sowie Banken wurden stark getroffen. Die höchste Belastbarkeit ließ sich in Sektoren erkennen, die traditionell als defensiv gelten, unter anderem bei Pharmakonzernen, Lebensmittelherstellern und Lebensmitteleinzelhändlern, die ihre Ausschüttungen auf bereinigter Basis jeweils erhöhten.

Im April, als die pandemiebedingte Unsicherheit am höchsten war, hatte Janus Henderson berechnet, dass die globalen Dividenden in diesem Jahr um mindestens 15 % sinken könnten, auf bereinigter Basis jedoch sogar um bis zu 35 %. Im Juli verengte das Team diese Spanne auf -19 % bis -25 %. Inzwischen ist Janus Henderson zuversichtlich, dass der Wert letztendlich eher am oberen Ende der Erwartungen liegen wird. Das Best-Case-Szenario geht nun von einem bereinigten Rückgang um -17,5 % auf 1,20 Bio. US-Dollar aus, was einem Gesamtrückgang um -15,7 % entspricht. Das Worst-Case-Szenario sieht einen bereinigten Dividendenrückgang um -20,2 % auf 1,16 Bio. US-Dollar vor (Gesamtrückgang von -18,5 %). Im Best-Case-Szenario würde das Dividendenwachstum der letzten drei Jahre ausgelöscht, was für Anleger in diesem Jahr entgangene Erträge in Höhe von 224 Mrd. US-Dollar bedeuten würde.

Jane Shoemake, Investment Director for Global Equity Income bei Janus Henderson, erklärt: „Der 2020 zu erwartende Verlust von weltweiten Dividendenerträgen in Höhe von 224 Mrd. US-Dollar ist natürlich kein Grund zum Jubeln. Uns ermutigt jedoch die Tatsache, dass sich die Ausschüttungen in vielen Teilen der Welt, insbesondere in Asien, den USA, Japan und den Schwellenländern, als belastbar erwiesen haben. Diese Widerstandskraft ist teilweise darauf zurückzuführen, dass die Unternehmen versuchen, die Beeinträchtigung ihrer Geschäftstätigkeit für die Anleger aufzufangen. Andererseits liegt dies allerdings auch daran, dass die Ausschüttungsquoten (der Anteil der ausgeschütteten Gewinne) in vielen Ländern der Welt zuletzt recht niedrig waren. Großbritannien, Australien und Teile Europas haben sich teilweise deshalb als anfälliger erwiesen, weil ihre Ausschüttungsquoten bereits zu hoch waren. Somit war für bestimmte Schlüsselunternehmen eine Neuausrichtung überfällig. Nun verfügen sie über ein festeres Fundament für künftiges Wachstum. Außerdem wurden in der Vergangenheit zwei Fünftel der weltweiten Dividenden in defensiven Sektoren ausgeschüttet, die sich als recht krisenfest erwiesen. Gleichzeitig kommen die großen Wachstumssektoren wie Technologie nahezu unbeschadet durch das Jahr 2020.

Im ersten Quartal 2021 dürfte mit Kürzungen zu rechnen sein, danach sollte sich die Entwicklung jedoch beleben. Die große Frage lautet: Was werden die Aufsichtsbehörden in Großbritannien, Europa und Australien im Hinblick auf die Ausschüttungen der Banken beschließen? Und natürlich hängt sehr viel vom weiteren Verlauf der Pandemie sowie vom Schweregrad und der Dauer weiterer Lockdown-Maßnahmen ab. Um ein paar Anhaltspunkte zu bieten: In unserem Worst-Case-Szenario gehen wir davon aus, dass die Dividenden im kommenden Jahr auf bereinigter Basis unverändert bleiben werden. Unser Best-Case-Szenario hingegen sieht eine Erholung um rund 12 % vor.“

– Ende –

PresseanfragenEdit Translation

Stephen Sobey

Head of Media Relations Director,

T: 44 (0) 2078182523

E: Stephen.sobey@janushenderson.com

Nicole Mullin

Media Relations EMEA & LatAm

T: +44 (0)207 818 2511

E: Nicole.Mullin@janushenderson.com

Sarah de Lagarde

Global Head of Communications

T: 44 (0) 2078182626

E: Sarah.delagarde@janushenderson.com

Lia Esbry

European PR Executive

T: 44 (0) 2078183521

E: Lia.esbry@janushenderson.com

Past performance is no guarantee of future results. International investing involves certain risks and increased volatility not associated with investing solely in the UK. These risks included currency fluctuations, economic or financial instability, lack of timely or reliable financial information or unfavourable political or legal developments.

Hinweise für Redakteure

Janus Henderson Group (JHG) is a leading global active asset manager dedicated to helping investors achieve long-term financial goals through a broad range of investment solutions, including equities, fixed income, quantitative equities, multi-asset and alternative asset class strategies.

Janus Henderson verwaltet per 30. September 2020 ein Anlagevermögen von etwa 305,5 Milliarden Euro (358 Milliarden US-Dollar) und hat über 2.000 Mitarbeiter sowie Büros in 27 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Methodik

Methodik

Janus Henderson analysiert jedes Jahr die von den 1.200 größten Unternehmen nach Marktkapitalisierung (Stand: 31.12. des jeweiligen Vorjahrs) ausgeschütteten Dividenden. Die Dividenden werden am Tag der Ausschüttung im Modell erfasst. Sie werden brutto nach der am Ausschüttungsdatum festgestellten Anzahl der Aktien berechnet (das ergibt einen Näherungswert, da die Unternehmen in der Praxis den Wechselkurs kurz vor dem Ausschüttungstermin festsetzen) und zum dann gültigen Wechselkurs in USD umgerechnet. Werden Gratisaktien angeboten, wird angenommen, dass die Anleger zu 100% für Bargeld optieren. Durch dieses Vorgehen wird die Barausschüttung leicht überbewertet, doch nach unserer Auffassung ist dies die proaktivste Methode des Umgangs mit Gratisaktien. An den meisten Märkten macht das keinen wesentlichen Unterschied; an manchen, insbesondere europäischen Märkten, ist der Effekt jedoch größer. Spanien ist dafür ein gutes Beispiel. In Streubesitz befindliche Aktien werden von dem Modell nicht berücksichtigt, da es in ihm darum geht, die Dividendenzahlungsfähigkeit der größten börsennotierten Unternehmen der Welt ungeachtet der Zahl ihrer Aktionäre zu erfassen. Die Dividenden auf Aktien von Firmen, die nicht zu den „Top 1.200“ gehören, haben wir anhand der Durchschnittshöhe dieser Zahlungen im Vergleich zu den während des 5‑Jahreszeitraums ausgeschütteten Dividenden von Großunternehmen (die veröffentlichten Ertragsdaten entnommen wurden) geschätzt. Das heißt, sie werden als fester Anteil von 12,7% der gesamten Dividendenzahlungen der globalen „Top 1.200“-Unternehmen geschätzt und wachsen deshalb in unserem Modell im gleichen Tempo. Wir brauchen dadurch keine nicht begründeten Annahmen über die Wachstumsrate der Dividenden dieser kleineren Unternehmen zu treffen. Alle Rohdaten wurden von Exchange Data International zur Verfügung gestellt.

[1] Aufwärtskorrektur gegenüber -19,1 % – nähere Einzelheiten sind dem Bericht zu entnehmen