US-Aktien könnten in Anlegerportfolios aus mehreren Gründen eine wichtige Rolle spielen ‒ vor allem jetzt angesichts der anhaltenden Inflation und der trüben Konjunkturaussichten.

Die Stellung von US-Aktien auf den globalen Märkten

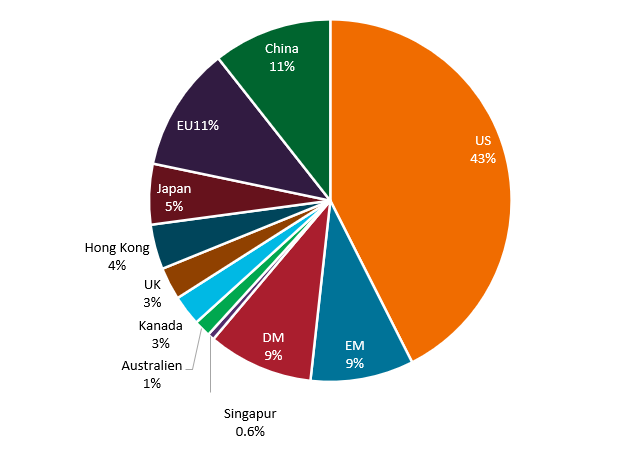

Der US-Aktienmarkt ist der größte der Welt. Die dort notierten Unternehmen machen über 40 % der globalen Marktkapitalisierung aus (Abbildung 1). Die US-Börse gehört zu den am besten zugänglichen, transparentesten und liquidesten Märkten, und das wirtschaftliche Umfeld hat eine Kultur des Wachstums und der Innovation gefördert. Deshalb sind viele der weltweit erfolgreichsten Unternehmen in den USA ansässig. Aufgrund dieser günstigen Umstände entscheiden sich viele Anleger dafür, einen Teil ihres Aktienengagements am US-Markt zu platzieren.

Abbildung 1. Globale Börsenkapitalisierung (%-Anteil der Gesamtkapitalisierung)

Quelle: Schätzungen der World Federation of Exchanges, Securities Industry and Financial Markets Association (SIFMA). EU = Länder der Europäischen Union, EM = Schwellenländer, DM = entwickelte Länder; Stand 30. Juni 2023.

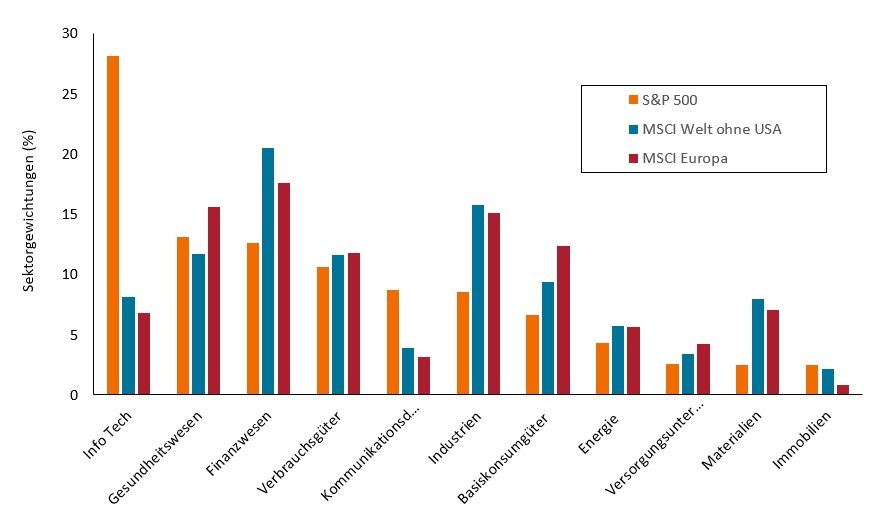

Die USA unterscheiden sich deutlich von anderen Ländern hinsichtlich der Art der Unternehmen, aus denen ihre Wirtschaft besteht. Beispielsweise ist der US-Markt stark auf wachstumsorientierte, technologieorientierte Sektoren wie Informationstechnologie und Kommunikationsdienste ausgerichtet. Der S&P 500® Index weist mehr als den dreifachen Anteil des MSCI World exkl. USA in Unternehmen aus dem Bereich Informationstechnologie auf (28,1 % gegenüber 8,1 %). Gleichzeitig weist der S&P 500 einen deutlich geringeren Anteil als der MSCI World exkl. USA in Sektoren auf, die einen wesentlichen Teil der Volkswirtschaften anderer Länder ausmachen, wie etwa Finanz- und Industriewerte (Abbildung 2). Diese Unterschiede in der wirtschaftlichen Zusammensetzung und der Branchenstruktur ermöglichen eine Diversifizierung für Portfolios, die sowohl in den USA als auch in anderen globalen Regionen investieren.

Abbildung 2. Sektorgewichtungen im US- und im globalen Index

Quellen: S&P Dow Jones Indices, MSCI; Stand 31. Juli 2023.

Wachstum und Technologie als Absicherung gegen die Inflation

Zusätzlich zu diesen allgemeinen Überlegungen können US-Aktien auch spezifische Vorteile im aktuellen Umfeld anhaltender/hoher Inflation und wirtschaftlicher Unsicherheit bieten. Aktien – insbesondere Wachstumstitel – können in Zeiten erhöhter Inflation grundsätzlich eine Absicherung darstellen, da sie oberhalb der Inflationsrate wachsen können. Während die Arbeitskosten weiter steigen, sind Unternehmen, die weniger auf Arbeitskräfte angewiesen sind – wie einige im Informationstechnologiesektor –, möglicherweise auch weniger dem Lohndruck ausgesetzt. Gleichzeitig war die Ausbreitung von Technologie einer der Haupttreiber der rückläufigen Teuerungsraten im letzten Jahrzehnt. Der jüngste Lohnkostenanstieg könnte einen Anreiz für weitere Investitionen in Effizienz- und Substitutionslösungen zur Senkung der Arbeitskosten schaffen, was ausgewählten Unternehmen zugutekommen könnte.

Wir sind weiterhin davon überzeugt, dass alle Unternehmen entscheiden müssen, wie sie Technologie nutzen, um langfristig zu überleben und zu wachsen, und dass technologiebasierte Themen auch in den kommenden Jahren für Rückenwind sorgen können. Davon profitieren könnten beispielsweise Unternehmen, die zur Steigerung der Produktivität, des digitalen Wandels und der Konnektivität in allen Bereichen der Wirtschaft beitragen. Wir gehen davon aus, dass die Nachfrage nach Halbleitern weiter steigen wird, was zum Teil auf positive Trends wie den Übergang zu einer umweltfreundlicheren Energieerzeugung, die zunehmende Einführung von Elektrofahrzeugen sowie KI-Anwendungen zurückzuführen ist. Wir sind auch weiterhin davon überzeugt, dass alle Unternehmen produktiver und agiler werden wollen, was kontinuierliche Investitionen in Software erfordert.

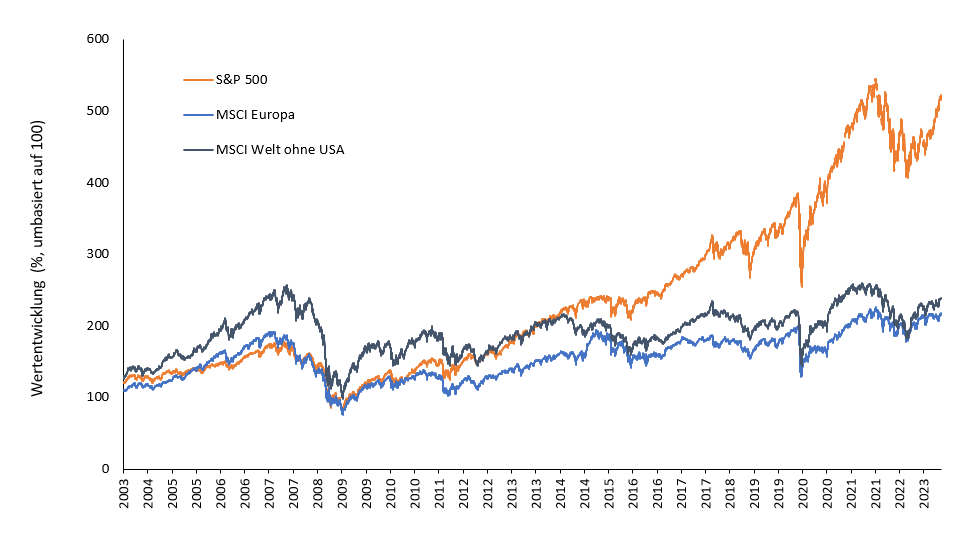

Die zuvor erwähnte Ausrichtung auf Wachstums- und Technologieunternehmen hat sich im Vergleich zu anderen Bereichen des Weltmarkts als langfristiger Vorteil für die US-Märkte erwiesen (Abbildung 3). Da wir in eine Phase eintreten, in der Wachstum schwieriger und die Kreditaufnahme von Unternehmen teurer wird, könnte sich eine Anlage in US-Aktien als vorteilhaft erweisen.

Abbildung 3. Wertentwicklung der US- und der globalen Indizes

Quelle: Bloomberg; Zeitzraum: 31. Dezember 2002 bis 31. Juli 2023, rebasiert auf 100 zum Startdatum. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Renditen.

Die Gewinne werden für das Marktwachstum entscheidend sein

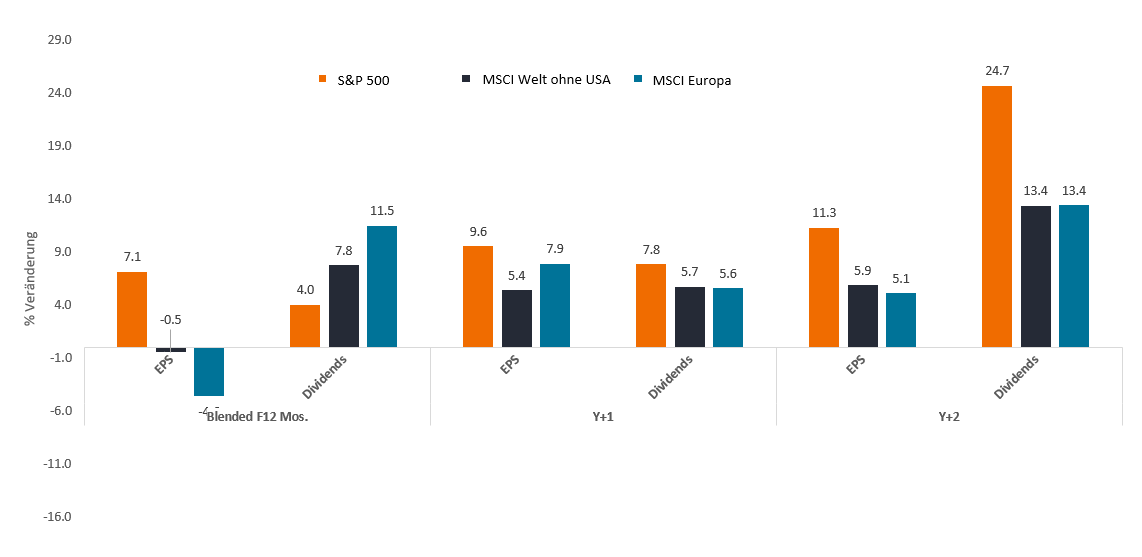

Nach einem schwierigen Jahr 2022 hat sich der US-Markt als widerstandsfähig erwiesen, und wir glauben, dass er angesichts der wirtschaftlichen Unsicherheit dynamisch bleiben kann. Da sich die Unternehmen an höhere Zinsen anpassen und die Inflation nachlässt, glauben wir, dass die Ertragskraft jetzt der Schlüssel zum Marktwachstum sein wird. Obwohl wir mit einer schwankungsreichen Entwicklung rechnen, sind wir hinsichtlich des Gewinnwachstums für den Rest des Jahres 2023 und bis ins Jahr 2024 hinein optimistisch, selbst wenn wir von einem Szenario mit langsamem bis stagnierendem Wirtschaftswachstum ausgehen. Die Gewinnschätzungen fallen zwar moderater aus, jedoch gehen die Konsensprognosen für die Erträge der im S&P 500 Index enthaltenen Firmen immer noch von einem Wachstum in den nächsten 12 Monaten aus. Darüber hinaus wird erwartet, dass im S&P 500 der Gewinn pro Aktie (EPS) und die Dividenden in den kommenden Jahren stärker steigen werden als im MSCI World exkl. USA und als in den Europa-Indizes von MSCI (Abbildung 4).

Abbildung 4. Schätzungen zum Gewinn pro Aktie und zum Dividendenwachstum in den USA, Europa und weltweit

Quelle: Bloomberg; Stand 18. August 2023. F12 = Schätzungen für 12 Monate (laufendes und nächstes Jahr), Y+1 = Schätzungen für das nächste Jahr, Y+2 = Schätzungen für die nächsten 2 Jahre. Indexgewichteter Durchschnitt. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Renditen.

Langfristiger Fokus

Aufgrund dieser Faktoren glauben wir, dass US-Aktien eine vielfältige Rolle in Anlegerportfolios spielen können, insbesondere jetzt, da die Weltwirtschaft mit anhaltender Inflation und unsicheren Wachstumsaussichten konfrontiert ist. Wir glauben, dass die Marktentwicklung letztlich von einem langfristigen, nachhaltigen Gewinnwachstum angetrieben wird und dass Unternehmen, die ihre Gewinne im Laufe der Zeit steigern können, davon profitieren werden. Viele dieser Chancen sehen wir heute am US-Aktienmarkt.

Disinflation: Rückgang der Inflationsrate (anstelle einer negativen Inflation/Deflation).

Diversifizierung: Methode zur Risikostreuung durch Mischung verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio unter der Annahme, dass sich diese Vermögenswerte in jedem gegebenen Szenario unterschiedlich verhalten. Vermögenswerte mit geringer Korrelation sollten den größten Diversifizierungseffekt bieten.

Dividenden: Variable, frei wählbare Zahlung eines Unternehmens an seine Aktionäre.

Gewinn pro Aktie (EPS): Gewinn eines Unternehmens (nach Steuern), geteilt durch die Anzahl der umlaufenden Aktien. Eines der verbreitetsten Maße zur Ermittlung des Werts eines Unternehmens.

Wachstumsunternehmen/Wachstumsaktien: Wachstumsinvestoren suchen nach Unternehmen, die ihrer Meinung nach ein starkes Wachstumspotenzial aufweisen. Es wird erwartet, dass ihre Gewinne im Vergleich zum Rest des Marktes überdurchschnittlich wachsen, was wiederum dafür spricht, dass ihre Aktienkurse zulegen.

Absicherung: Handelsstrategie, bei der eine Gegenposition zu einer anderen Anlage eingegangen wird, die an Wert verliert, während die primäre Anlage gewinnt, und umgekehrt. Solche Positionen werden dazu genutzt, verschiedene Risikofaktoren zu reduzieren oder zu steuern und die Wahrscheinlichkeit eines Gesamtverlusts in einem Portfolio zu begrenzen.

Inflation: Rate, mit der die Preise für Waren und Dienstleistungen in einer Volkswirtschaft steigen. Der Verbraucherpreisindex (CPI) und der Einzelhandelspreisindex (RPI) sind zwei gängige Messgrößen dafür.

Marktkapitalisierung: Gesamtmarktwert der ausgegebenen Aktien eines Unternehmens. Er wird berechnet, indem die Anzahl der ausgegebenen Aktien mit dem aktuellen Aktienkurs multipliziert wird. Die Zahl dient zur Bestimmung der Unternehmensgröße.

Marktliquidität: Die Marktliquidität ist ein Maß dafür, wie leicht Vermögenswerte gehandelt oder in Bankguthaben umgewandelt werden können. Vermögenswerte, die problemlos in großen Mengen auf dem Markt gehandelt werden können (ohne größere Preisbewegungen auszulösen), werden als „liquide“ bezeichnet.

Volatilität: Tempo und Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt. Wenn der Preis mit großen Bewegungen auf und ab schwankt, weist er eine hohe Volatilität auf. Wenn sich der Preis langsamer und in geringerem Maße bewegt, weist er eine geringere Volatilität auf. Je höher die Volatilität, desto höher das Risiko der Anlage.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.