Hat der börsennotierte Immobilienmarkt endlich einen Wendepunkt erreicht?

Guy Barnard, Co-Leiter Global Property Equities, blickt auf ein herausforderndes Jahr für Immobilienaktien zurück und erläutert den konstruktiveren Ausblick des Teams für 2024.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Börsennotierte REITs könnten aufgrund der bereits erfolgten Neubewertung und des Potenzials für attraktive und steigende Dividenden ein Hauptnutznießer eines Zinswendepunkts sein.

- Investoren haben einen Sektor übersehen, der immer noch eine gute Mieternachfrage und ein Ertragswachstum bei Immobilientypen verzeichnet, die von strukturellem Rückenwind profitieren.

- Börsennotierte Immobilien könnten aufgrund der geringeren Kosten und des besseren Zugangs zu Kapital im Vergleich zu privaten Immobilien bald zu einem „Angriff“ ansetzen.

Wir schlossen unseren Ausblick für 2023 mit den Worten ab: „Es besteht kaum ein wirklicher Zweifel daran, dass die Bewertungen privater Immobilien im Jahr 2023 wahrscheinlich angepasst werden müssen“. Und dass "das Jahr 2023 zwar weitere Herausforderungen mit sich bringen wird, wir aber glauben, dass die heutige Ausgangssituation (auf den börsennotierten Immobilienmärkten) die künftige Realität besser widerspiegelt".

Blick zurück

Während das Jahr 2023 sicherlich neue Herausforderungen mit sich brachte, waren die Veränderungen der Zinserwartungen und insbesondere der Realzinsen weiterhin die Haupttreiber der Real Estate Investment Trust (REIT) Wertentwicklung. Dies führte im Jahr 2023 zu weiterer Volatilität auf dem globalen REIT-Markt, aber letztendlich zu einer geringen Rendite, da der FTSE EPRA Nareit Developed Index in USD zum Zeitpunkt unseres Schreibens (27. November 2023) um rund 1 % gefallen war .1

Während der börsennotierte Immobilienmarkt weiterhin die Veränderungen der Zinserwartungen in seinen täglichen Preisen widerspiegelt, ist auf den privaten Immobilienmärkten eine langsamere anhaltende Korrektur zu beobachten.

Schlagzeilen vs. Realität

Im Jahr 2023 machten wir Anleger weiterhin darauf aufmerksam, dass die vielen Schlagzeilen rund um „Gewerbeimmobilien (CRE) in der Krise“ nicht ganz die Realität widerspiegeln, die wir als aktive Investoren am börsennotierten REIT-Markt sehen. Wie gut dokumentiert ist, steht der US-Büromarkt vor einem äußerst herausfordernden Umfeld für Vermieter, stellt aber nur einen kleinen Teil des REIT-Sektors dar (4 % der US-amerikanischen börsennotierten REITs) und einen, den wir gemieden haben. Ebenso werden die Herausforderungen, mit denen US-Regionalbanken konfrontiert sind, und die daraus resultierende Verringerung der Finanzierungsmöglichkeiten größere Herausforderungen auf den privaten Immobilienmärkten als auf den börsennotierten Immobilienmärkten darstellen, in die wir investieren. Bei letzteren ist der Verschuldungsgrad historisch niedrig und die Unternehmen haben weiterhin ihre Fähigkeit unter Beweis gestellt, sowohl Fremd- als auch Eigenkapital zu nach wie vor positiven Konditionen zu erhalten.

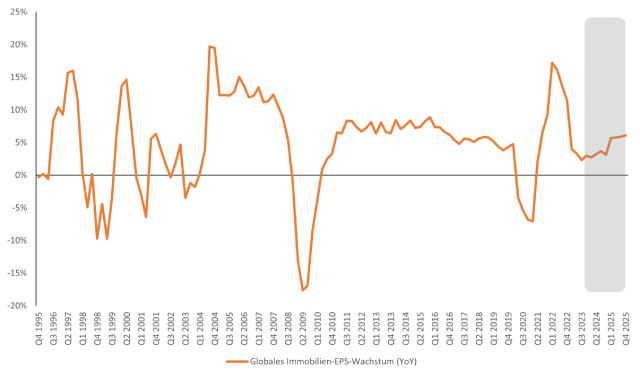

Es ist auch wichtig, sich daran zu erinnern, dass die operative Wertentwicklung der Unternehmen, in die wir investieren - trotz der erheblichen Bewertungsverluste im REIT-Markt - in den letzten Jahren im Allgemeinen stark war und 2023 voraussichtlich ein Jahr mit mittlerem einstelligen Gewinnwachstum sein wird (Abbildung 1).2 Die Kombination aus anhaltendem Wachstum angesichts sinkender Aktienkurse führt dazu, dass börsennotierte REIT-Aktien viel „billiger“ geworden sind. Tatsächlich sind die weltweiten REIT-Aktienkurse seit Anfang 2022 um mehr als 25 % gesunken, die REIT-Cashflows pro Aktie sind jedoch um ca. 13 % gestiegen (UBS-Daten), was zu einem stärkeren Rückgang der Bewertungen als in jedem anderen Aktiensektor geführt hat .

Abbildung 1: Globales Gewinnwachstum im börsennotierten Immobiliensektor

Quelle: Refinitiv, IBES, UBS. Basierend auf dem rollierenden 12-Monats-(Zukunfts)-Gewinn pro Aktie (EPS). Das globale Immobilien-EPS-Wachstum ist der nach Marktkapitalisierung gewichtete Durchschnitt der Bestandteile des UBS-Faktormodells (USA, Großbritannien, Forts.). Europa, AU, JP, HK und Singapur, die ca. 70–80 % des EPRA Developed Index repräsentieren. Der grau schattierte Bereich hebt die IBES-Konsensschätzungen für das EPS-Wachstum hervor.

Die meisten börsennotierten REITs haben weiterhin Mieteinnahmen erzielt und ausgeweitet und dabei von der guten Mieternachfrage in vielen Sektoren und einem verstärkten Fokus auf erstklassige Vermögenswerte profitiert. Während sich die Nachfrage in einigen Sektoren normalisiert und es in einer sich verlangsamenden Wirtschaft Gegenwind gibt, könnte eine Konzentration auf Bereiche mit strukturellem Wachstum und solchen Unternehmen, die als langfristige Wertsteigerer gelten, möglicherweise im Jahr 2024 für weiteres Gewinnwachstum sorgen.

Gut aufgestellt für weiteres Wachstum?

Mit Blick auf die Zukunft sehen wir Immobilien als einen Sektor, der Risiken birgt und Chancen für Investoren bietet. Risiken für Unternehmen, die in guten Zeiten zu viele Schulden aufgenommen haben und bei Fälligkeit dieser Kredite mit schwierigen Refinanzierungsgesprächen konfrontiert sind. Risiken für diejenigen, die in Bereichen des Immobilienmarkts tätig sind, die mit struktureller Überalterung, hohen Leerständen am Markt und mangelnder Preissetzungsmacht konfrontiert sind.

Mit Blick auf die Zukunft sehen wir jedoch weitere Chancen auf dem Markt für börsennotierte REITs. Starke Bilanzen sollten es vielen börsennotierten Unternehmen ermöglichen, opportunistische Käufer von Immobilien zu sein und von willigen Verkäufern zu profitieren, die zwar gute Gebäude besitzen, aber über schwache Bilanzen verfügen.

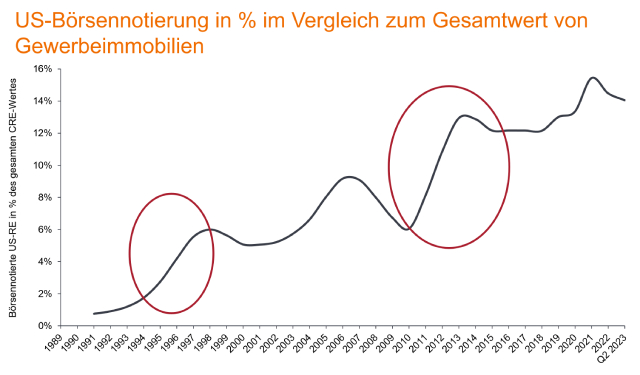

Unserer Ansicht nach sind börsennotierte REITs aufgrund ihres Zugangs zu Kapital und zu relativ geringeren Kosten im Vergleich zu privaten Immobilien auf dem Weg zu einem schnelleren Wachstum in den kommenden Jahren – ein nicht zu unterschätzender Vorteil (Abbildung 2). Diese Dynamik gab es schon früher und sie hat zu einer starken Wertentwicklung für börsennotierte REITs geführt.

Ein weiterer Faktor, der börsennotierte REITs begünstigt, ist das größere Engagement in alternativen und schneller wachsenden Bereichen des Immobilienmarktes, wie etwa Rechenzentren, Logistik, Lagerung, Gesundheitswesen und Wohnen. Hier dürften interne Betriebsplattformen dazu beitragen, dass der REIT weiter wächst und möglicherweise andere Immobilienvehikel übertrifft.

Abbildung 2: Eine Chance für weiteres Wachstum im börsennotierten REIT-Markt

Quelle: EPRA Nareit, UBS, Analyse von Janus Henderson Investors, Stand 30. Juni 2023.

Befinden wir uns an einem Wendepunkt?

Als Anleger sind wir immer auf der Suche nach Wendepunkten. Die Möglichkeit, von einem Meinungswandel zu profitieren, ist eine Chance, Renditen zu erwirtschaften. Mit Blick auf das Jahr 2024 befinden wir uns möglicherweise an einem Wendepunkt im Zinszyklus, der in den letzten zwei Jahren ein so dominierendes Thema an den Märkten war, wobei börsennotierte REITs einer der am stärksten betroffenen Sektoren sind. Auch wenn es verfrüht sein mag, zeigen die jüngsten Marktbewegungen, dass Anleger, wenn sich das Narrativ rund um die Zinsen tatsächlich ändert, möglicherweise wieder die Sektoren in Betracht ziehen wollen, die in letzter Zeit gemieden wurden.

Eine zweistufige Erholung

Dass REITs ungeliebt sind, obwohl es für uns als spezialisierte Manager traurig ist, ist keine neue Nachricht, denn Umfragen von Fondsmanagern zeigen, dass das Engagement in diesem Sektor nahe den Tiefstständen der globalen Finanzkrise liegt. Während wir glauben, dass eine Stabilisierung der Zinssätze ein entscheidender erster Schritt zur Erholung des Immobilienmarkts ist, glauben wir auch, dass ein Rückgang der Zinssätze keine Voraussetzung dafür ist, dass börsennotierte REITs auf dem heutigen Niveau attraktive Renditen erwirtschaften, da sie bereits zu Bewertungen gehandelt werden, die die Bedenken des Marktes voll und ganz widerspiegeln.

Auf dem Privatimmobilienmarkt dürfte die realistischere Vorstellung bzgl. Fremdkapitalkosten zu einer Belebung der Immobilientransaktionen führen, da die Preiserwartungen der Verkäufer realistischer werden und näher an der Preisgestaltung liegen, die für Käufer sinnvoll ist (d.h.niedriger). Dies ist ein Szenario, das wir in der ersten Hälfte des Jahres 2024 erwarten und das zu einer besseren Preisfindung und einer Rückkehr zu normaleren Transaktionsvolumina führen wird.

Auf dem börsennotierten REIT-Markt, dessen Aktien bereits auf oder unter realistischeren Werten bewertet sind (die das neue Zinsumfeld widerspiegeln) beginnt die Erholung normalerweise sechs bis neun Monate vor dem Tiefpunkt der direkten Werte, wobei übermäßiger Pessimismus beseitigt wird, da die Anleger ihre Allokationen in den Sektor erhöhen – wir glauben, dass wir uns heute in dieser Zeit befinden.

Das Vertrauen in die Bewertungen von Immobilienvermögen wird es Anlegern ermöglichen, über makroökonomische Turbulenzen hinauszuschauen und sich wieder auf die Fundamentaldaten zu konzentrieren: Einkommen und Einkommenswachstum sowie die Fähigkeit für Managementteams, durch Entwicklungs- und Asset-Management-Initiativen Werte zu schaffen. Die Zinsen auf einem Plateau können das kurzfristige Kapitalwachstum im gesamten Immobilienbereich einschränken. Allerdings sind nicht alle Immobilien in allen Regionen, Sektoren und Unternehmen gleich, und es wird Bereiche mit unterschätztem Wachstum geben, die aktive Manager wie wir identifizieren können.

Das dritte Mal ist ein Zauber?

Wir blicken daher erneut mit größerer Zuversicht und Überzeugung in das Jahr 2024 hinsichtlich der Aussichten börsennotierter REITs. In einem Immobilienmarkt mit Gewinnern und Verlierern glauben wir, dass der börsennotierte REIT-Sektor gut aufgestellt ist, da er mehr „richtige“ Immobilien besitzt und in den meisten Märkten einen einfacheren Zugang und deutlich niedrigere Kapitalkosten zu seinem Vorteil hat.

Eine sich verändernde makroökonomische Sichtweise könnte dazu führen, dass Anleger börsennotierte REITs erneut in Betracht ziehen, Untergewichtungen reduzieren und den Sektor von seinem derzeit niedrigen Niveau positiv neu bewerten sowie den Fokus wieder auf die angebotenen attraktiven und wachsenden Dividenden richten. Sollte es zu Zinssenkungen kommen, würden diese wahrscheinlich weitere Unterstützung bieten.

Wir betonen auch das Potenzial von Nachzüglern, auf den Aktienmärkten zu Spitzenreitern zu werden. Beruhigt durch die Tatsache, dass börsennotierte REITs noch nie drei Jahre in Folge negative Renditen erzielt haben, ist die Frage berechtigt, ob „das dritte Mal ein Zauber ist“?

1 Bloomberg, Stand: 27. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

2 Schätzungen von UBS, Stand November 2023. Prognosen können variieren und sind nicht garantiert.

Bilanz: Ein Jahresabschluss, der die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt zusammenfasst und dazu dient, die finanzielle Gesundheit eines Unternehmens zu beurteilen.

Herabstufung: Die Abwärtsanpassung der Finanzkennzahlen eines Unternehmens, beispielsweise des Kurs-Gewinn-Verhältnisses (KGV), als Reaktion auf Geschäfts- oder Marktunsicherheiten.

EPS: Der Gewinn pro Aktie ist das Endmaß für die Rentabilität eines Unternehmens, definiert als Nettogewinn (Gewinn nach Steuern) geteilt durch die Anzahl der ausstehenden Aktien.

Der FTSE EPRA Nareit Developed Index bildet die Wertentwicklung von Immobilienfirmen und Real Estate Investment Trusts (REITs) aus entwickelten Ländern ab.

Leverage: Die Höhe der Schulden, die ein REIT trägt. Die Leverage Ratio wird als Verhältnis von Schulden zu Gesamtvermögen gemessen.

Preisfindung: der Prozess der Bestimmung des Preises eines Vermögenswerts/Wertpapiers/einer Ware auf dem Markt durch die Interaktion von Käufern und Verkäufern.

Realer Zinssatz: Inflationsbereinigte Zinssätze, die die tatsächlichen Finanzierungskosten eines Kreditnehmers oder die tatsächliche Rendite eines Anlegers widerspiegeln.

Volatilität: Ausmaß, in dem der Wert eines Portfolios, eines Wertpapiere oder eines Index schwankt.

WICHTIGE INFORMATIONEN

REITs oder Real Estate Investment Trusts investieren in Immobilien durch direkten Besitz von Immobilienvermögen, Immobilienanteilen oder Hypotheken. Da sie an einer Börse notiert sind, sind REITs in der Regel sehr liquide und werden wie Aktien gehandelt.

Immobilienwertpapiere, einschließlich Real Estate Investment Trusts (REITs), können zusätzlichen Risiken unterliegen, darunter Zinssatz-, Management-, Steuer-, Wirtschafts-, Umwelt- und Konzentrationsrisiken.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.