Anleihenportfolios mit fester Laufzeit: Eine wirkungsvolle Kombination

Die reale Welt ist voll von Beispielen dafür, wie durch die Kombination von Dingen etwas Besonderes entstehen kann – das Gleiche gilt auch für die Finanzwelt. Hier beschäftigen wir uns mit den potenziellen Vorteilen eines Anleihenportfolios mit fester Laufzeit.

5 Minuten Lesezeit

Zentrale Erkenntnisse:

- Anleger schätzen die Vorhersehbarkeit stetiger Erträge und der Rückgabe des eingesetzten Kapitals zu einem definierten Fälligkeitstermin, die eine einzelne Anleihe bietet.

- Ein Anleihenportfolio mit fester Laufzeit kombiniert diese Elemente einer Einzelanleihe, verfügt jedoch über die Hauptvorteile eines Portfolios, nämlich Diversifizierung zur Reduzierung des Risikos einzelner Emittenten sowie Wertpapierauswahl und -verwaltung durch Profis.

- Die Umstände können sich ändern; daher kann ein etwas aktiverer Ansatz als ein einfaches „Kaufen und Halten“ dabei helfen, problematische Anleihen zu vermeiden und das Einkommen zu schützen.

Schauen Sie sich um und so viele Dinge sind das Ergebnis einer Kombination. Wo wären wir, wenn Sauerstoff und Wasserstoff nicht zu Wasser kombiniert würden? Wer möchte in eine Welt zurückkehren, in der schweres Gepäck keine Räder hatte?

In der Finanzwelt kann die Zusammenstellung verschiedener Strukturen für Anleger eine attraktive Investition darstellen. Oft handelt es sich dabei um eine Lösung, die Anlageklassen mischt, um ein anderes Risiko-Rendite-Profil zu bieten, manchmal geht es aber auch um die Struktur des Vehikels selbst.

Suche nach Vorhersehbarkeit

Viele Anleger sehnen sich nach Vorhersehbarkeit. Dies ist zum Teil der Grund, warum der Anleihenmarkt existiert. Beim Kauf einer Anleihe leiht ein Anleger im Wesentlichen Geld für einen festgelegten Zeitraum und erhält – sofern die Anleihe nicht ausfällt – über die Laufzeit der Anleihe ein bestimmtes Einkommen und am Ende der Laufzeit (dem Fälligkeitsdatum) sein Kapital zurück.

Anleger schätzen die Vorhersehbarkeit stetiger Erträge und die Rückgabe des eingesetzten Kapitals zu einem definierten Fälligkeitstermin, die eine einzelne Anleihe bietet. Allerdings besteht hier ein hohes Konzentrationsrisiko – was passiert, wenn die Anleihe ausfällt?

Natürlich könnte ein Anleger in einen Anleihenfonds investieren, der durch die Diversifizierung über ein Anleihenportfolio das Risiko eines einzelnen Emittenten verringert und den Vorteil mit sich bringt, dass das Portfolio von Profis verwaltet wird. Diese sind jedoch in der Regel unbefristet, sodass die Rendite des Fonds im Laufe der Zeit schwanken kann und der Kapitalwert, wenn der Anleger den Fonds verkauft, weniger sicher ist.

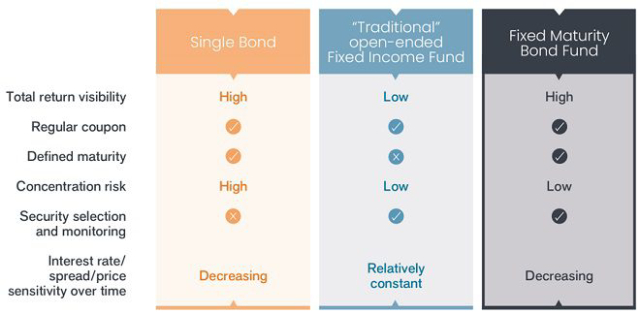

Hier kommt ein Rentenfonds mit fester Laufzeit ins Spiel. Es kombiniert die Kernmerkmale einer Einzelanleihe (regelmäßiger vorhersehbarer Kupon und festes Fälligkeitsdatum) mit den Hauptvorteilen eines Fonds (Diversifizierung über viele Anleihen sowie Wertpapierauswahl und Überwachung durch Anlageexperten).

Abbildung 1: Vergleich der Merkmale einer Einzelanleihe, eines traditionellen offenen Fonds und eines Rentenfonds mit fester Laufzeit.

Quelle: Janus Henderson-Investoren, 31. August 2023. Nur zur Veranschaulichung.

Ein Rentenfonds mit fester Laufzeit hat eine begrenzte Laufzeit (normalerweise im Zeitraum von drei bis fünf Jahren), sodass Anleger wissen, wann sie mit der Rückgabe des eingesetzten Kapitals rechnen können. Darüber hinaus trägt dies dazu bei, Renditen zu sichern und bietet Schutz vor potenziellen Zinsrückgängen, da die Investitionen überwiegend in der ersten Anlageperiode getätigt werden. Dies trägt dazu bei, die potenzielle Rendite des Fonds sichtbar zu machen, und bedeutet, dass das Durationsrisiko (Zinssensitivität) gering ist und mit zunehmender Fälligkeit des Fonds abnimmt.

Produkte mit fester Laufzeit sind darauf ausgelegt, bis zur Fälligkeit gehalten zu werden, und Anleger sollten bereit sein, während der gesamten Laufzeit des Fonds investiert zu bleiben. Um die verbleibenden Anleger im Portfolio zu schützen, wird normalerweise eine Gebühr für jeden Anleger erhoben, der seine Anteile vor dem Fälligkeitsdatum zurückgibt.

Wichtige Überlegungen

Letztendlich sind die wichtigsten Elemente zur Beurteilung eines Rentenfonds mit fester Laufzeit die Höhe der Ertragsgenerierung und die Nachhaltigkeit des Kupons und des Kapitals.

Das Kreditrisiko und das Wiederanlagerisiko sind zwei der größten Risiken für die Erträge eines Rentenfonds mit fester Laufzeit. Verluste bei den Anleihen könnten möglicherweise die Höhe der ausgezahlten Erträge und die Endzahlung gefährden. Daher ist es wichtig, einen Manager mit umfassender Kreditkompetenz zu engagieren. Ebenso muss das Reinvestitionsrisiko berücksichtigt werden, da Kupons und Kapitalrückzahlungen fällig werden und später in der Laufzeit des Fonds reinvestiert werden müssen, möglicherweise zu niedrigeren Renditen. Um das Reinvestitionsrisiko zu verringern, kann ein Manager kündbare Anleihen nur zu einem kleinen Teil des Fonds halten und in Anleihen investieren, deren Laufzeit eng an der Laufzeit des Fonds ausgerichtet ist.

Hier ist ein Managementteam mit Erfahrung im Aufbau und der Verwaltung dieser Art von Portfolios von entscheidender Bedeutung. Eine globale Research-Präsenz kann dabei helfen, die besten Gelegenheiten zu finden. Dies kann bedeuten, dass neben Investment-Grade-Anleihen auch Hochzinsanleihen einbezogen werden, um Preisineffizienzen auszunutzen und die Rendite zu steigern.

Ein dynamischer Ansatz

Bei Janus Henderson befürworten wir einen aktiveren Anlageprozess als den typischen „Kaufen und bis zur Fälligkeit halten“-Ansatz, der als „Kaufen und aktiv verwalten“ bezeichnet werden kann. Es kann als Kombination zweier Elemente betrachtet werden:

- Kaufkomponente: Dies bezieht sich auf den Aufbau des Portfolios, die Festlegung der Basis für eine Strategie und eine angestrebte Rendite. Hier kommt der Zugang zu geeigneten Anlagen und einer fundamentalen Kreditanalyse ins Spiel.

- Aktive Komponente: Dies bezieht sich auf die laufende Überwachung und Risikoüberwachung, um sicherzustellen, dass das Portfolio robust ist und weiterhin die Erwartungen erfüllt.

Wir glauben, dass dieser „Buy and Active“-Ansatz ein potenzielles Unterscheidungsmerkmal zu typischen Rentenfonds mit fester Laufzeit darstellt. Bei der Verwaltung dieser Fonds suchen wir im Wesentlichen nach dem effizientesten und zuverlässigsten Weg, um für unsere Kunden langfristig eine konstante Rendite zu erzielen. Der Aufbau eines robusten Anleihenportfolios im Vorfeld ist enorm wichtig, aber die Umstände ändern sich, und unserer Ansicht nach kann die Fähigkeit, durch unseren aktiveren Ansatz dynamisch zu sein, von Vorteil sein, um problematische Anleihen zu vermeiden und Erträge zu sichern.

Insgesamt glauben wir, dass Rentenfonds mit fester Laufzeit Anlegern eine attraktive Kombination aus Erträgen, Diversifizierung und einem bekannten Fälligkeitsdatum bieten können.

Unternehmensanleihen: Eine von einem Unternehmen ausgegebene Schuldverschreibung. Anleihen bieten Anlegern eine Rendite in Form von regelmäßigen Zahlungen und der eventuellen Rückzahlung des ursprünglich bei der Emission investierten Geldes am Fälligkeitstag.

Kupon: Eine regelmäßige Zinszahlung, die auf eine Anleihe gezahlt wird. Er wird als Prozentsatz des Nennwerts einer Investition beschrieben. Wenn eine Anleihe beispielsweise einen Nennwert von 100 € und einen jährlichen Kupon von 5 % hat, zahlt die Anleihe jährlich 5 € Zinsen.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen.

Hochzinsanleihe: Eine Anleihe, deren Kreditwürdigkeit niedriger ist als die einer Investment-Grade-Anleihe. Manchmal auch als Sub-Investment-Grade-Anleihe bekannt. Bei diesen Anleihen besteht ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt, daher werden sie in der Regel mit einem höheren Kupon ausgegeben, um das zusätzliche Risiko auszugleichen.

Investment Grade: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen ein relativ geringes Risiko eines Zahlungsausfalls besteht. Die höhere Qualität dieser Anleihen spiegelt sich in ihrer höheren Bonität wider.

Reinvestitionsrisiko: Das Risiko, dass ein Anleger nicht in der Lage ist, Cashflows oder Erlöse aus einer Investition zu einem Satz zu reinvestieren, der mit der aktuellen Rendite vergleichbar ist. Kündbare Anleihen gelten als besonders anfällig für das Reinvestitionsrisiko, da diese Anleihen in der Regel vom Emittenten gekündigt (zurückgezahlt) werden, wenn die Zinssätze sinken.

Spread/Kreditspanne: Der Unterschied zwischen der Rendite einer Unternehmensanleihe und einer Staatsanleihe gleicher Laufzeit.

Rendite: Die Höhe des Ertrags eines Wertpapiers, normalerweise ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als jährliche Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.