Die Klima- und Energiewende bietet eine breite Palette attraktiver, langfristiger Wachstumschancen, da die weltweiten Energie-, Industrie-, Transport-, Produktions- und Konsumsysteme auf eine kohlenstoffarme Wirtschaft umgestellt werden. Angesichts des globalen Klimawandels erkennen und berücksichtigen Anleger zunehmend die klimabezogenen negativen und positiven Auswirkungen ihrer Anlageentscheidungen.

Viele entscheiden sich für CO2-arme, klimaorientierte Exchange Traded Funds (ETFs) oder Pariser-konforme Indizes, die den Anlegern ein gutes Gefühl bei der Senkung der CO2-Intensität ihrer Portfolios geben. Doch wir sind überzeugt, dass es einen Weg gibt, es für die Anleger und den Planeten noch besser zu machen. Ein aktiv verwalteter, integrierter Ansatz für Investitionen in Klima und Energiewende sollte über die einfache Messung des CO2-Fußabdrucks, Ausrichtungsrahmen und die Bewertung sauberer Energie hinausgehen. Darüber hinaus sollte das Ziel darin bestehen, die besten risikoadjustierten Renditen zu erzielen, indem in Unternehmen investiert wird, die die echten Veränderungen ermöglichen, die für die Verwirklichung einer globalen Netto-Null-Wirtschaft erforderlich sind.

Großes Investoreninteresse an der Klimawende

Dass sich unser Planet schnell erwärmt, dürfte niemanden schockieren. Durch die Regulierung der atmosphärischen Temperatur durch Gase wie Kohlendioxid, Methan und Lachgas wird die Erde für Menschen und Tiere gastfreundlich und bewohnbar. Seitdem wir wissen, dass bei der Verbrennung fossiler Brennstoffe (Holz, Kohle, Öl und Erdgas) enorme Mengen Energie freigesetzt werden, haben wir dieses Wissen genutzt, um Wärme, Dampf und schließlich Elektrizität für die industrielle Entwicklung zu erzeugen. Die Lebensqualität der Menschen hat sich dadurch sprunghaft verbessert. Derselbe Prozess erzeugt auch mehr Gase, die die Lufttemperatur regulieren. Der CO2-Gehalt ist von rund 270 ppm (parts per million) im vorindustriellen Zeitalter auf rund 420 ppm Ende 2023 gestiegen.1 Gleichzeitig ist die globale Temperatur im Vergleich zum vorindustriellen Durchschnitt um rund 1,1 Grad Celsius gestiegen. Mittlerweile besteht weltweit Konsens und Bekenntnis dazu, dass gehandelt werden muss, um den globalen Temperaturanstieg auf zwei Grad zu begrenzen. Dies gipfelt in dem Ziel, die globale Energieversorgung bis 2050 zu dekarbonisieren.

Eine Energiewende dieses Ausmaßes und dieser Geschwindigkeit ist ein gewaltiges Unterfangen und wird regulatorische Änderungen erfordern, um die nötigen Mittel zu schaffen (z. B. Kohlenstoffsteuern) und Anreize (wie Subventionen und Zuschüsse), die die Wirtschaftsakteure dazu bringen sollen, die energiebedingten Treibhausgasemissionen ausreichend zu reduzieren. Es sind enorme Investitionen erforderlich, die bereits im Gange sind. Investoren in Unternehmen, die sich auf diesen Bereich konzentrieren, können von den kumulierten Investitionen in Höhe von etwa 140 Billionen US-Dollar profitieren, die für die Anpassung des globalen Energiesystems erforderlich sind, während diejenigen, die diese Umstellung nicht schaffen, sich mit wertlosen Vermögenswerten konfrontiert sehen, die zu schlechten Aktionärsrenditen führen.

Es überrascht nicht, dass das Interesse der Anleger an der Integration von Klimawandelfaktoren in ihre Portfolios zunimmt. Laut Morningstar-Daten stiegen die verwalteten Vermögenswerte der EU-ETFs (Exchange Traded Funds), die den Paris-konformen und eine Klimawandel-Benchmark verfolgen, von 2022 um mehr als 70 % auf 37 Milliarden Euro Ende 2023.2 Und eine Umfrage unter institutionellen Anlegern ergab ,dass 26 % der europäischen Pensionsfonds bereits einen CO2-armen bzw. klimabezogenen Index verwenden.3

Indexinvestitionen allein sind nicht die Lösung

Dieser Wandel beim klimabewussten Indexinvestieren ist zwar ermutigend, doch ist es unwahrscheinlich, dass ein passiver Ansatz die regulatorischen und finanziellen Risiken des sich verändernden Klima- und Nachhaltigkeitsumfelds vollständig abdecken kann. Darüber hinaus sind Indexansätze in Ermangelung weltweit anerkannter Messgrößen zur Bewertung des Klimarisikos auf Portfolio- und Unternehmensebene auf die Schaffung von Benchmarks für den Klimawandel angewiesen, die mit Verzerrungen und Intransparenz behaftet sein können.

Unsere Analyse der Transformationsfonds und ETFs auf dem Markt zeigt, dass diese stark auf die großen Technologieunternehmen ausgerichtet sind, die die globalen Märkte dominieren. Sie meiden eher die kritischen Sektoren wie Energie und Materialien wie Stahl, Aluminium, Kupfer, Uran und Lithium, die für die Umsetzung und Erleichterung des Übergangs von wesentlicher Bedeutung sind. Außerdem sind diese Fonds typischerweise nur wenig in bestimmten Sektoren engagiert, die für den Wandel von zentraler Bedeutung sind, wie etwa Öl und Gas, Versorgungsunternehmen oder Immobilien. Dabei handelt es sich wohl um Sektoren, in denen der Wandel für die Gesellschaft und die Anteilseigner am wichtigsten ist.

Eine zentrale Herausforderung bei einem reinen Index-Tracking-Ansatz für die Energiewende besteht darin, dass die verwendete Benchmark möglicherweise datenbedingte Ausschlüsse oder Filter enthält und rückblickend ist und möglicherweise ungenaue oder unvollständige Daten enthält. Vorausschauende, aktive Investitionen auf der Grundlage fundamentaler Analysen mit einem gewissen Engagement-Element fügen eine wichtige Dimension hinzu, die unserer Ansicht nach die Wahrscheinlichkeit optimaler Ergebnisse sowohl für die Transformation als auch für die Rendite der Anleger erhöht. Angesichts der langfristigen Natur und Komplexität der Energiewende eignet sich ein aktives Management besser dafür, alle für das Klima wesentlichen Sektoren einzubeziehen und neben der Finanzanalyse auch qualitative Faktoren wie die Unternehmenskultur und eine vorausschauende Planung der Energiewende zu berücksichtigen.

Unsere Transformationssaxiome

Aus unserer Sicht gibt es wichtige Aspekte, die Anleger berücksichtigen sollten, wenn sie über die Klima- und Energiewende nachdenken:

1. Investitionen in eine geringere CO2-Bilanz allein werden nicht die Energiewende herbeiführen, die die Welt braucht, um die von Regierungen und Unternehmen vorgegebenen Dekarbonisierungsziele zu erreichen, die erforderlich sind, um die globale Erwärmung auf 1,5 bis 2 Grad über dem Durchschnitt vor der industriellen Revolution zu begrenzen.

2. Es besteht Bedarf an Investitionen in und Engagement für Transformationsunternehmen. Für die Energiewende sind Investitionen in bestimmte fossile Brennstoffe als Brückentechnologie erforderlich. Wir brauchen bestimmte Industriezweige, wie die Kohlenwasserstoffindustrie, in den nächsten Jahrzehnten, um Energie und Transport zu erschwinglichen Preisen bereitzustellen, während die Energiewende ihren Lauf nimmt. Wenn man seriöse Unternehmen dazu zwingt, sich von ihren Vermögenswerten im Bereich fossiler Brennstoffe zu trennen, mag das mittelfristig zwar optisch sauberer aussehen, führt aber nicht unbedingt zu wirklichen Veränderungen.

3. Aktives Management und Engagement in den Klimamaterialsektoren sind für die Erzielung einer langfristigen Wertschöpfung von entscheidender Bedeutung.

4. Kompromisse sind an der Tagesordnung – wir können die Umstellung nicht ohne die Materialien bewältigen, die uns bestimmte kohlenstoffintensive Industrien wie die Stahl- oder Aluminiumindustrie liefern. Das bedeutet, dass wir heute möglicherweise eine höhere Kohlenstoffintensität akzeptieren müssen, um morgen eine geringere Kohlenstoffintensität zu haben. Aus Sicht eines Investors besteht ein oft als nicht notwendig wahrgenommener Kompromiss in der Einbuße bei der Wertentwicklung des Portfolios.

Wie kann man in der Praxis an Investitionen in den Klimawandel herangehen?

Identifikation der Schlüsselsektoren: Klimarelevante Sektoren sollten das Fundament von Investitionen in den Klimawandel bilden. Für diese Sektoren ist die Anpassung an den Klimawandel ein wesentlicher Faktor für die Aktionäre, entweder weil dadurch neue Märkte und Möglichkeiten zur Wertschöpfung für die Aktionäre eröffnet werden oder weil dadurch Strafsteuern auf CO2-Emissionen und das sogenannte „Asset Stranding“ vermieden werden, die den Wert für die Aktionäre schmälern. Eine weitere Dimension des Klimamaterialsektors liegt darin, dass die Umsetzung des Übergangs für die Gesellschaft als Ganzes wichtig ist. Einige von ihnen sind leider von bestimmten kohlenstoffarmen Ansätzen für Klimainvestitionen ausgeschlossen.

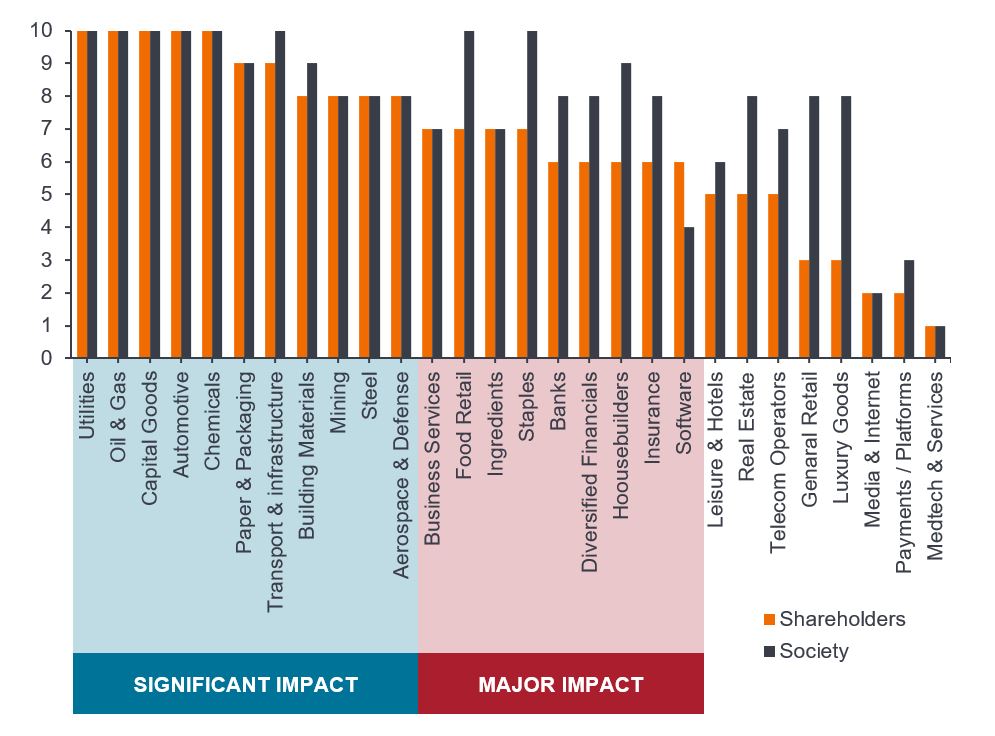

Abbildung 1: Sowohl Aktionäre als auch die Gesellschaft können von Klimainvestitionen profitieren

Quelle: BNP Exane, „So werden Sie ein Net Zero-Held“, 30. August 2022. Für die wesentlichen Auswirkungen und die Relevanz klimarelevanter Themen für Aktionäre und Gesellschaft werden Punkte bis 10 vergeben. Wird hier verwendet, um einige der Schlüsselsektoren zu veranschaulichen, die das Fundament von Investitionen in den Klimawandel bilden sollten.

Innerhalb dieser Sektoren sollte man sich auf die Identifizierung von Unternehmen konzentrieren, die wichtige Beiträge zur Wertschöpfungskette des Wandels leisten (d. h. Materialien, Transport, Chemikalien, Finanzierung, Technologie) und Unternehmen, die sich im Prozess der Umstellung auf eine kohlenstoffärmere Betriebsweise befinden (d. h. Energieversorger, Stahl, Werkstoffe).

Gründliches Verständnis für die Unternehmen und Entwickelung von zukunftsorientierten Zielen: Darüber hinaus ist es unerlässlich, auf Grundlage interner Analysen die Bereitschaft der Unternehmen zur Umstellung auf kurze, mittlere und lange Sicht zu verstehen, um zukunftsweisende Chancen zu erkennen, statt sich ausschließlich auf die Unternehmen mit den derzeit umweltfreundlichsten Leistungen zu konzentrieren.

Drei Arten von Unternehmen spielen bei der Umsetzung der Klimawende eine Schlüsselrolle:

1 Grüne Lösungen

Unternehmen, deren Umsatz vom Einsatz sauberer Energie oder emissionsarmen Betrieben abhängt, z.B. Windturbinen, Solarmodule, Halbleiter für den Einsatz in sauberer Technologie oder Elektrofahrzeugen, RFID-Tags (Radio Frequency Identification) zur Abfallreduzierung, Anbieter erneuerbarer oder effizienter Technologien.

Unternehmen, deren Umsatz vom Einsatz sauberer Energie oder emissionsarmen Betrieben abhängt, z.B. Windturbinen, Solarmodule, Halbleiter für den Einsatz in sauberer Technologie oder Elektrofahrzeugen, RFID-Tags (Radio Frequency Identification) zur Abfallreduzierung, Anbieter erneuerbarer oder effizienter Technologien.

2 Ermöglicher

Anbieter von kohlenstoffarmen kritischen Rohstoffen wie Kupfer oder Lithium, Finanziers der Nutzung kohlenstoffarmer oder sauberer Energie, von CAD-Software oder Ingenieurdienstleistungen für die Konstruktion von Industrieanlagen, Halbleitern, Anbieter von Geräten für die Präzisionslandwirtschaft oder pflanzlichen Proteinen zur Reduzierung des ökologischen Fußabdrucks bei der Ernährung der wachsenden Weltbevölkerung.

3 Verbesserer

„Von Braun zu Beige“ – oder „von Braun zu Grün“ – sind Unternehmen, die wichtige Waren und Dienstleistungen anbieten, wie etwa Automobilhersteller, Luftfahrtunternehmen, Energieversorger, Öl- und Gasproduzenten, Stahlproduzenten oder Zementhersteller, die dabei aber versuchen, die CO2-Emissionen zu senken.

Dieser Ansatz für Investitionen in den Klimawandel erleichtert die Identifizierung von Investitionsmöglichkeiten entlang der gesamten Wertschöpfungskette des Klima- und Energiewandels.

Fazit

Die Klima- und Energiewende birgt für einige Unternehmen erhebliche Risiken, für andere jedoch enorme Chancen. Ein aktiver, pragmatischer Ansatz, der ein etwas höheres Kohlenstoffintensitätsprofil akzeptiert und sich auf Investitionen statt nur auf Desinvestitionen in allen klimarelevanten Materialsektoren konzentriert, verbessert die Aussichten auf eine Verwirklichung der Klima- und Energiewende.

Durch Investitionen in Unternehmen, die Lösungen bereitstellen, diese Lösungen ermöglichen und sie zur Verbesserung ihrer eigenen Betriebsabläufe einsetzen, können Sie eine Diversifizierung und ein Engagement in zahlreichen Sektoren erreichen und so die besten risikoadjustierten Renditen für Anleger erzielen. Entscheidend ist, dass die Umsetzung dieses Ansatzes den Anlegern ermöglicht, Gutes zu tun und sich gleichzeitig gut zu fühlen, während wir uns um eine bessere Zukunft für alle bemühen.

1 NOAA Global Monitoring Lab: Keine Anzeichen für eine Verlangsamung des Anstiegs der Treibhausgase im Jahr 2023, 24. April 2024.

Braune Industrien: die Sektoren mit den höchsten CO2-Emissionen, z. B. Bergbau, Öl- und Gasunternehmen sowie die Baubranche.

Kohlenstoffsteuer: eine Abgabe auf die Verbrennung kohlenstoffbasierter Brennstoffe (Kohle, Öl, Gas) mit dem Ziel, die Nutzung fossiler Brennstoffe zu reduzieren und letztendlich zu vermeiden.

Paris-aligned Portfolio: Ein Portfolio, das mit dem Ziel übereinstimmt, bis 2050 Netto-Null-Emissionen zu erreichen. Das wichtigste Ziel des Pariser Abkommens besteht darin, die globale Reaktion auf die Bedrohung durch den Klimawandel zu stärken. Dazu soll der globale Temperaturanstieg in diesem Jahrhundert deutlich unter zwei Grad Celsius über dem vorindustriellen Niveau gehalten werden. Darüber hinaus sollen weitere Anstrengungen unternommen werden, um den Temperaturanstieg sogar noch weiter auf 1,5 Grad zu begrenzen.

Indexfonds/-ansatz: ein Anlageansatz, bei dem ein bestimmter Markt oder Index verfolgt wird. Er wird als passiv bezeichnet, weil er versucht, einen Index abzubilden, indem er ihn entweder vollständig oder teilweise repliziert, anstatt aktiv Aktien zum Halten auszuwählen. Das Gegenteil von aktivem Investieren.

"Stranded Assets": Vermögenswerte, die aufgrund der Auswirkungen des Klimawandels unerwartete oder vorzeitige Abschreibungen, Abwertungen oder die Umwandlung in Verbindlichkeiten erleiden.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Rohstoffindustrien können erheblich von Veränderungen bei Angebot und Nachfrage natürlicher Ressourcen, Energie- und Rohstoffpreisen, politischen und wirtschaftlichen Entwicklungen, Umweltvorfällen, Energieeinsparungs- und Explorationsprojekten betroffen sein.

Umwelt-, sozial- und governancebezogene (ESG) Anlagen beziehen Faktoren ein, die über die traditionelle Finanzanalyse hinausgehen. Das kann die Auswahl an verfügbaren Anlagen einschränken und dafür sorgen, dass Performance und Exposures vom allgemeinen Markt abweichen und in bestimmten Bereichen möglicherweise stärker konzentriert sind.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.