Die Ruhe nach dem Sturm?

Zum Anfang des Monats wurden am Markt Ängste entfacht, da über den Zustand der US-Wirtschaft Besorgnis herrscht. Dies konzentrierte sich zunächst auf die Abkühlung des US-Arbeitsmarktes, was wie eine Warnung in Bezug auf einen möglichen Konjunkturabschwung oder eine Stagnation ankam. Weitere Faktoren waren die Maßnahmen der Bank of Japan (Stärkung des Yen und anschließende Auflösung des Carry-Trades in der Währung) sowie die niedriger als erwartete Inflation in den USA. In Verbindung mit den Arbeitsmarktdaten löste dies Ängste aus, dass die Fed den Zug bei der Zinssenkung verpasst haben könnte. Die Volatilität weitete sich bald über die USA hinaus aus und betraf auch andere Regionen, die ähnliche wirtschaftliche Bedingungen aufwiesen, wie z. B. Europa. Da die Bewertungen für eine „weiche“ Landung eingepreist wurden, war die Marktinstabilität bei Aktien und Anleihen weit verbreitet.

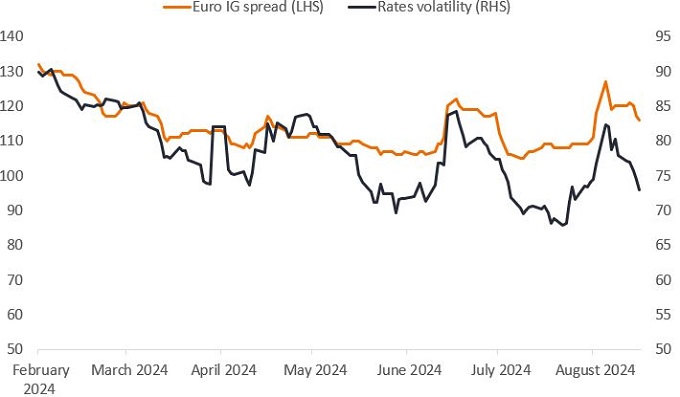

Die Spreads von Unternehmensanleihen weiteten sich auf breiter Front aus, wobei sich die Spreads von US-Hochzinsanleihen stärker abschwächten, was möglicherweise auf die Sensitivität der Spreads von US-Unternehmensanleihen gegenüber der Stärke der US-Verbraucher zurückzuführen ist. Der Kreditspread ist die zusätzliche Rendite – oder der Ertrag –, die eine Anleihe einem Anleger über dem risikofreien US-Treasury-Zinssatz zahlt, um das zusätzliche Kredit- oder Ausfallrisiko auszugleichen. Das Rezessionsrisiko ist daher ein Gegenwind für die Spreads, und die Lage von Unternehmen und Verbrauchern geht oft Hand in Hand. Während europäische Hochzinsanleihen mit Aktien und damit mit der Aktienvolatilität korrelieren, reagieren die Spreads europäischer Investment Grade-Papiere (IG) aufgrund ihrer längeren Duration empfindlich auf die Entwicklung der Leitzinsen. Nach den starken Bewertungsrückgängen haben sich die Märkte und die Volatilität etwas erholt. Vergleicht man jedoch die Spreads europäischer IG-Papiere mit der Volatilität der Zinsen, so scheint es eine große Differenz zu geben, wobei die Spreads dem Rückgang hinterherhinken.

Abbildung 1: Spreads vs. Volatilität der Zinssätze

Quelle: Bloomberg, Stand: 16. August 2024. Optionsbereinigter Spread des ICE BofA Euro Corporate Index. Merrill Lynch Swaption Option Volatility Estimate EUR 3 Month = Zinsvolatilität.

Die Spread-Niveaus sind für aktive Manager wichtig, da sie ein Barometer für die Billigkeit darstellen und das Aufwärts- und Abwärtspotenzial widerspiegeln. Aktive Manager sind bestrebt, die Gesamtrendite – und damit auch den Spread – eines Portfolios im Verhältnis zu dem Risiko, das zur Erzielung dieser Rendite erforderlich ist, zu maximieren. Da sich das makroökonomische Umfeld ändert, fragen wir uns, ob die Bewertungen von Unternehmensanleihen ein ausgewogenes Risiko-Ertrags-Profil bieten, wenn das Rezessionsrisiko steigt.

Eine andere Sichtweise für Spreads

Das Spread-Niveau steigt oder fällt aufgrund von Faktoren wie Veränderungen des makroökonomischen Umfelds, einer Stärkung oder Abschwächung der Fundamentaldaten von Unternehmen und Veränderungen in der Angebots- und Nachfragedynamik am Anleihenmarkt. Aktive Manager behalten diese und andere Faktoren in Bezug auf die Spread-Niveaus genauestens im Blick, um ihre Portfolios bestmöglich positionieren zu können und zu bestimmen, ob eine Bewegung der Spreads eine Risikoänderung angemessen widerspiegelt. In der Regel steigt mit zunehmendem Kreditrisiko der Kreditspread.

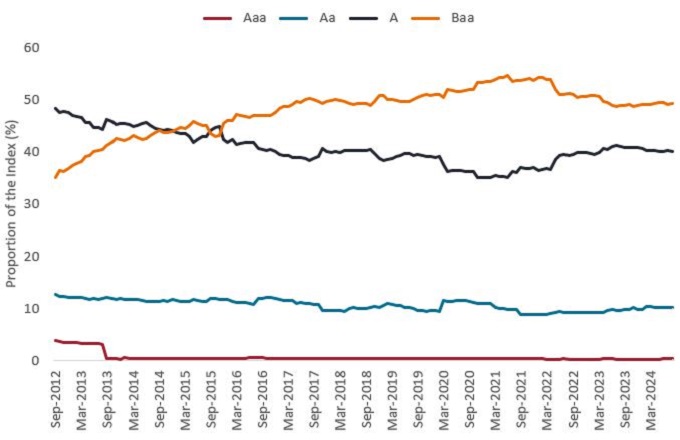

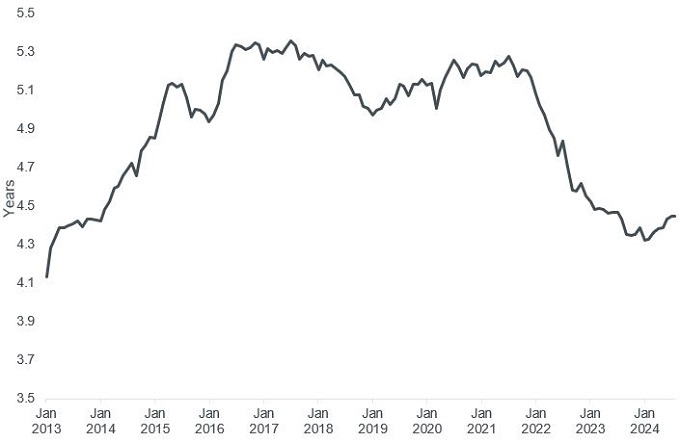

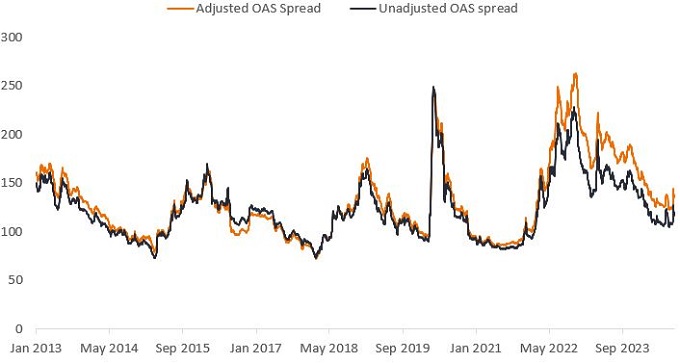

Eine alleinige Fokussierung auf die Gesamtspread-Niveaus berücksichtigt jedoch nicht andere Faktoren, die die Spreads eines Index im Laufe der Zeit beeinflussen können, wie z. B. die durchschnittlichen Anleihenkurse, die Duration, die Zusammensetzung und Qualität der Branche – oder die Verteilung der Kreditratings. Janus Henderson hat ein proprietäres Modell entwickelt, das diese Differenzen berücksichtigt und es uns unserer Meinung nach ermöglicht, die Spreads im Laufe der Zeit genauer zu vergleichen. Bereinigt man die Spreads um Änderungen in der Indexzusammensetzung in Bezug auf Qualität und Duration, so werden die optionsbereinigten Spreads von Euro-IG-Papieren in einem höheren Perzentil gehandelt, als es die Gesamtniveaus vermuten lassen. Die Qualität des Bloomberg Euro Aggregate Corporate Total Return Index ist niedriger als in der Vergangenheit, da der Anteil der Baa-Unternehmensanleihen am Index gestiegen ist, während die Duration des Index aufgrund einer Reihe von Faktoren ebenfalls etwas länger ist und im Laufe der Zeit schwankt, wie in den Abbildungen 2 bzw. 3 dargestellt ist.

Abbildung 2: Anstieg des Baa-Engagements im Index im Zeitverlauf

Quelle: Barclays, Bloomberg, Bloomberg Euro Aggregate Corporate Total Return Index, 22. August 2024.

Abbildung 3: Die optionsbereinigte Duration des Euro IG Index schwankte im Laufe der Zeit

Quelle: Bloomberg, Bloomberg Euro Aggregate Corporate Total Return Index, 22. August 2024.

Im Laufe eines langen Zeitraums können sich die Kreditspreads aufgrund von Änderungen im Laufzeitprofil des Index verengen oder ausweiten. Ohne Berücksichtigung dieser Durationsänderungen kann es optisch den Anschein haben, dass diese Spread-Bewegungen auf sich ändernde Erwartungen in Bezug auf den Stand des Marktzyklus zurückzuführen sind. Bereinigt man solche Veränderungen des Index sowie die Qualitätszusammensetzung im Laufe der Zeit und hält man die Duration konstant, so werden die Euro IG1-Spreads seit 2013 (als unser Modell begann) im 64. Perzentil gehandelt, während der Gesamt-Spread im 49. Perzentil liegt – eine Bewertungsdifferenz von 14%. Die Spread-Bewertungen sind daher nicht so hoch, wie man es rein optisch vermuten würde, wenn man sie um solche Veränderungen bereinigt (Abbildung 4).

Abbildung 4: Bereinigter vs. unbereinigter optionsbereinigter Spread

Quelle: Bloomberg, Janus Henderson Investors, Stand: 15. August 2024. Die bereinigten Spreads stellen den Bloomberg Euro Aggregate Corporate Total Return Index dar, und die bereinigten Spreads werden aus der auf Euro lautenden Unternehmensteilmenge des Bloomberg Global Aggregate Index berechnet. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

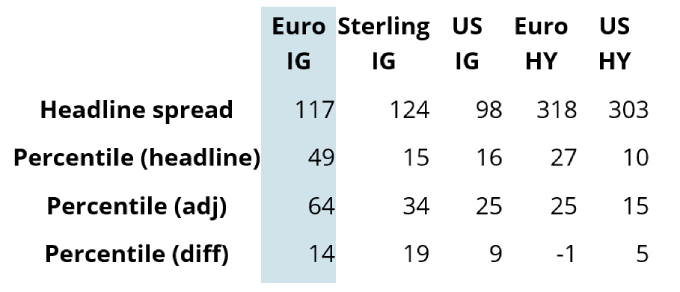

Bewertung des Relative Value

Ein weiterer Vergleich, den aktive Manager berücksichtigen, ist der Relative Value auf globaler Basis. Bei den globalen, europäischen, US-amerikanischen, lateinamerikanischen und Schwellenländerkreditindizes war die größte Ausweitung der Spreads im Monat bis zum 12. August 2024 (einschließlich und unmittelbar nach der Phase erheblicher Marktvolatilität) bei Euro IG und Euro HY2 zu verzeichnen, die beide auf unbereinigter Basis um 16% höher gehandelt wurden. Auf bereinigter Basis bietet Euro IG im Vergleich zu den anderen IG-Märkten mit US-Dollar und Pfund Sterling einen deutlich besseren Relative Value (Abbildung 5). Bessere Bewertungen sind vor dem Hintergrund der jüngsten französischen Wahlen, höherer staatlicher Defizite und geopolitischer Risiken sinnvoll, da das Fragmentierungsrisiko im Währungsblock stärker wahrgenommen wird. Durch globale Anlagen können aktive Manager Relative Value-Chancen ergreifen, indem sie ein Portfolio zwischen den Märkten und auf den Märkten in unterschiedliche Richtungen ausrichten, um von geografischen oder Währungsverwerfungen und anderen fehlbewerteten Chancen zu profitieren. Hierzu zählen zum Beispiel selektive Chancen, die sich inmitten der Volatilität ergaben, nachdem Präsident Macron vorgezogene Neuwahlen in Frankreich ausgerufen hatte.

Abbildung 5: Perzentile von Unternehmensanleihen für bereinigte Spreads

Quelle: Bloomberg, basierend auf dem Bloomberg Global Aggregate Index und gefiltert nach den einzelnen Anlageklassen, Stand: 15. August 2024.

Potenzielle Spread-Treiber?

Bei der Betrachtung der unterstützenden Faktoren und Risiken für die Bewertung von Unternehmensanleihen berücksichtigen aktive Manager eine Reihe von Faktoren, darunter das makroökonomische Umfeld, technische Daten (oder Angebots- und Nachfragedynamik) sowie die Gesundheit oder die Fundamentaldaten der Unternehmen. Was sind also die Treiber für zukünftige Spreads?

- Weiche Finesse (Makro) – Unabhängig davon, ob den Volkswirtschaften eine weiche Landung gelingt oder nicht, indem sie die Zinsen schnell genug senken, um eine Rezession zu umgehen und gleichzeitig die Inflation in Schach zu halten. Die Spreads preisen derzeit eine weiche Landung ein. Eine „harte“ Landung oder eine Rezession stellt ein Risiko für die Bewertungsaussichten dar.

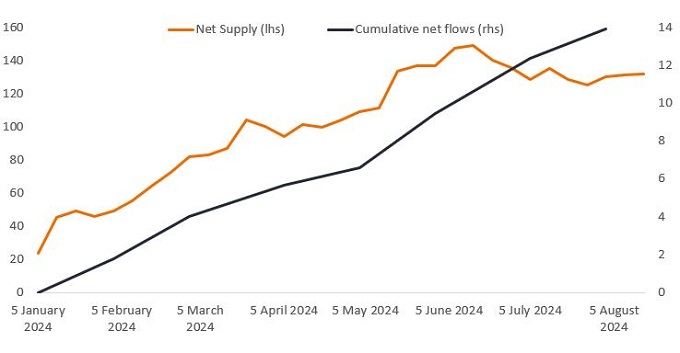

- Nachfrage nach Krediten (technische Daten) – Die Nachfrage nach IG-Unternehmensanleihen ist nach wie vor stark, da das Handelsvolumen durch die jüngste Volatilität absorbiert wurde. Trotz einer gewissen Rallye sehen die Renditen bei Euro IG immer noch attraktiv aus. Wir sind der Ansicht, dass die Positionierung bei Unternehmensanleihen nicht überzogen ist, so dass positive Zuflüsse in dieser Anlageklasse die Bewertungen stützen dürften.

Abbildung 6: Die Nachfrage nach IG bleibt hoch

Quelle: Deutsche Bank für das Nettoangebot. Morningstar Kapitalflüsse von Broadbridge, Stand: 16. August 2024.

- Gesundheit der Unternehmens (Fundamentaldaten) – Wenn sich das nominale Wachstum – Inflation plus Realwachstum – verlangsamt, dürften sich die Gewinne verlangsamen, was eine Herausforderung für die Kreditqualität darstellt. Im Durchschnitt liegen die Verschuldungs- und Zinsdeckungsquoten der Unternehmen nahe an historischen Niveaus, aber nach einer gewissen Verschlechterung in den vergangenen 12 Monaten sehen wir bei beiden Kennzahlen Anzeichen einer Stabilisierung. Wir gehen davon aus, dass die Ausfälle bei höherwertigen Unternehmensanleihen geringer bleiben werden. Unser vierteljährlicher Kreditrisikomonitor verfolgt die Fundamentaldaten von Unternehmensanleihen im Laufe der Zeit, und unsere Einschätzung für die Schuldenlast ist gelb, was darauf hinweist, dass die Unternehmensumsätze und Barmittelbestände zu einer erhöhten Schuldenlast angewachsen sind. Die Gewinne im zweiten Quartal waren bislang positiv, aber wir gehen davon aus, dass sich das Gewinnwachstum verlangsamen und die Streuung an den Märkten – zwischen Branche, Region und Kreditqualität – zunehmen wird.

Streuung ist das A und O

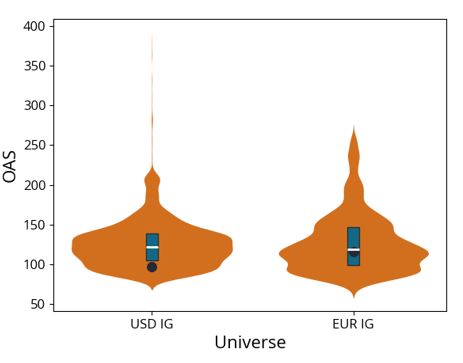

In Bezug auf die Streuung ist es nützlich, sich die historische Verteilung aller Spreads anzusehen, um zu beurteilen, wie normal die heutigen Bewertungen sind. Wie Abbildung 7 zeigt, sind die Spread-Niveaus normaler, als es den Anschein hat, denn die aktuellen Spreads liegen auf dem fetten Teil der Verteilung und sind daher nicht so ungewöhnlich.

Abbildung 7: Die Spread-Spannen liegen historisch betrachtet auf einem normalen Niveau

Quelle: Janus Henderson Investors, Bloomberg. Bloomberg Euro Aggregate Corporate Total Return Index und Bloomberg US Corporate Index. Historische Verteilung der Spreads zwischen dem 17. April 2012 und dem 20. August 2024. Der dunkle Kreis ist der neueste Datenpunkt. Der blaue Kasten zeigt den Bereich zwischen den historischen Perzentilen von 25 bis 75. Die weiße Linie ist der historische Mittelwert. OAS = optionsbereinigter Spread.

Dennoch sind die Spreads weit davon entfernt, die Rezessionsrisiken einzupreisen, und spiegeln immer noch die Erwartung einer weichen Landung wider. Volatilitätsphasen – in denen die Liquidität weiterhin knapp ist und die Realzinsen restriktiv bleiben – könnten in Zukunft taktische Anlagemöglichkeiten bieten. Dies könnte die Spread-Spannen wieder nach oben bringen und anstelle einer großen Mitte bei der Verteilung – viele Unternehmen werden auf durchschnittlichen Niveaus gehandelt – könnte dies einige Bewertungen mehr nach hinten verschieben, mit Extremen an jedem Ende. Unserer Ansicht nach gibt es derzeit ein ausgewogeneres Aufwärts- und Abwärtspotenzial bei den Spreads, und die Streuung dürfte aktiven Managern Chancen bieten, dies auszunutzen.

Carry ist König

Die jüngste Volatilität erinnert uns an den Wert von Anleihen, die einen Ertragspuffer für die Portfoliorenditen bieten und bei fallenden Renditen am Aufwärtspotenzial partizipieren. Mit Blick auf den fortschreitenden Zinssenkungszyklus dürften die Anleger weiterhin von höheren Renditen profitieren. Das Carry ist für Anleihen zurück, da es seine traditionelle Rolle als Ertragsgeber zurückerobert hat und als defensiver Diversifikator in Anlageportfolios fungiert. Da die Märkte eindeutig anfällig sind, glauben wir, dass es weiterhin Volatilitätsphasen geben wird, die es aktiven Anlegern ermöglichen werden, fehlbewertete Chancen zu ergreifen.

1 Quelle: Janus Henderson Investors, Bloomberg Euro Aggregate Corporate Total Return Index, Stand: 15. August 2024.

2 Dargestellt durch die ICE BofA-Indizes.

WICHTIGE INFORMATIONEN

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als profitabel angesehen werden. Janus Henderson Investors, seine verbundenen Unternehmen oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung.

The information in this article does not qualify as an investment recommendation.

Marketing-Anzeige.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.