Da sich die Länder und Unternehmen dazu verpflichten, den globalen Temperaturanstieg durch die Dekarbonisierung der Weltwirtschaft bis 2050 auf 1,5 °C zu begrenzen, birgt der Übergang zu einer Netto-Null-Wirtschaft sowohl Risiken als auch Chancen. Hier schauen wir uns an, wie wichtig es ist, die Glaubwürdigkeit der Übergangspläne von Unternehmen in Schlüsselbranchen zu bewerten, um die Vorreiter und Nachzügler zu identifizieren, die in der Lage sind, langfristige Renditen zu bieten. Dies war das Thema eines vor Kurzem stattfindenden Gesprächs, das unsere Chief Responsibility Officer Michelle Dunstan zusammen mit einem Gremium von Anlageexperten im Rahmen des jüngsten Janus Henderson-Webinars „Beyond Carbon: Investing in a credible climate transition to drive real-world change“ moderierte.

Glaubwürdige Pläne

Die Glaubwürdigkeit von Übergangsplänen zu beurteilen, sei alles andere als einfach, erklärte Adrienn Sarandi, Global Head of ESG Solutions & Strategic Initiatives. Auch wenn es keine international geltende Definition für einen glaubwürdigen Übergangsplan gibt, gibt es zwischen den verschiedenen Rahmenbedingungen und Regionen Ähnlichkeiten hinsichtlich der Schlüsselbereiche, auf die der Schwerpunkt gelegt werden sollte.

Im Wesentlichen muss ein glaubwürdiger Übergangsplan erklären, wie ein Unternehmen seine Verpflichtung zur Klimaneutralität erfüllen wird und welche Abhängigkeiten der Umsetzung der Klimastrategie zugrunde liegen. Glaubwürdige, wissenschaftlich fundierte Ziele und Verpflichtungen müssen durch einen detaillierten Aktionsplan untermauert werden. Es muss Rechenschaft über die Verwirklichung dieser Ziele abgelegt werden und die Berichterstattung über die Fortschritte muss verständlich und transparent sein.

„Die Anleger verstehen, wie wichtig eine langfristige Planung der Klimawende ist“, bemerkte Adrienn. „Die Herausforderung bei der Bewertung der Pläne für den Klimawandel besteht jedoch darin, herauszufinden, wer wirklich einen glaubwürdigen Übergangsplan hat. Und wie kann man wissen, wer im Sektor und in der Region die Vorreiter und wer die Nachzügler sind?“

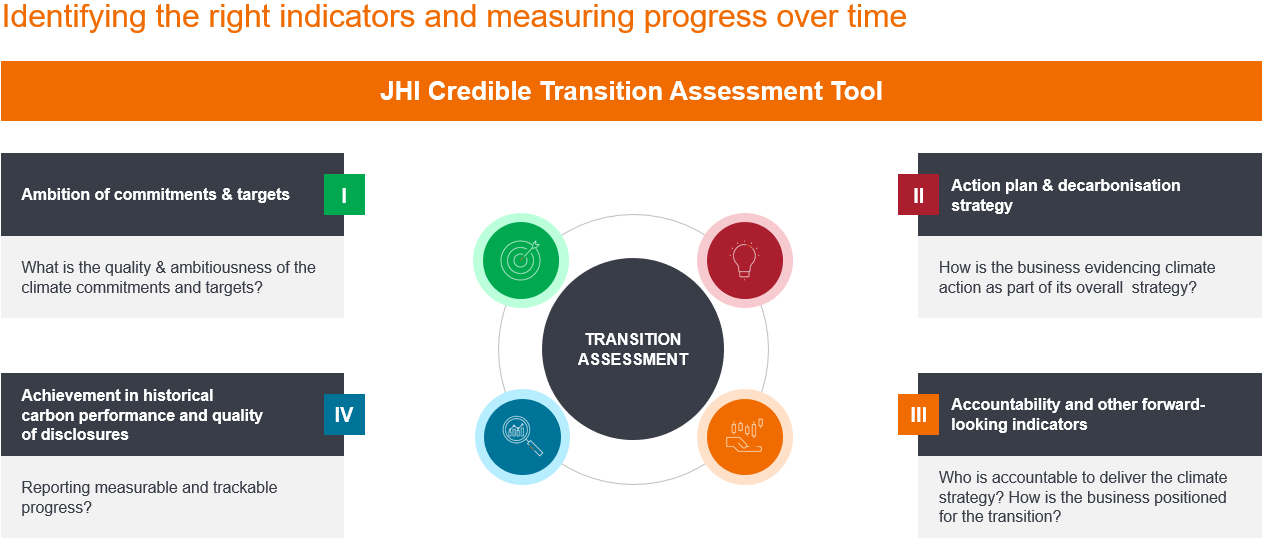

Um diese Herausforderungen anzugehen, hat Janus Henderson ein internes Rahmenwerk entwickelt, das Daten, Research und aktive Verwaltung nutzt, sowie ein firmeneigenes Credible Transition Assessment-Tool (Abbildung 1), das über 110 Indikatoren und Signale umfasst, um „tief in die Details einzutauchen“ hinter den Verpflichtungen, Zielen, historischen Treibern der Kohlenstoffleistung und Aktionsplänen der Unternehmen, um ihre Klimaverpflichtungen im Rahmen der breiteren Geschäftsstrategie umzusetzen.

Abbildung 1: datengesteuerte Bewertung

Quelle: JHI-Methodik; Datenquellen umfassen Unternehmensberichte, MSCI ESG Manager, TPI, SBTi, CDP, Bloomberg.

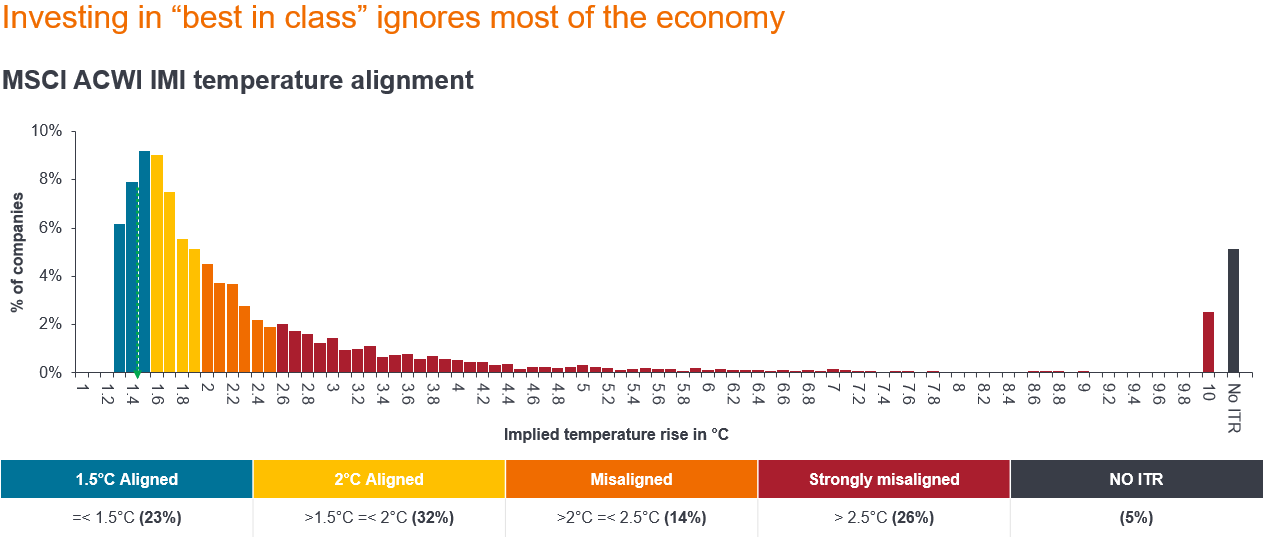

Darüber hinaus ist, wie Abbildung 2 zeigt, das Anlageuniversum in einem 1,5-Grad-Szenario äußerst eingeschränkt, da nur sehr wenige Unternehmen darauf ausgerichtet sind, den globalen Temperaturanstieg auf dieses Niveau zu begrenzen. „Indem die Anleger nur in erstklassige kohlenstoffarme Unternehmen investieren, laufen sie Gefahr, einen Großteil der Realwirtschaft zu ignorieren. Sie verpassen dabei die Chance, durch ihr Engagement echte Veränderungen in der Welt herbeizuführen, und schaffen durch Investitionen in nur eine Handvoll Sektoren ein verzerrtes Portfolio“, so Michelle.

Abbildung 2: nur wenige Unternehmen richten sich heute auf ein 1,5-Grad-Szenario aus

Quelle: MCSI ESG Manager, Stand 30. April 2024, MSCI All Country World Index Investable Markets Index (ACWI IMI), n=8.911 Unternehmen, Marktkapitalisierung 107 Billionen US-Dollar.

Chancen nutzen

Die Bedeutung einer effektiven Bewertung der Übergangspläne von Unternehmen lässt sich laut Tal Lomnitzer, Senior Investment Manager im Team Globale Nachhaltige Aktien, auf ein Schlüsselwort reduzieren: „Chance“.

„Dabei handelt es sich um die Möglichkeit, hohe Renditen zu erwirtschaften und einen positiven Beitrag zur dringend notwendigen Energiewende zu leisten“, bemerkte Tal. „Wir sprechen von einer breiten Palette attraktiver langfristiger Wachstumschancen im Zuge des Übergangs der weltweiten Energie-, Industrie-, Transport-, Produktions- und Konsumsysteme zu einer kohlenstoffarmen Wirtschaft.“

Um den Übergang zu einer klimaneutralen Wirtschaft zu schaffen, sind hohe Investitionen erforderlich, die durch eine Mischung aus Maßnahmen wie Kohlenstoffsteuern und der Abschaffung von Subventionen für fossile Brennstoffe und Anreizen wie dem Ausbau erneuerbarer Energien gefördert werden. Diese Hebel ermutigen die Wirtschaftsakteure, die energiebedingten Treibhausgasemissionen (THG) zu reduzieren.

Wie Abbildung 3 zeigt, werden voraussichtlich große Geldsummen in die Bekämpfung des Klimawandels fließen – voraussichtlich 140 Billionen US-Dollar bis 2050. Diese Investitionen umfassen eine Reihe von Chancen, vor allem im Bereich saubere Energie und sonstiger damit verbundener Infrastruktur.

Abbildung 3: die Anlagechance ist groß …

Quelle: IEA World Energy Investment 2020, UBS Research

„Wenn man das Risiko betrachtet, wird es bestimmte Unternehmen geben, die die Umstellung einfach nicht schaffen. Damit besteht das Risiko, dass sie Vermögenswerte verlieren, ihre Gewinnprognosen verfehlen, Marktanteile verlieren und es letztlich zu niedrigen Aktionärsrenditen kommt“, so Tal.

Beim Aufbau eines Übergangsfonds ist es entscheidend, das richtige Gleichgewicht zwischen Chancen und Risiken zu finden, insbesondere angesichts des steigenden Interesses der Anleger an einem Engagement in diesem Marktbereich. Denn dem Daten- und Analyseanbieter Morningstar zufolge verzeichneten europäische Nachhaltigkeitsfonds im ersten Quartal 10,9 Milliarden US-Dollar an Kapitalzuflüssen – mehr als eine Verdoppelung gegenüber dem Vorquartal.3

In einem kürzlich erschienenen Artikel zur Energiewende identifizierte Tal drei Arten von Unternehmen, die bei der Verwirklichung der Klimawende eine Schlüsselrolle spielen:

Grüne Lösungen: Unternehmen, deren Umsatz vom Einsatz sauberer Energie oder emissionsarmen Betrieben abhängt, z.B.Windturbinen, Solarmodule, Halbleiter für den Einsatz in sauberer Technologie oder Elektrofahrzeugen, Anbieter erneuerbarer oder effizienter Technologien.

Ermöglicher: Anbieter von kohlenstoffarmen kritischen Rohstoffen wie Kupfer oder Lithium, Finanziers der Nutzung kohlenstoffarmer oder sauberer Energie, von CAD-Software oder Ingenieurdienstleistungen für die Konstruktion von Industrieanlagen, Halbleitern, Anbieter von Geräten für die Präzisionslandwirtschaft oder pflanzlichen Proteinen zur Reduzierung des ökologischen Fußabdrucks bei der Ernährung der wachsenden Weltbevölkerung.

Verbesserer: „Von Braun zu Grün“ – sind Unternehmen, die wichtige Waren und Dienstleistungen anbieten, wie etwa Automobilhersteller, Luftfahrtunternehmen, Energieversorger, Öl- und Gasproduzenten, Stahlproduzenten oder Zementhersteller, die dabei aber versuchen, die CO2-Emissionen zu senken.

Grüne Lösungen: Wind der Veränderung

Innerhalb der Kategorie „grüne Lösungen“ profitieren Hersteller von Windturbinen, wie etwa das dänische Unternehmen Vestas, von starkem Rückenwind. Allein in Europa soll die Energieerzeugung aus Offshore-Windenergie von 30 Gigawatt (GW) im Jahr 2023 auf 60 GW bis zum Ende des Jahrzehnts steigen. Prognosen zufolge wird diese Zahl bis 2050 auf 300–500 GW steigen, was einer Verzehnfachung der Offshore-Windenergieerzeugung in der Region entspricht.4

Darüber hinaus werden durch verschiedene Initiativen Investitionen in die Energieerzeugung aus Onshore- und Offshore-Windkraft getätigt. Dazu zählen REPowerEU5 in Höhe von 300 Milliarden Euro (322,6 Milliarden US-Dollar) – ein Plan zur Beendigung der Abhängigkeit von russischen fossilen Brennstoffen vor 2030 als Reaktion auf den Krieg in der Ukraine – sowie 360 Milliarden US-Dollar aus dem US Inflation Reduction Act, der den Unternehmen der Branche weitere Steuererleichterungen gewährt.6

Für Unternehmen wie Vestas stellen diese Rückenwinde laut Tal eine Chance dar, und zwar zu einem Zeitpunkt, in dem eine Kombination aus Gegenwinden, darunter irrationale Preisgestaltung seitens der Konkurrenz, Kosteninflation, ein Abschwung in der Branche aufgrund von Verzögerungen bei Genehmigungsverfahren und steigende Finanzierungskosten, langsam nachlässt.

Ermöglicher: Bergbau und Metalle

Innerhalb der Kategorie der Ermöglicher, die an der Lieferkette beteiligte Unternehmen umfasst, die die Existenz und Umsetzung umweltfreundlicher Lösungen ermöglichen, betonte Tal die zentrale Rolle von Rohstoffen wie Kupfer. Dieses Metall spielt eine entscheidende Rolle bei der Elektrifizierung – dem Ersatz von Technologien oder Prozessen, die auf fossile Brennstoffe zurückgreifen, wie etwa Verbrennungsmotoren und Gaskessel, durch elektrisch betriebene Äquivalente, etwa Elektrofahrzeuge oder Wärmepumpen.

Als Beispiel für einen wichtigen Akteur in dieser Kategorie nannte er das in Kanada ansässige Unternehmen Ivanhoe Mines, das vor Kurzem in der Demokratischen Republik Kongo eines der größten und hochwertigsten Kupfervorkommen der letzten 30 Jahre entdeckte.

„Das ist eine echte Erfolgsgeschichte in einer Branche, die in der Vergangenheit immer wieder Probleme damit hatte, Projekte termin- und budgetgerecht fertigzustellen“, sagte Tal und fügte hinzu, dass das Unternehmen zu den Kupferproduzenten mit dem geringsten CO2-Fußabdruck der Welt gehöre, da es für die Energieversorgung seiner Verarbeitungsprozesse Wasserkraft aus dem Kongo-Fluss nutzt.

Verbesserer: Grün werden

Unternehmen in der Kategorie der Verbesserer weisen typischerweise einen erheblichen CO2-Fußabdruck auf, arbeiten jedoch aktiv an der Verbesserung ihrer Geschäftsabläufe, um sich auf eine Netto-Null-Zukunft auszurichten. Darüber hinaus ist es für die Anleger und Akteure der Branche für fossile Brennstoffe zwingend erforderlich, Strategien zu entwickeln, die die Übergangsrisiken minimieren und Innovationen für eine tragfähige Energiezukunft vorantreiben.

„Unter dem Strich müssen wir den Übergang erleichtern, während die Welt sich weiter dreht. Wenn wir heute die Ölförderung einstellen, wird dies innerhalb kürzester Zeit einen massiven Schlag für die Weltwirtschaft bedeuten“, sagte Tal und fügte hinzu, dass wir die Chance auf einen echten Wandel verlören, wenn wir ausschließlich in Vorreiter in Sachen Klimaschutz investierten.

„Der Einsatz der Markteinblicke aus unserem Research, um Unternehmen in Sektoren zu finden, deren Gewichtung nur schwer verringert werden kann, wie etwa in der Öl- und Gasbranche, die wirklich zu Veränderungen bereit sind, und dann mit ihnen zusammenzuarbeiten, um glaubwürdige Übergangspläne zu entwickeln, die es ihnen ermöglichen, sich besser auf die Zukunft vorzubereiten, ist weitaus besser als unsere Investitionen abzuziehen“, fügte er hinzu.

Auch Research-Analyst Noah Barrett gibt vor, dass dies der Bereich des Marktes sei, in dem es derzeit die schnellsten Veränderungen gebe.

Ein herausragendes Beispiel in der Kategorie der Verbesserer ist laut Noah der französische Öl- und Gasriese TotalEnergies, der sowohl im Upstream- als auch im Downstream-Bereich vertreten ist.

„Der absolute CO2-Fußabdruck des Unternehmens kann als Herausforderung betrachtet werden, aber die Größe von TotalEnergies stellt beim Übergang auch einen erheblichen Vorteil dar, da die bestehende konventionelle Produktionsbasis einen erheblichen Cashflow generiert, der in kohlenstoffärmere Energien reinvestiert werden kann“, sagte Noah.

Im Vergleich zu seinen Konkurrenten im Öl- und Gassektor, die zur Erreichung ihrer Energiewendeziele eher auf Desinvestitionen oder den Kauf von CO2-Kompensationen setzen, hat der französische Öl- und Gaskonzern den höchsten Anteil seiner Investitionen in kohlenstoffarme Geschäftstätigkeiten investiert und es sich zum Ziel gesetzt, bis 2030 zu den fünf größten Erzeugern erneuerbarer Energien zu gehören.

Engagement für Markteinblicke und die Aktion

Bei den CO2-intensiven Unternehmen der Kategorie „Verbesserer“ versuchen wir diejenigen zu identifizieren, die verantwortungsvoll vorgehen und über einen glaubwürdigen Plan für den Übergang zu einem weniger CO2-intensiven Modell verfügen. Dabei spielt das Engagement eine Schlüsselrolle. Als Anleger nutzen wir die durch unser Engagement gewonnenen Markteinblicke nicht nur, um bessere Anlageentscheidungen zu treffen, sondern auch, um Unternehmen zur Einführung von Strategien und Initiativen zu ermutigen, die sie besser auf den Übergang zu einer kohlenstoffärmeren Wirtschaft vorbereiten und gleichzeitig dazu beitragen, Cashflows und Bewertungskennzahlen zu erhalten – und sie so zu attraktiveren Anlagen für unsere Kunden zu machen.

Die Analystin für verantwortungsbewusstes Investieren und Unternehmensführung, Olivia Gull, untersucht seit mehreren Jahren die großen Ölkonzerne aus der Perspektive von Umwelt, Sozialem und Unternehmensführung (ESG) und identifiziert so Branchenführer und Nachzügler.

Im Hinblick auf das Engagement bei TotalEnergies stellte Olivia fest, dass aus Unternehmensführungsperspektive ein gewisses Maß an Beständigkeit gegeben sei. „Während wir erlebt haben, dass einige große Ölkonzerne ihre Ziele geändert oder zurückgenommen haben, hat TotalEnergies seine Übergangsstrategie seit 2020 unverändert beibehalten. Darüber hinaus hat der CEO und Vorsitzende Patrick Pouyanné nicht nur diese Strategie überwacht, sondern auch von der Spitze aus einen starken Ton angeschlagen, was die Klimawende angeht.“

Auch die Vergütung der Führungskräfte des französischen Ölkonzerns ist gut auf seine breiteren Klimaziele abgestimmt: Die Performance-Aktien (oder die langfristige Anreizvergütung) sind an die CO2-Intensität der verkauften Produkte über ihren gesamten Lebenszyklus (oder Scope 1+2+3) gekoppelt, was der Übergangsstrategie des Unternehmens zusätzliche Glaubwürdigkeit verleiht.

In den vergangenen drei Jahren haben wir uns mehrmals mit TotalEnergies getroffen, um verschiedene ESG- und Nachhaltigkeitsthemen zu besprechen. Ein Thema, bei dem wir uns mit dem Energieversorger in absehbarer Zukunft wahrscheinlich auch weiterhin austauschen werden, sind die Methanemissionen. Methan ist ein starkes THG mit einem über 80-mal höheren Erwärmungspotenzial als Kohlendioxid (CO2). Deshalb ist die Reduzierung der Methanemissionen, insbesondere im Energiesektor, der schnellste Weg, die globale Erwärmung kurzfristig zu reduzieren – und dieser Vorgang ist zudem äußerst kosteneffizient. Nach Angaben der Internationalen Energieagentur (IEA) hätten im Jahr 2023 rund 40% der Methanemissionen aus der Nutzung fossiler Brennstoffe ohne Nettokosten vermieden werden können, da der Wert des aufgefangenen Methans höher war als die Kosten der Begrenzungsmaßnahme.7

„Wir haben in den vergangenen Jahren mit der Branche darüber gesprochen, wie sie ihre Methanemissionen in allen Geschäftsabläufen handhaben, und was TotalEnergies betrifft, so hat das Unternehmen für alle seine betriebenen Anlagen sehr hohe Standards“, bemerkte Olivia. Aus diesem Grund konzentrierte sich unser Engagement bei dem Unternehmen insbesondere auf nicht betriebene Vermögenswerte, an denen das Unternehmen eine Beteiligung hält oder ein Joint Venture mit einem anderen Öl- und Gasunternehmen betreibt. „Hier befinden sich die meisten Probleme.“

Olivia erläuterte, dass einige Öl- und Gasunternehmen zunächst zögerten, Verantwortung für ihre nicht betriebenen Vermögenswerte zu übernehmen. Doch im Zuge des laufenden Engagements mit TotalEnergies hat der Energieriese nun begonnen, die Methanemissionen seiner nicht betriebenen Anlagen zu melden.

Darüber hinaus erleben wir zudem eine deutlich stärkere politische Unterstützung zum Thema Methan. Im November 2023 wurden auf dem Klimagipfel COP28 mehrere neue Ankündigungen zur Reduzierung der Methanemissionen gemacht, darunter die Einführung der Oil and Gas Decarbonisation Charter und der Beitritt neuer Länder zum Global Methane Pledge.

Klimamosaik

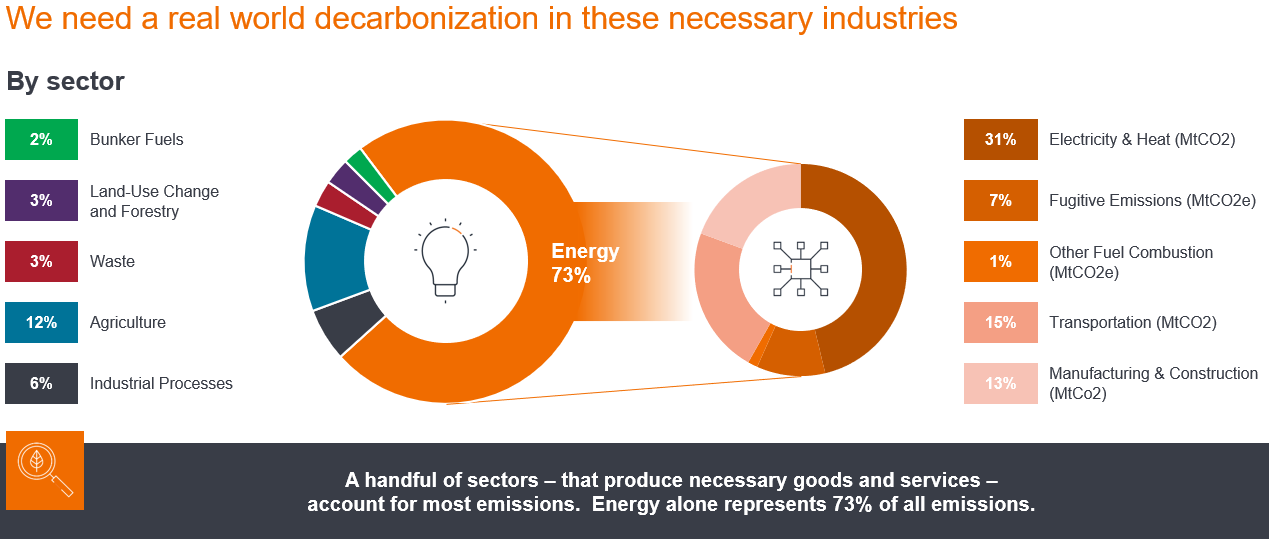

Laut Tal ist es durch eine Mischung aus Research und Engagement möglich, wie in Abbildung 4 dargestellt, Schlüsselsektoren und -teilsektoren zu identifizieren, die zur Klimawende beitragen, wie etwa Grundstoffe, Transport, Chemie, Finanzwesen, Technologie, Öl und Gas, Versorger und Immobilien – „sie sind alle Teil dieses Mosaiks“.

Abbildung 4: wir können die „schmutzigen“ Sektoren nicht ignorieren

Quelle: Climatewatchdata.org (World Resources Institute 2024), neueste Daten aus dem Jahr 2020.

„Wir gehen sehr gründlich auf die Unternehmen ein, um ihre Geschäftsmodelle und Übergangsziele zu verstehen. Daher verfolgen wir einen Ansatz, der das Umsatz-, Gewinn- und Cashflow-Wachstum pro Aktie berücksichtigt“, bemerkte Tal.

Wir führen intern Analysen der Übergangspläne von Unternehmen im Hinblick auf den kurz-, mittel- und langfristigen Zeithorizont durch und identifizieren Möglichkeiten zur Reduzierung ihres CO2-Fußabdrucks, anstatt uns nur auf diejenigen zu konzentrieren, die heute die umweltfreundlichsten Daten aufweisen.

„Unser Ziel besteht darin, für die Anleger die bestmögliche risikobereinigte Rendite zu erwirtschaften“, so Tal abschließend. „Wir sind überzeugt, dass die Anleger mit diesem Ansatz langfristige Anlagerenditen erzielen und gleichzeitig den Wandel vorantreiben können.“

Unser ESG-Integrationsansatz: durchdacht, pragmatisch, analyse- und zukunftsorientiert

1Quelle: UK Transition Plan Taskforce, Disclosure Framework

2Quelle: The International Sustainability Standards Board, IFRS 1 und 2 Einführungsstandards

3Quelle: Morningstar, „Global Sustainable Fund Flows: Q1 2024 in Review“

4Quelle: Europäische Kommission, Erneuerbare Offshore-Energie

5Quelle: Europäische Kommission, REPowerEU

6Quelle: The Conversation, „Getting to net zero emissions: How energy leaders envision countering climate change in the future“

7Quelle: Internationale Energieagentur, „After slight rise in 2023, methane emissions from fossil fuels are set to go into decline soon“

Investitionsausgaben – Geld, das in den Erwerb oder die Modernisierung von Anlagevermögen wie Gebäuden, Maschinen, Ausrüstung oder Fahrzeugen investiert wird, um den Betrieb aufrechtzuerhalten oder zu verbessern und zukünftiges Wachstum zu fördern.

ESG: Environmental, Social and Governance, auch bekannt als nachhaltiges Investieren, berücksichtigt ethische Faktoren über die traditionelle Finanzanalyse hinaus.

Freier Cashflow (FCF): Verfügbare Liquidität, die ein Unternehmen nach Berücksichtigung der laufenden laufenden Kosten und Investitionen erwirtschaftet hat. Damit kann es dann Käufe tätigen, Dividenden zahlen oder Schulden abbauen.

Netto-Null: ein Zustand, in dem Treibhausgase wie Kohlendioxid (CO2), die zur globalen Erwärmung beitragen und in die Atmosphäre gelangen, durch ihren Abtransport aus der Atmosphäre ausgeglichen werden.

Scope 1-Kohlenstoffemissionen: Direkte Treibhausgasemissionen (THG) aus eigenen oder kontrollierten Quellen.

Scope 2-Kohlenstoffemissionen: Indirekte Treibhausgasemissionen (THG), wie sie beispielsweise durch die Erzeugung gekaufter Energie entstehen (z. B. Elektrizität).

Scope 3-Kohlenstoffemissionen: Verbundene Treibhausgasemissionen (THG) im Zusammenhang mit der gesamten Wertschöpfungskette eines Unternehmens, für die es indirekt verantwortlich ist, von den bei Lieferanten gekauften Produkten bis hin zu den eigenen Produkten, wenn der Verbraucher sie verwendet.

MSCI All Country World Index Investable Markets Index (ACWI IMI): The index captures large, mid and small cap representation across 23 developed markets and 24 emerging markets countries. With 8,847 constituents, the index is comprehensive, covering approximately 99% of the global equity investment opportunity set.

Die Energiebranche kann durch Schwankungen der Energiepreise, des Angebots an und der Nachfrage nach Kraftstoffen, durch Umweltschutzmaßnahmen, den Erfolg von Explorationsprojekten sowie durch steuerliche und andere staatliche Regelungen erheblich beeinflusst werden.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.