In einer Reihe von Notizen haben wir die Entstehung der künstlichen Intelligenz (KI), die Infrastruktur, die zur Unterstützung dieser revolutionären Technologie erforderlich ist, und die Funktionen, in denen sie eingesetzt werden kann , um die Produktivität in Unternehmen und den Komfort in den Haushalten zu steigern, untersucht.

Eine der Fragen, mit denen wir uns befasst haben, war, ob das Potenzial der KI dem Hype gerecht wird, der mit der Veröffentlichung von ChatGPT durch OpenAI begann. Auch wenn der Ausverkauf von Technologiewerten zur Jahresmitte etwas anderes vermuten ließ, sind wir nach wie vor zuversichtlich, dass die KI das Potenzial hat, die Produktivität der Wirtschaft und das Gewinnwachstum der Unternehmen zu steigern.

Die kurzzeitige Korrektur von technologieorientierten Indizes – einschließlich Titeln, die eng mit der KI verbunden sind – erinnerte daran, dass die Aktienmärkte volatil sind, zu einem hohen Maß an Enthusiasmus neigen können und anfällig für makroökonomische und technische Kräfte sind – in diesem Fall die Auflösung eines beliebten „Growth Trades“, der durch den japanischen Yen finanziert wurde.

Die Korrektur hat jedoch nicht dazu geführt, dass die starke säkulare These, die der KI zugrunde liegt, entkräftet wurde. Trotz der Leichtigkeit, mit der die Gewinnmultiplikatoren nach unten gedrückt wurden, hatten wir die Bewertungen von KI-Unternehmen vor dem Ausverkauf nicht als besonders hoch angesehen. Denn anders als bei der Internetblase der späten 1990er Jahre können sich Anleger heute an Geschäftsmodellen beteiligen, die bereits in der Lage sind, das Gewinnwachstum zu steigern und Barmittel zu generieren – und sich nicht nur auf die Hoffnung aufgrund vergangener Zeiten stützen.

Darüber hinaus stellen unvermeidliche Marktrückgänge unserer Ansicht nach Kaufgelegenheiten dar. Dieser Enthusiasmus beruht auf der Maxime des Technologiesektors: Das Ertragspotenzial technologischer Durchbrüche wird in der Regel kurzfristig überschätzt, während es auf längere Sicht deutlich unterschätzt wird. Die Geschichte zeigt, dass der Markt, sobald er Zugang zu einer neuen Innovation erhält, besser bestimmen kann, wie diese am besten eingesetzt werden kann, um die Effizienz zu steigern und den Umsatz zu erhöhen. Bei Step-Function-Technologien hat das Wachstum in der Vergangenheit die ursprünglichen Schätzungen übertroffen.

Nichtsdestotrotz bietet uns die jüngste Volatilität die Gelegenheit, unsere KI-Serie mit einer Untersuchung der Risiken abzuschließen, die mit Investitionen in dieses immer noch neuartige Thema verbunden sind. Themen mit langer Laufzeit sind naturgemäß mit einem gewissen Risiko behaftet, da die Anleger versuchen, die Marktdynamik jahrelang im Voraus einzuschätzen. Darüber hinaus birgt das Thema KI aufgrund seines disruptiven Potenzials und der Bedenken hinsichtlich negativer Folgen, die mit der Vorstellung verbunden sind, unseren Alltag weitgehend von einer Maschine bestimmen zu lassen, einzigartige Risiken.

Reifungsprozess

Wie bei vielen anderen Technologien verlief auch die Einführung der KI alles andere als reibungslos. Dies hat viel mit dem Übergang von der Trainingsphase zur Inferenzphase zu tun. Große Sprachmodelle (LLM) erfordern riesige Datensätze, und funktionsspezifische KI-Anwendungen müssen sich selbst trainieren, indem sie so viele relevante Informationen wie möglich aufnehmen. Die ersten Anwender von ChatGPT bemerkten schnell falsche Antworten und in einigen Fällen Halluzinationen, bei denen das Modell offenbar etwas völlig frei erfunden hat.

Doch wie bereits erwähnt, hat das exponentielle Wachstum der im Internet verfügbaren Daten und der Rechenleistung fortschrittlicher Grafikprozessoren (GPUs) dazu geführt, dass LLMs und generative KI auf dem Trainingspfad schneller voranschreiten, als viele erwartet hatten. Wir vermuten, dass sich dieser Trend mit zunehmender Rechenleistung und Datenverfügbarkeit fortsetzen wird.

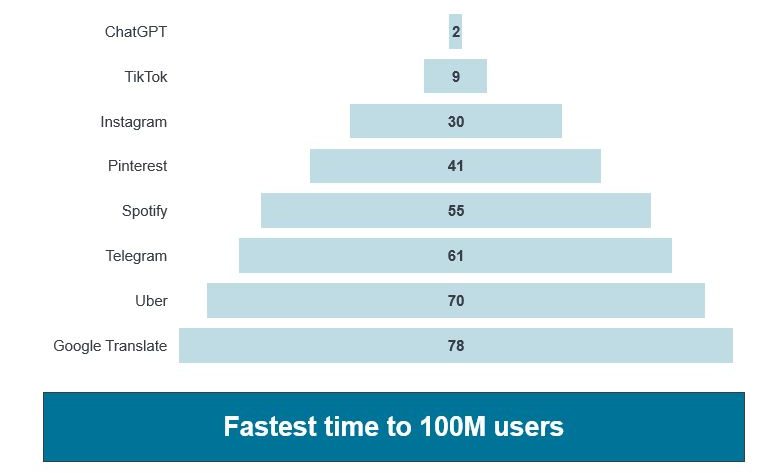

Abbildung 1: Monate, bis eine Anwendung 100 Millionen Nutzer erreicht

Die produktivitätssteigernde Natur der KI – ChatGPT ist nur ein Beispiel dafür – könnte in Verbindung mit ihrer raschen Verbreitung zu Effizienzsteigerungen in der gesamten Weltwirtschaft führen.

Quelle: Janus Henderson Investors, Yahoo Finance, Stand: 30. April 2024.

Die Inferenzphase wird der Nutznießer dieser Wachstumsschwierigkeiten sein. Für viele Anwendungen ist dieser Zeitpunkt bereits gekommen, und die KI kann ergänzend zu Menschen eingesetzt werden, um Effizienzsteigerungen zu erzielen, das Kundenerlebnis zu verbessern und in vielen Fällen bei der Produktentdeckung, einschließlich der Arzneimittelentwicklung, zu helfen.

Freund oder Feind?

Das Aufkommen neuer Technologien geht oft mit der Befürchtung einer Disintermediation einher, einschließlich des Verlusts von Arbeitsplätzen. Glücklicherweise haben sich diese Bedenken weitgehend nicht bewahrheitet, da verdrängte Arbeitsplätze durch Stellen mit höherer Wertschöpfung ersetzt wurden. Das Wachstum der globalen Mittelschicht ist ein Beweis dafür. Angesichts des Ausmaßes, in dem sich die KI auf den Dienstleistungssektor auswirken könnte, müssen die politischen Entscheidungsträger jedoch darauf achten, diesen in vielen entwickelten Volkswirtschaften benötigten Produktivitätskatalysator mit dem oft übersehenen Schritt in Einklang zu bringen, sicherzustellen, dass die Bevölkerung für die Arbeitswelt des 21. Jahrhunderts gut gerüstet ist. Gelingt dies nicht, könnte dies zu Störungen weit über den Unternehmenssektor hinaus führen.

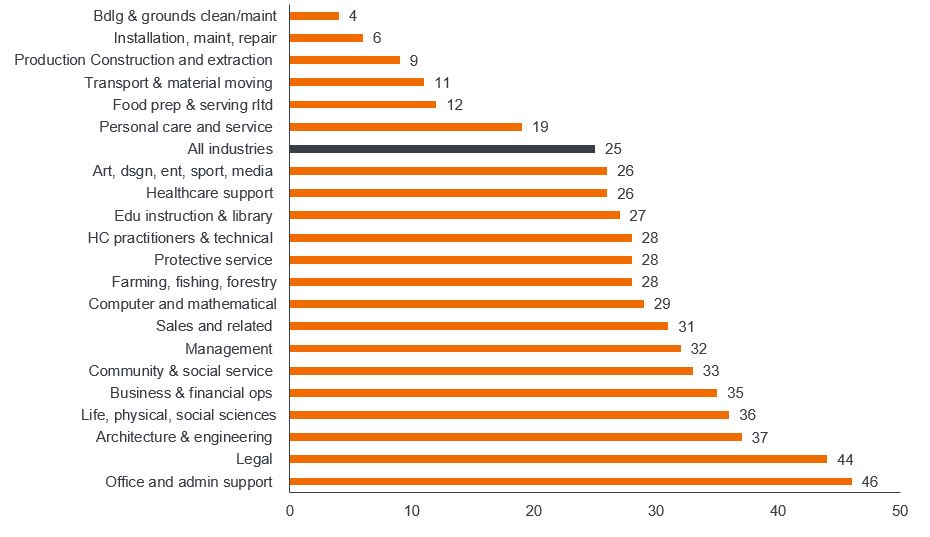

Abbildung 2: Gefährdete Berufe

Die Bandbreite, in der die KI zur Rationalisierung von Arbeitsabläufen eingesetzt werden kann, bedeutet, dass politische Entscheidungsträger und Unternehmensleiter überlegen müssen, wie sie die freigesetzten Arbeitskräfte effektiv einsetzen.

Quelle: Tyna Eloundou, Sam Manning, Pamela Mishkin und Daniel Rock. "GPTs und GPTs: Ein früher Blick auf das Arbeitsmarktwirkungspotenzial großer Sprachmodelle." Open AI, OpenResearch, Universität von Pennsylvania. August 2023.

Vielleicht mehr als bei anderen technologischen Fortschritten der letzten Zeit hat die Einführung der KI erhebliche geopolitische Auswirkungen, wobei einige sie als ein Wettrüsten zwischen den USA und China bezeichnen. Infolgedessen wurden Schritte unternommen, um den Fluss von Schlüsseltechnologien, einschließlich fortschrittlicher GPUs, zu beschränken. Zwar mag es für geopolitische Bereiche sinnvoll sein, den Zugang zu den Bausteinen der KI zu sichern – und für strategische Wettbewerber einzuschränken –, doch stellen solche Schritte einen Rückzug vom freien Warenverkehr dar und sind daher eine Ineffizienz, die Anleger tragen müssen.

Während parallele KI-Lieferketten zahlreiche Ziele für Investitionskapital schaffen (wahrscheinlich auf Quellen innerhalb ihres geopolitischen Bereichs beschränkt), sind sie auch von Natur aus inflationär, da der globale Wettbewerb unterdrückt wird. Darüber hinaus müssen Investoren verstehen, welche Auswirkungen Handelshemmnisse auf die Qualität der konkurrierenden KI-Plattformen haben werden. Der fehlende Zugang zu den fortschrittlichsten GPUs und Investitionsgütern wäre unweigerlich ein Rückschlag für Unternehmen und Regierungen, die ihre eigenen KI-Plattformen stärken wollen.

Ebenso könnten die politischen Entscheidungsträger – wie schon zuvor bei „Big Tech“ – der Macht dieser Unternehmen misstrauen und versuchen, regulatorische Hindernisse zu errichten, die sich negativ auf ihre Geschäftsmodelle und Wachstumspfade auswirken könnten.

Andere Risiken, die mit der Einführung der KI verbunden sind, haben indirektere finanzielle Auswirkungen, sollten von Anlegern aber dennoch beachtet werden, da sie eine stärkere staatliche Aufsicht zur Folge haben könnten. Dazu gehören sogenannte Deep Fakes durch ausländische Akteure und unzulässige Wahlbeeinflussung. Der Einsatz der KI zur Replikation oder zum Diebstahl geschützter Technologien und nationaler Sicherheitsinformationen gehört zu den besorgniserregendsten Einsatzmöglichkeiten, die nur noch von dem Risiko übertroffen werden, dass KI-gestützte militärische Systeme nach dem Durchspielen einer Reihe von Szenarien einen Präventivschlag gegen einen Gegner ausführen. Auch wenn diese Möglichkeiten noch in weiter Ferne liegen, bedeutet die bloße Existenz solcher Möglichkeiten, dass noch mehr Arbeit geleistet werden muss, um zu bestimmen, wie Mensch und Maschine in solch sensiblen Bereichen letztendlich zusammenarbeiten werden.

Ausgewogenes Verhältnis zwischen Risiko und Rendite

Abgesehen von diesen eher unwahrscheinlichen Szenarien werden Anleger eher mit Risiken konfrontiert sein, die üblicherweise mit disruptiven Wachstumsthemen verbunden sind. Neben den Herstellern von KI-Infrastrukturen und den Entwicklern von KI-Plattformen haben viele Unternehmen zukunftsweisende Strategien entwickelt, um die KI in ihre Geschäftsbereiche zu integrieren. Nachzügler hingegen erkennen das Ausmaß dieser grundlegenden Veränderung nicht. Wir sahen den jüngsten Rückgang der KI-bezogenen Bewertungen als einen Neustart, der es den Anlegern ermöglichte, anzuerkennen, dass es in jeder Phase des schnellen technologischen Wandels eine große Streuung zwischen Gewinnern und Verlierern geben wird, und sich entsprechend zu positionieren.

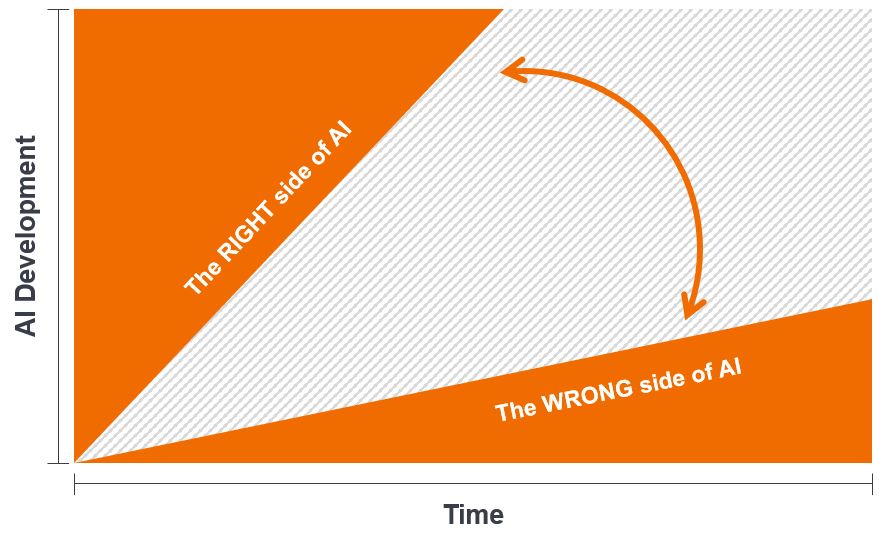

Abbildung 3: Eine zusätzliche Ebene der Kontrolle

Anleger müssen nicht nur herausfinden, welche Unternehmen auf der Gewinnerseite der KI stehen werden, sondern auch aktiv versuchen, die regulatorischen und geopolitischen Risiken zu verstehen, um sich für ein optimales Engagement in diesem Thema zu positionieren.

Quelle: Janus Henderson Investors.

Quelle: Janus Henderson Investors.

Die Gewinnmultiplikatoren – insbesondere bei Wachstumsaktien – neigen dazu, aufgrund von Faktoren zu schwanken, die von der Entwicklung der Zinssätze bis hin zur jeweils aktuellen Phase des Konjunkturzyklus reichen. Auf der anderen Seite sind die Gewinne ein effektiveres Barometer für das Versprechen eines Unternehmens. Im Gegensatz zu vielen anderen säkularen Wachstumsthemen erzielen ausgewählte Unternehmen bereits in diesen frühen bis mittleren Jahren ein beeindruckendes Gewinnwachstum aufgrund ihrer KI-Initiativen.

Die Identifizierung dieser Gewinner – zusammen mit der Quantifizierung der oben beschriebenen realen Risiken – erfordert ein Maß an Sorgfalt, das alle technologischen, geschäftsmodellbezogenen, regulatorischen und geopolitischen Faktoren berücksichtigt. Die rasche Erholung eines konzentrierten Aktienmarktes könnte die Notwendigkeit der Verfolgung dieses Ansatzes in Frage stellen, aber im Laufe der Entwicklung des Themas KI dürfte er sich unserer Ansicht nach als derjenige erweisen, der diese Technologie am ehesten zur Erzielung von Überrenditen nutzen kann.

WICHTIGE INFORMATIONEN

Concentrated investments in a single sector, industry or region will be more susceptible to factors affecting that group and may be more volatile than less concentrated investments or the market as a whole.

Technologiebranchen können erheblich von der Veralterung bestehender Technologien, kurzen Produktzyklen, sinkenden Preisen und Gewinnen, dem Wettbewerb durch neue Marktteilnehmer und der allgemeinen Wirtschaftslage betroffen sein. Ein konzentriertes Investment in einer einzelnen Branche kann stärkeren Wertschwankungen unterliegen als dies bei weniger konzentrierten Anlagen und am Gesamtmarkt der Fall ist.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.