Alternative Investments – Mainstream-Diversifizierung für 2024

Die Struktur moderner Portfolios verändert sich in einem Umfeld höherer Zinssätze. In diesem Ausblick für das Jahr 2024 erklärt David Elms, Leiter Diversified Alternatives, warum Anleger bei ihrer Zukunftsplanung darüber nachdenken könnten, Alternativen eine größere Rolle in ihren Portfolios einzuräumen.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- Anleger verlassen sich seit langem auf die negative Korrelation zwischen Aktien und Anleihen als primäre Diversifikationsquelle.

- Ein möglicherweise schwierigeres Umfeld, das durch höhere Zinssätze und bedeutende aktuelle geopolitische Ereignisse gekennzeichnet ist, erfordert von Anlegern ein Umdenken.

- Das Hinzufügen einer Allokation zu Alternativen Investments kann zur Verbesserung der Diversifizierung beitragen und wirklich differenzierte Performance-Treiber bieten, um das Risiko auszugleichen, dass sich Aktien und Anleihen in Zeiten von Marktstress parallel bewegen.

COVID, geopolitische Spannungen und das Ende der Ära der Nullzinspolitik haben sowohl an den Aktien- als auch an den Anleihemärkten das Ende einer jahrzehntelangen Phase markiert. Sie haben auch Fragen zu traditionellen Ansätzen zum Aufbau risikoadjustierter, renditeorientierter Portfolios aufgeworfen.

Warum ist das so? Die negative Korrelation zwischen Aktien und Anleihen ist für Anleger seit den 1990er Jahren eine Norm. Während des größten Teils dieses Jahrhunderts bestand die traditionelle Beziehung zwischen Aktien und Anleihen darin, dass die Anleihen fallen, wenn die Aktien steigen, und umgekehrt. Diese negative Korrelation hat dazu geführt, dass sich ein traditionelles Portfolio, das nur aus Aktien und Anleihen besteht, auf natürliche Weise diversifiziert hat.

JHI

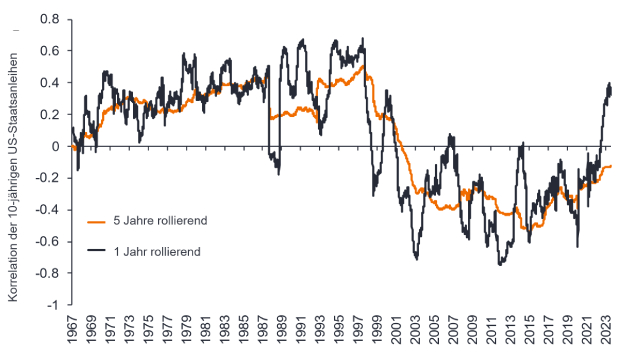

Über längere Zeiträume, insbesondere in den Inflationsperioden der 1970er und 1980er Jahre, war jedoch auch das Gegenteil der Fall. Wenn man auf die Jahrzehnte vor den Nullerjahren zurückblickt (Abbildung 1), haben sich Aktien und Anleihen in der Regel in die gleiche Richtung bewegt. Wenn wir uns also wieder in das Umfeld höherer Zinsen begeben, und es gibt Anzeichen dafür, dass dies der Fall ist, dann brauchen Sie etwas anderes in Ihrem Portfolio, um es richtig zu diversifizieren.

Abbildung 1: Aktien und Anleihen sind nicht mehr zuverlässig negativ korreliert

Quelle: Janus Henderson Investors, Bloomberg, Stand: 18. September 2023. Hinweis: Die Daten zeigen die rollierende Korrelation des S&P500 gegenüber dem 10-jährigen US-Zinsswap unter Verwendung der täglichen Gesamtrenditen. Die Daten wurden invertiert, um ungefähr dem Preis von 10-jährigen US-Staatsanleihen gegenüber dem S&P500 zu entsprechen, im Gegensatz zur Rendite 10-jähriger US-Staatsanleihen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Renditen.

Auch exogene Ereignisse wie die US-Bankenkrise, der Krieg in der Ukraine und im Nahen Osten haben gezeigt, dass die negative Korrelation, auf die sich Anleger mittlerweile verlassen, in Stresszeiten – wenn Anleger Diversifizierung am dringendsten benötigen – nicht verlässlich ist.

In einem solchen Umfeld höherer Zinssätze und steigender geopolitischer Risiken müssen Anleger nach einer anderen Möglichkeit zur Diversifizierung suchen. Hier können Alternative Investments etwas anderes bieten. Diversifizierung durch Strategien, die sich auf absolute Renditen konzentrieren, die weder mit Aktien noch mit Anleihen korrelieren. Die Einbeziehung dieser Faktoren in ein Portfolio kann dazu beitragen, das Risiko auszugleichen, dass sich Aktien und Anleihen möglicherweise nicht negativ korreliert zueinander entwickeln.

Wo sehen wir also die überzeugendsten Möglichkeiten für Alternative Investments ?

Um additiv zu sein, glauben wir, dass eine Strategie mit Alternative Investments den Anlegern Zugang zu wirtschaftlich sinnvollen, statistisch unabhängigen Anlagemöglichkeiten bieten muss, die sich an das vorherrschende Marktumfeld anpassen. Diese sind in allen Anlageklassen zahlreich vorhanden und rechtfertigen die Notwendigkeit eines vielschichtigen, Assetklassen- und Strategieübergreifenden Ansatzes. Dazu gehören Chancen, die sich aus höheren Zinssätzen ziehen lassen und bessere Alpha-Chancen für Anleger in Alternative Investments schaffen können, da sich die Chancen potenziell um mehr als nur den Anstieg der Zinssätze allein verbessern können.

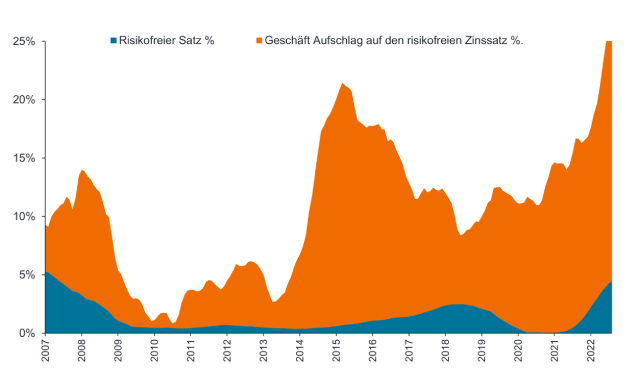

Wir sehen dies in der Welt der Fusionen und Übernahmen (M&A), wo bessere Deal-Spread-Prämien (Abbildung 2) das Potenzial für höhere Renditen bieten, sowohl in absoluten Zahlen als auch im Verhältnis zu Bargeld. Fusionsarbitrage, also eine Wette darauf, dass Vereinbarungen zur Fusion von Unternehmen abgeschlossen werden, funktioniert besser, wenn die Versicherungsprämie für den Abschluss dieser Wette höher ist, was auf das vorherrschende Marktumfeld oder andere Faktoren zurückzuführen sein kann. Wir haben beispielsweise in den USA unter Präsident Biden ein stärker interventionistisches Regulierungssystem gesehen. Das US-Justizministerium (DOJ) interessiert sich viel stärker für Fusionen, um sicherzustellen, dass sie einen Nutzen für die Verbraucher haben, oder um die Entstehung von Monopolen zu vermeiden. Dies hat zu der Annahme geführt, dass weitere Geschäfte blockiert werden könnten, was Risiken und die Möglichkeit einer Verzögerung mit sich bringt, was wiederum zu einer höheren Versicherungsprämie führt.

Abbildung 2: Höhere Versicherungsprämien bieten das Potenzial für höhere Renditen aus M&A

Quelle: Barclays, von Bloomberg Global angekündigte Deals, Janus Henderson Investors Analysis, 30. November 2007 bis 30. Juni 2023. Der verwendete risikofreie Zinssatz ist SOFR 4 Monate.

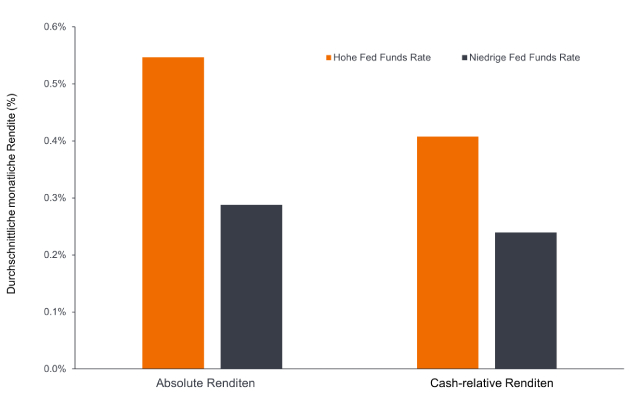

Fusionen und Übernahmen sind ein Beispiel für das breite Phänomen besserer Chancen, die sich in Zeiten höherer Zinssätze bieten und das Potenzial haben, in Zukunft höhere Überrenditen zu erzielen, wie dies in der Vergangenheit der Fall war (Abbildung 3).

Abbildung 3: Höhere Zinssätze führten zu besseren Renditen für Anleger in Alternative Investments

Quelle: InvestHedge Global Multi-Strategy USD Index (ein Index, der die Wertentwicklung von Hedge-Dachfonds misst, die verschiedene Strategien kombinieren; hier verwendet, um das globale Multi-Strategy-Universum darzustellen), durchschnittliche monatliche Rendite vom 31. Dezember 1997 bis 31 August 2023. „Hohe Fed Funds Rate“ definiert als US Federal Funds Effective Rate >2 %. „Niedriger Fed Funds Rate“ definiert als US Federal Funds Effective Rate <2 %. Bei den Cash-Renditen wird der durchschnittliche Fed-Funds-Zinssatz in jedem Zeitraum von den Renditen abgezogen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Gleichzeitig sind die unsicheren wirtschaftlichen und geopolitischen Aussichten sowie angespannte Finanzen auf Regierungs-, Unternehmens- und Verbraucherebene aufgrund höherer Zinssätze potenzielle Auslöser für akuten Marktstress im Jahr 2024. In diesen Zeiträumen können scheinbar voneinander unabhängige Strategien stark miteinander korrelieren. Daher ist es auch wichtig, eine Strategie in Betracht zu ziehen, die darauf abzielt, bei diesen Stressereignissen ein gewisses Maß an Abschwächung (oder Schutz) zu bieten. Die Berücksichtigung dieser defensiv ausgerichteten Strategien hat den Vorteil, dass Anleger in schwierigen Zeiten weiterhin an positiven langfristigen Chancen interessiert bleiben.

Dinge, die man beachten muss

Der anhaltende Wandel von der quantitativen Lockerung (QE) zur quantitativen Straffung (QT) stellt eine potenzielle Herausforderung dar, sowohl für Alternative Investments als auch für andere Anlageklassen. Der Übergang von einem QE-Umfeld zu einem QT-Umfeld ist schwierig, da mit der Ausweitung der Spreads die Möglichkeit eines Kapitalverlusts besteht. Wir glauben, dass wir diesen Erweiterungsprozess größtenteils hinter uns haben. Sobald der Prozess abgeschlossen ist, sind wir mit den längerfristigen Aussichten viel zufriedener. Aber wie bereits erwähnt, gibt es Möglichkeiten, wie Alternativen dazu beitragen können, die dazwischenliegende Phase der Unsicherheit abzumildern.

Man sollte bedenken, dass Investieren sowohl eine Kunst als auch eine Wissenschaft ist. Von Natur aus neige ich dazu, Investitionen eher quantitativ zu betrachten, aber ein wesentlicher Vorteil, der sich aus meiner jahrelangen Arbeit in der Finanzbranche ergibt, ist die Erkenntnis, dass Investieren letztlich eine Sozialwissenschaft ist. Es ist das Gleichgewicht von Angebot und Nachfrage – menschliche Faktoren –, das den Preis bestimmt. Und Sie müssen dies im Laufe der Zeit immer mehr berücksichtigen, um besser zu verstehen, was Ihnen die Mathematik sagen kann. Ein anderes und möglicherweise schwieriges Umfeld für Anleger bringt die Notwendigkeit mit sich, neu zu denken. In diesen Übergangsphasen haben Alternative Investments als Anlageklasse das Potenzial, diesen Bedarf zu decken, indem sie darauf abzielen, langfristig positive Renditen zu erzielen, die nicht an Aktienmärkte oder Anleihen gebunden sind, insbesondere bei Abwärtsrisiken.

Liquide Alternative Investment Strategien sind gut aufgestellt, um von der Marktvolatilität und einem höheren Zinsumfeld zu profitieren

Absolute Rendite: Die Gesamtrendite eines Portfolios über einen bestimmten Zeitraum im Gegensatz zu seiner relativen Rendite gegenüber einer Benchmark. Er wird als Gewinn oder Verlust gemessen und als Prozentsatz des Gesamtwerts eines Portfolios angegeben.

Alpha: Die Differenz zwischen der Rendite eines Portfolios und seiner Benchmark , nach Anpassung an das eingegangene Risiko.

Korrelation: Wie verhalten sich die Preisbewegungen zweier Variablen (z.B.Aktien- oder Fondsrenditen) im Verhältnis zueinander.

negativ-korrelliert: Sich in die entgegengesetzte Richtung zu einem anderen Vermögenswert oder der Gesamtwirtschaft bewegen und so effektiv dazu beitragen, Schwankungen oder Volatilität in der Wertentwicklung zu dämpfen.

Deal Spread: Der Wertunterschied zwischen dem Aktienkurs eines Zielunternehmens und dem Angebot oder vereinbarten Preis eines Erwerbers, der oft einen erheblichen Aufschlag darstellen kann, um das Angebot für Aktionäre attraktiv zu machen.

Diversifizierung: Methode zur Risikostreuung durch Mischung verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio unter der Annahme, dass sich diese Vermögenswerte in jedem gegebenen Szenario unterschiedlich verhalten. Vermögenswerte mit geringer Korrelation sollten den größten Diversifizierungseffekt bieten.

Inflation: Rate, mit der die Preise für Waren und Dienstleistungen in einer Volkswirtschaft steigen. Der Verbraucherpreisindex (CPI) und der Einzelhandelspreisindex (RPI) sind zwei gängige Messgrößen dafür.

Fusionsarbitrage: Eine Anlagestrategie, die darauf abzielt, Gewinne aus erfolgreich abgeschlossenen Fusionen und/oder Übernahmen zu erzielen.

Quantitative Lockerung (englisch QE: Quantitative Easing): Unkonventionelle Geldpolitik, die von Zentralbanken angewandt wird, um die Wirtschaft zu stimulieren. Insbesondere wird die Geldmenge im Bankensystem erhöht.

Quantitative Straffung (QT): Eine staatliche Geldpolitik, die gelegentlich dazu dient, die Geldmenge zu verringern, indem sie entweder Staatspapiere verkauft oder sie fällig werden lässt und sie aus ihren Kassenbeständen entfernt.

Risikobereinigt: Eine Berechnung der Rendite oder potenziellen Rendite einer Anlage, die das zu ihrer Erzielung erforderliche Risiko berücksichtigt.

Risikofreier Zinssatz: Die Rendite einer Anlage mit theoretisch null Risiko. Die Benchmark für den risikofreien Zinssatz variiert zwischen den Ländern. In den USA wird beispielsweise häufig die Rendite eines dreimonatigen US-Schatzwechsels (einem kurzfristigen Geldmarktinstrument) verwendet.

Volatilität: Das Tempo und das Ausmaß von Auf- und Abbewegungen der Preise und Kurse von Portfolios, Wertpapieren und Indizes. Wenn der Preis mit großen Bewegungen auf und ab schwankt, weist er eine hohe Volatilität auf. Wenn sich der Preis langsamer und in geringerem Maße bewegt, weist er eine geringere Volatilität auf. Je höher die Volatilität, desto höher das Risiko der Anlage.

WICHTIGE INFORMATIONEN

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

Die Rendite zehnjähriger Treasuries ist der Zinssatz auf US-Staatsanleihen, die in zehn Jahren ab Kaufdatum fällig werden.

Der S&P 500® Index spiegelt die Wertentwicklung von US-amerikanischen Large-Cap-Aktien wider und repräsentiert die allgemeine Wertentwicklung des US-Aktienmarkts.

Alpha vergleicht die risikoadjustierte Wertentwicklung relativ zu einem Index. Positives Alpha bedeutet eine Outperformance auf risikobereinigter Basis.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.