Es mag Jahrzehnte gedauert haben, aber in diesem Jahr kamen die japanischen Aktienindizes dem Rekordhoch von 1989 so nahe wie nie zuvor und übertrafen die Rekordhöhen von 1989 – im selben Jahr, in dem die Berliner Mauer fiel und George Bush (Senior) den Eid als US-Präsident ablegte. Nach all dieser Zeit fragen sich Anleger natürlich: Was hat sich geändert? Und was noch wichtiger ist: Wird es von Dauer sein?

Einige Katalysatoren können helfen, die jüngste Rallye zu erklären. Einer kam Ende Januar, als die Tokioter Börse (TSE) einen Marktumstrukturierungsplan fertigstellte, um die etwa 50 % der börsennotierten Unternehmen mit einem Kurs-Buchwert-Verhältnis von weniger als eins anzusprechen.1 Laut TSE müssen sich diese Unternehmen auf die Steigerung des Unternehmenswerts und der Rentabilität konzentrieren, sonst riskieren sie, bereits im Jahr 2026 von der Börse genommen zu werden. (Viele der Firmen werden seit Jahren unter ihrem Buchwert gehandelt, ein Zeichen dafür, dass die Anleger kein zukünftiges Gewinnwachstum erwarten.)

Auch wirtschaftliche Faktoren haben geholfen. In diesem Jahr trieb der weltweite Preisdruck die Inflation in Japan auf ein jahrzehntelanges Hoch. Im Gegenzug stimmten große Unternehmen nenneswerten Lohnerhöhungen zu – den größten ihrer Art seit 30 Jahren – und weckten damit die Hoffnung auf einen Anstieg der Verbraucherausgaben.

Unterdessen hat die Bank of Japan die Benchmark-Zinsrate des Landes nahe dem Allzeittief gehalten, obwohl andere Zentralbanken die Zinsen angehoben haben. Diese politische Divergenz hat zu einer Schwächung des Yen geführt, da Anleger außerhalb des Landes nach höheren Renditen streben, was japanische Exporte attraktiver macht.

Schließlich erhöhte der berühmte Value-Investor Warren Buffett im Juni den Anteil von Berkshire Hathaway an fünf japanischen Handelsunternehmen von durchschnittlich 7,4 % auf 8,5 % – was als Vertrauensbeweis für den gesamten Markt angesehen wurde. So ist der Nikkei 225 Index, eine Benchmark für große japanische Unternehmen mit Top-Rating, im bisherigen Jahresverlauf um 25,6 % in Landeswährung gestiegen, gegenüber 18,4 % (USD) für den S&P500® Index.2

Marktreformen erreichen einen Wendepunkt

Skeptiker könnten argumentieren, dass sie diese Geschichte schon einmal gehört haben. Vor einem Jahrzehnt führte Premierminister Shinzo Abe eine Reihe von Reformen ein, um die marode Wirtschaft Japans wiederzubeleben. Dazu gehörten Maßnahmen zur Entflechtung des großen Netzes gegenseitiger Beteiligungen, das zwischen japanischen Unternehmen besteht und das die Unternehmen vor den Auswirkungen schlechter Investitionsentscheidungen oder Forderungen der Aktionäre schützt.Allerdings blieben die Details zur Umsetzung der Reformen vage, und es gab weiterhin große Skandale – etwa Behauptungen über überhöhte Gewinne und Vergeltungsmaßnahmen gegen Whistleblower.

Dennoch gab es Fortschritte, und heute könnten endlich die Früchte zum Tragen kommen. Zum einen beginnt das Cross-Holding-System zusammenzubrechen, da immer mehr externe Investoren Fuß fassen. Aktionärsanträge wiederum finden Anklang und die Unternehmensführung verbessert sich. Obwohl noch mehr getan werden muss (beispielsweise sind Frauen nur 7,5 % der Direktoren japanischer Firmen3), Vorschriften, wie die der TSE, könnten bedeuten, dass sich der Wandel beschleunigt.(Ein typisches Beispiel: Seit der TSE-Ankündigung hat sich die Zahl der Unternehmen, die sich in diesem Jahr zu Aktienrückkäufen und Dividendenausschüttungen verpflichten, vervielfacht.)

Anleger müssen möglicherweise ihre Strategie überarbeiten

Für Anleger sind wir davon überzeugt, dass angesichts der japanischen Aktienbewertungen erhebliche Chancen bestehen. Der Schlüssel liegt unserer Ansicht nach darin, zu erkennen, dass die Veränderungen wahrscheinlich ungleichmäßig ausfallen werden, unabhängig davon, was die aktuelle Wertentwicklung des Index vermuten lässt. Auf einer kürzlichen Reise nach Japan trafen wir beispielsweise ein unternehmerisch geprägtes Technologieunternehmen, das keine Zeit verschwendete und neue Steuererleichterungen nutzte, um ein Randgeschäft (und nicht wertsteigernd) auszugliedern. Im Gegensatz dazu schien ein anderes Unternehmen seine Aktienrückkäufe trotz beträchtlicher Barmittel zurückzuhalten und ärgerte sich über die Aufmerksamkeit aktivistischer Anleger.

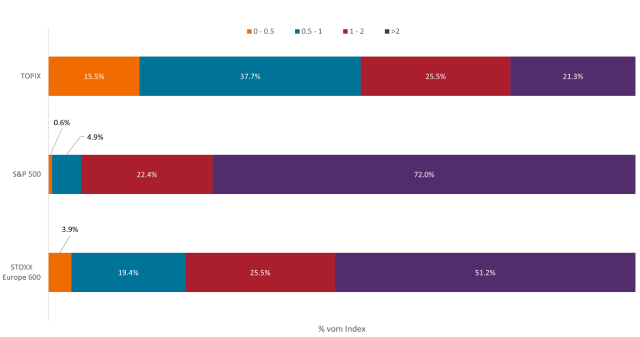

Vergleich des Preis-Buchwert-Verhältnisses

Quelle: Bloomberg, Stand: 31. März 2023. Der TOPIX, auch bekannt als Tokyo Stock Price Index, ist ein kapitalisierungsgewichteter Index aller im ersten Abschnitt der Tokioter Börse notierten Unternehmen. Der STOXX Europe 600 Index besteht aus einer festen Anzahl von 600 Aktientiteln, die Unternehmen mit großer, mittlerer und kleiner Marktkapitalisierung in 17 Ländern der europäischen Region repräsentieren.

Angesichts der Schwäche des Yen würden wir nicht-japanischen Anlegern auch empfehlen, die Auswirkungen des Wechselkurses auf die Renditen zu berücksichtigen. Während der Nikkei 225 in lokaler Währung im Jahresverlauf bis Mitte Juli um fast 26 % zulegte, lag die Rendite in USD eher bei 18 %.

Möglicherweise sind auch technische Faktoren zu berücksichtigen. Der Topix, ein breiterer, nach Marktkapitalisierung gewichteter Index in Japan, hat sich in diesem Jahr schlechter entwickelt als der Nikkei 225 und erzielte bis Mitte Juli eine Rendite von 13 % in USD.4 Unserer Ansicht nach könnte die Lücke ein Signal für einen Anstieg der Futures-Käufe im preisgewichteten Nikkei sein, da Anleger ein schnelles (und möglicherweise vorübergehendes) Engagement in der Region anstreben. Da die meisten japanischen Unternehmen ihre Jahreshauptversammlungen bereits im Juni abgeschlossen haben, könnte sich außerdem der Nachrichtenfluss rund um Aktionärsvorschläge in den kommenden Monaten verlangsamen und dem japanischen Markt möglicherweise etwas Wind aus den Segeln nehmen.

Das bedeutet, dass es in Japan später in diesem Jahr zu Gewinnmitnahmen kommen könnte. Sollte das passieren, würden wir uns nicht entmutigen lassen. Japans Markttransformation wird wahrscheinlich auf und ab gehen, aber wir glauben, dass die Beweise darauf hindeuten, dass die langfristige Entwicklung eindeutig in Richtung Veränderung geht – zum potenziellen Nutzen anspruchsvoller langfristiger Anleger.

Fußnoten

1 Der Buchwert ist der Nettowert der Vermögenswerte eines Unternehmens abzüglich der Verbindlichkeiten. Ein Kurs-Buchwert-Verhältnis von unter eins weist darauf hin, dass ein Unternehmen mit weniger als der Summe seiner Vermögenswerte bewertet wird, was auf Zweifel an der künftigen Rentabilität schließen lässt.

2 Bloomberg, Daten vom 31. Dezember 2022 bis 14. Juli 2023.

3 Financial Services Agency, Stand: 31. Juli 2022. Die Daten basieren auf allen börsennotierten Unternehmen in Japan und beziehen sich auf Vorstandsmitglieder, Wirtschaftsprüfer, repräsentative Geschäftsstellen und leitende Angestellte.

4 Bloomberg, vom 31. Dezember 2022 bis 14. Juli 2023.

Das Kurs-Buchwert-Verhältnis (KBV) misst den Aktienkurs im Vergleich zum Buchwert je Aktie.

Der Nikkei 225 Index ist ein Maß für die Wertentwicklung der japanischen Wirtschaft und des Aktienmarktes. Der Index umfasst 225 der größten an der Tokioter Börse notierten Unternehmen.

Der S&P 500® Index spiegelt die Wertentwicklung von US-amerikanischen Large-Cap-Aktien wider und repräsentiert die allgemeine Wertentwicklung des US-Aktienmarkts

Beteiligungspapiere unterliegen Risiken, einschließlich des Marktrisikos. Die Renditen schwanken in Abhängigkeit von Emittenten sowie von politischen und wirtschaftlichen Entwicklungen.

Ausländische Wertpapiere sind zusätzlichen Risiken ausgesetzt, darunter Währungsschwankungen, politische und wirtschaftliche Unsicherheit, erhöhte Volatilität, geringere Liquidität und unterschiedliche Finanz- und Informationsstandards, die in Schwellenländern noch verstärkt werden.

Konzentrierte Anlagen in einem einzelnen Sektor, einer einzelnen Branche oder einer einzelnen Region sind anfälliger für Faktoren, die diese Gruppe beeinflussen, und können volatiler sein als weniger konzentrierte Anlagen oder der Markt als Ganzes.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.