Um eine sanfte Landung und den Technologiesektor zu meistern, braucht man einen „Copiloten“

Alison Porter, Portfoliomanagerin für Technologieaktien, erörtert die Aussichten des Teams für 2024 und betont, wie wichtig es ist, die Rückkehr der Kapitalkosten und den Hype um KI zu steuern.

5 Minuten Lesezeit

Zentrale Erkenntnisse:

- KI sollte als vierte Welle der Datenverarbeitung betrachtet werden und nicht nur als ein Thema, das überzeugende Möglichkeiten für Produktivitätssteigerungen und Innovation bietet.

- Mit den stärksten Bilanzen im Aktienbereich1 in Kombination mit der KI-Entwicklung ist der Technologiesektor gut aufgestellt, um seine langjährige Geschichte der Outperformance von Aktien fortzusetzen2.

- Nach einer längeren Phase niedriger Zinsen müssen sich Anleger jedoch mit der Rückkehr der Kapitalkosten und den Hype-Zyklen auseinandersetzen.

Da sich die US-Notenbank (Fed) derzeit in Bezug auf Zinsschritte im Pausenmodus befindet, machen sich Anleger auf die verzögerte Auswirkung höherer Zinssätze auf die Unternehmensgewinne gefasst – eine sogenannte „harte“ oder „weiche“ Landung der Wirtschaft. Während der Fed-Vorsitzende zweifellos der „Hauptpilot“ ist, sind wir als Technologiespezialisten der Meinung, dass Anleger sich der Rolle der künstlichen Intelligenz (KI) als „Co-Pilot“ der Wirtschaft im Hinblick auf die Verbesserung der Produktivität und die Förderung einer nachhaltigen Entwicklung bewusst sein müssen. Es besteht auch Bedarf an einem erfahrenen „Investitions-Co-Piloten“, der nach einer längeren Phase niedriger Zinsen und dem möglicherweise entstehenden Hype-Zyklus rund um KI die Rückkehr der Kapitalkosten managt.

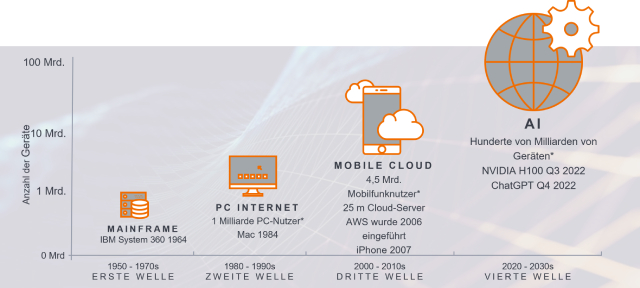

KI ist nicht nur ein Thema

Wir betrachten KI als die vierte Welle der Datenverarbeitung und nicht nur als ein Thema. Rechenleistungswellen finden nur alle 10–15 Jahre statt und betreffen jede Schicht des Technologie-Universums(Abbildung 1). Jede Welle war tendenziell größer und disruptiver und brachte neue und verlockende Möglichkeiten mit sich, während sie gleichzeitig die etablierten Geschäftsmodelle in der Old Economy störte. Das Zeitalter des PC-Internets entwickelte sich während der Spar- und Kreditkrise in den USA, während das iPhone mitten in der globalen Finanzkrise eine neue Welle von Disruptionen durch mobiles Cloud-Computing einläutete. Wir befinden uns an einem kritischen Punkt für die Weltwirtschaft. Das Aufkommen von KI in Kombination mit den stärksten Aktienbilanzen 1 versetzt den Technologiesektor in eine relativ starke Position, um seine langjährige Geschichte der Outperformance von Aktien fortzusetzen.2

Abbildung 1: Die vierte Rechenleistungswelle

Quelle: Janus Henderson Investors. Hinweis: *Citi Research, Stand: 30. Dezember 2016.

Ein weiteres großartiges Jahr für Technologie?

Im Jahr 2023 war die Outperformance des Technologiesektors nicht nur auf die Begeisterung über KI zurückzuführen, sondern auch auf eine Kombination aus vorsichtiger Positionierung und niedrigen Gewinnerwartungen. Die Outperformance des Sektors war in einigen wenigen Aktien zu finden und konzentrierte sich auf die „Magnificent 7“ (Microsoft, Apple, NVIDIA, Alphabet, Meta, Amazon und Tesla). Sie war unserer Ansicht nach jedoch nicht irrational, angesichts der Bilanzstärke der Unternehmen, des Fokus auf Margenverbesserung und der Tatsache, dass diese Aktien in diesem frühen Stadium der Entwicklung zu den wenigen tatsächlichen Nutznießern der KI-Ausgaben gehörten.

Zu Beginn des Jahres 2024 bleibt die Positionierung der Anleger bei Technologieaktien vorsichtig, da viel Geld in Geldmarktfonds gehortet wird.Wir gehen davon aus, dass das Umsatzwachstum weiterhin schwanken wird, glauben jedoch, dass sich das Gewinnwachstum des Sektors angesichts der Konzentration auf den Personalabbau und den Einsatz von KI zur Steigerung der Gewinnmargen als robust erweisen wird.

Wie bereits erwähnt, schwankt die Bewertung innerhalb des Sektors weiterhin stark. Insgesamt liegt die Bewertung des Technologiesektors über seinem Durchschnitt, liegt jedoch innerhalb der historischen 25-Jahres-Handelsspanne.3 Wir meiden weiterhin gehypte Technologiewerte ohne erkennbare Rentabilität. Angesichts der Tatsache, dass sich das Innovationstempo bei gleichzeitig höheren Kapitalkosten beschleunigt, erweist sich die Vorhersage der Cashflows von Unternehmen über die nächsten fünf Jahre hinaus als schwieriger als in den letzten zehn Jahren.

Wir fordern Anleger dringend auf, die Magnificent 7 nicht als einen Monolithen zu betrachten, der im Vergleich zum Rest des Technologiesektors oder zu breiteren Aktienmärkten beurteilt werden muss. Wie schon in früheren Rechenwellen gehen wir davon aus, dass die Zahl der KI-Profiteure in den nächsten drei Jahren allmählich zunehmen wird, wobei viele dieser Unternehmen eine Schlüsselrolle bei der Ermöglichung dieser breiteren Einführung spielen werden. Innerhalb der Magnificent 7 variieren die Bewertungen und das Wachstum zwischen den Unternehmen stark. Die Geschichte lehrt uns, dass eine einheitlich starke Wertentwicklung dieser sieben Namen nicht die Norm ist – und wir sind daher sehr selektiv.

Unternehmen sind gezwungen, ihre künftigen Betriebsausgaben ganzheitlicher zu betrachten, was unserer Meinung nach zu steigenden Ausgaben für unsere langfristigen Themen Infrastruktur der nächsten Generation, Automatisierung und Produktivität, Internet 3.0, Elektrifizierung und Fintech führen wird. Für die Infrastruktur der nächsten Generation gehen wir davon aus, dass die KI-Nachfrage nach großen Sprachmodellen (LLMs) die Rolle der Cloud-Infrastruktur verbessern wird, und dass ein Bedarf an KI am Rand besteht, wo KI-Berechnungen in der Nähe des Benutzers, in der Nähe der Datenquelle – direkt an der Datenquelle – durchgeführt werden - direkt neben der Geräteebene. Nachhaltigkeitsaspekte erfordern auch einen Fokus auf die Energieeffizienz, um Kosten und CO2-Intensität zu begrenzen. Die Nachfrage nach sauberen Energietechnologielösungen steigt, wobei Hardware- und Halbleiterunternehmen gut positioniert sind, um Hauptnutznießer zu sein. Fintech ist ein Thema, das im Jahr 2023 nicht im Fokus stand, aber es ist ein Bereich, in dem wir weiterhin eine Vielzahl hochwertiger Compounding-Unternehmen sehen.

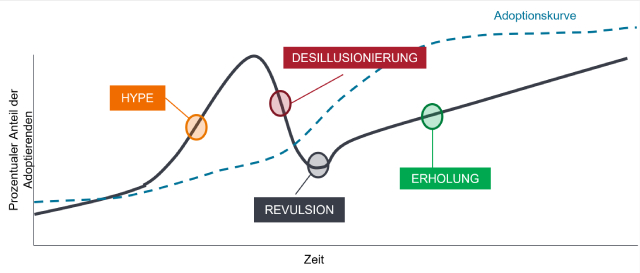

Ein sehr günstiges Umfeld für aktive Stockpicker

Wir freuen uns, am Anfang einer weiteren großen Welle technologischer Innovationen zu stehen. Unsere Philosophie war schon immer, dass Technologie die Wissenschaft der Problemlösung ist. KI kann der Wirtschaft und den Unternehmen erhebliche Produktivitätssteigerungen bescheren und zu einer niedrigeren Inflation und einem Gewinnwachstum führen. Es kann jedoch eher Jahre als Monate dauern, bis dies nachweisbar ist, und Anleger müssen den Hype-Zyklus im Auge behalten (Abbildung 2). Die Anzahl der Gewinner der KI-Entwicklung wird ansteigen, allerdings in einem allmählichen Tempo; in der Zwischenzeit sollten sich Anleger davor hüten, die frühe Einführung exponentiell zu extrapolieren.

Abbildung 2: Durch den Hype-Zyklus navigieren

Quelle: Janus Henderson Investors.

Ähnlich wie bei früheren Rechenleistungswellen konzentrieren wir uns weiterhin auf dauerhafte Eintrittsbarrieren, beziehen die Bereiche Umwelt, Soziales und Governance (ESG) ein und verlassen uns auf unsere Bewertungsdisziplin, um diejenigen Unternehmen zu identifizieren, die entweder zu weltweiten Technologieführern aufsteigen oder Technologieführer bleiben werden.Der Technologiesektor profitiert von einem der stärksten Rückenwinde auf dem Aktienmarkt, aber angesichts der bevorstehenden makroökonomischen Turbulenzen sind erfahrene „Investment-Co-Piloten“ mit bewährten Navigationsfähigkeiten erforderlich, um einen reibungsloseren Weg zur Erreichung der Risiko- und Renditeziele der Anleger zu finden.

1 Janus Henderson Investors, Konsensschätzungen von Bloomberg, Nettoverschuldungs- und Nettobarmitteldaten von Bloomberg, Stand: 7. September 2023.

2 Janus Henderson Investors, Morningstar. MSCI ACWI Information Technology + Communication Services vs. MSCI ACWI Gesamtrenditen in USD, 31. Dezember 1995 bis 30. September 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

3 Janus Henderson Investors, Bernstein. Kurs-zu-Zukunfts-Gewinnen des MSCI ACWI Information Technology + ACWI Communication Services im Verhältnis zum MSCI ACWI, September 2000 bis September 2023.

Hype-Zyklus: eine Darstellung der verschiedenen Phasen in der Entwicklung einer Technologie von der Konzeption bis zur breiten Einführung, wobei die Anlegerstimmung ein wesentlicher Einflussfaktor für die Bewertungen dieser Technologie und verwandter Aktien während des Zyklus ist.

Large Language Model (LLM): eine spezielle Art künstlicher Intelligenz, die auf großen Textmengen trainiert wurde, um vorhandene Inhalte zu verstehen und Originalinhalte zu generieren.

Tech-Stack: eine Reihe von Front- und Back-End-Technologiediensten, die zum Erstellen und Ausführen einer Anwendung erforderlich sind.

WICHTIGE INFORMATIONEN

Technologiebranchen können erheblich von der Veralterung bestehender Technologien, kurzen Produktzyklen, fallenden Preisen und Gewinnen, dem Wettbewerb durch neue Marktteilnehmer und den allgemeinen wirtschaftlichen Bedingungen betroffen sein. Eine konzentrierte Anlage in einer einzelnen Branche könnte volatiler sein als die Wertentwicklung weniger konzentrierter Anlagen und des Marktes.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Der Fonds verfolgt einen nachhaltigen Anlageansatz, der dazu führen kann, dass er in bestimmten Sektoren über- und/oder untergewichtet ist und sich daher anders entwickelt als Fonds, die ein ähnliches Ziel verfolgen, aber bei der Auswahl von Wertpapieren keine nachhaltigen Anlagekriterien berücksichtigen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.