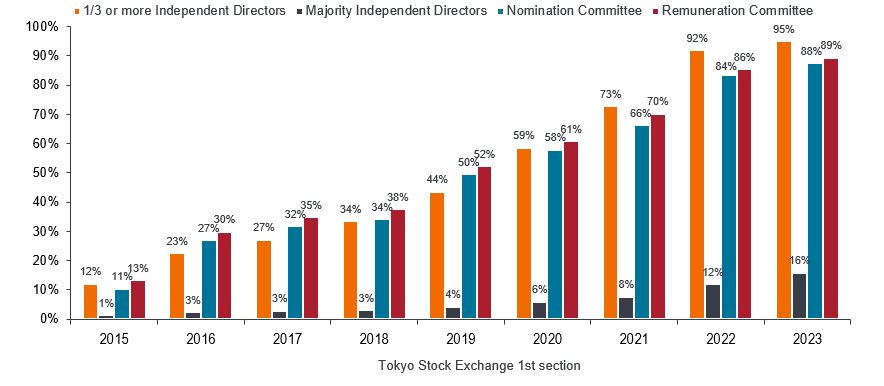

Japan introduced its Corporate Governance Code in 2015, as a way to establish principles for good corporate governance, including transparency, risk management, and the responsibility of companies to take appropriate measures to address sustainability issues. The eight years leading up to 2023 are widely considered to be the first phase of the country’s governance reform efforts. During this period, many companies implemented improvements to board roles and responsibilities, capital allocation, and enhanced shareholder value through the provision of more proactive disclosures and dialogues.

This reflects a significant change compared to the regime of old corporate Japan. Previously, very few companies had independent ‘outside’ directors (neither employed by the company, its subsidiary, or parent company) but now there is impressive progress, with over 90% of companies with outside directors comprising more than 30% of the board. These enhancements have taken time to achieve; companies and shareholders today are reaping the results, including higher dividends and share buybacks exceeding profit growth. These factors are providing a significant boost to Japanese equities, following years of deflation and economic stagnation that impacted the attractiveness of the asset class.

Die Vorstandsstrukturen haben sich verbessert

Quelle: Japan Exchange Group (JPX), Janus Henderson Investors, Stand: 29. März 2024.

Phase 2 der Governance-Reformen ist im Gange

Im März 2023 hat die Tokioter Börse (TSE) Reformmaßnahmen umgesetzt, um dem niedrigen Kurs-Buchwert-Verhältnis (P/B) der Unternehmen zu begegnen. Dies markierte den Beginn der zweiten Phase zur Stärkung der Corporate Governance. Ziel der Maßnahmen ist es, das Aktieninvestment in- und ausländischer Anleger anzukurbeln und das Wachstumspotenzial der Unternehmen zu unterstützen. Die TSE forderte die Unternehmensleitung auf, die Kapitalkosten und die Aktienkurse verstärkt in den Blick zu nehmen und den Dialog mit den Aktionären sowie die damit verbundenen Offenlegungen zu verbessern.

Der Geniestreich der TSE besteht darin, angesichts der alternden Bevölkerung Japans nun Kapitaleffizienz mit sozialer Verantwortung zu verknüpfen. Diese Verknüpfung fehlte in der Vergangenheit. Doch jetzt gibt sie den Managementteams die nötige Zielorientierung und gesellschaftliche Legitimation, um effizientere Kapitalstrukturen anzustreben.

Wachsende Akzeptanz für die Notwendigkeit breit angelegter Reformen

Eine Reform der Corporate Governance betrifft nicht nur Top-Unternehmen sondern alle börsennotierten Unternehmen sollten ihre Anstrengungen verstärken. Wir stehen vor weitreichenden Veränderungen. Japan ist eine konsensorientierte Gesellschaft, die keine „starken“ Führungspersönlichkeiten wünscht – oder daran gewöhnt ist. Zwar dauert es oft lange, bis ein Konsens erreicht ist, doch ist dieser erst einmal erreicht, werden Maßnahmen rasch ergriffen. Mittlerweile ist man sich allgemein darüber im Klaren, wie wichtig Bemühungen zur Steigerung des Shareholder Value bei börsennotierten Unternehmen sind. Daher schreiten diese Initiativen rasch voran.

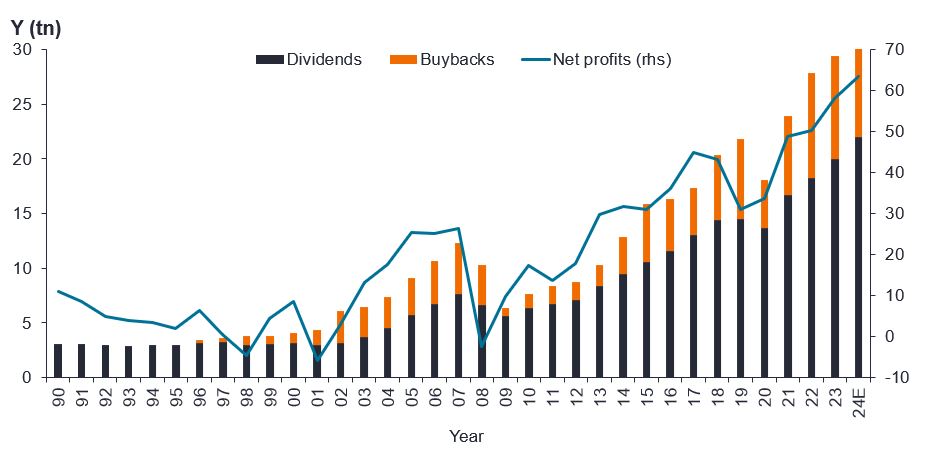

Aktienrückkäufe und Dividenden steigern die Gesamtrendite

Belege hierfür finden sich in den steigenden Aktionärsrenditen japanischer Unternehmen. Aktienrückkäufe und Dividenden machen einen beträchtlichen Teil der Gesamtrendite aus. Aktienrückkäufe, die vor 30 Jahren praktisch nicht durchgeführt wurden, erreichten im Geschäftsjahr bis März 2024 ein Volumen von mehr als 10 Billionen JPY1. Die Dividenden stiegen im gleichen Zeitraum von 2 Billionen JPY auf 16 Billionen JPY. Tatsächlich erreichten die Rückkäufe in den zwei Monaten seit Beginn des Geschäftsjahres 2025 (April und Mai) bereits 6 Billionen JPY und übertrafen damit das im gleichen Zeitraum des Vorjahres erwartete Volumen um 50 %.

Aktienrückkäufe gewinnen an Bedeutung, da das Management die zurückgekauften Aktien nun zunehmend einzieht und nicht nur weiterhin als eigene Anteile hält. Dies steigert den Shareholder Value.

Aktienrückkäufe und Dividenden steigen

Das Wachstum der Gesamtrendite für Aktionäre hat das EPS-Wachstum übertroffen

Quelle: Nomura Research, Analyse von Janus Henderson Investors, Stand: 31. Mai 2024. Basierend auf einer Top-Down-Analyse, Ende März des Geschäftsjahres. *GJ21-22 sind GS-Schätzungen. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen. Die Einschätzungen können sich ohne vorherige Ankündigung ändern. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.zukünftigen Renditen.

Ende der Praxis der gegenseitigen Beteiligung

Steigende Rückkäufe werden durch überschüssiges Kapital und Bargeldbestände aus erfolgreichen Bemühungen zur Verbesserung der Eigenkapitalrendite (ROE) finanziert, um den niedrigen Bewertungen entgegenzuwirken. Hierzu gehören der Ersatz veralteter oder nicht strategischer Vermögenswerte, die Auflösung von Überkreuzbeteiligungen und die Überprüfung der Barbestände.

Bei der seit langem praktizierten Überkreuzbeteiligung werden Aktien anderer börsennotierter Unternehmen zu strategischen Zwecken gehalten, etwa um Geschäftsbeziehungen mit Geschäftspartnern aufrechtzuerhalten oder vom Informationsfluss zu profitieren. Dies wird kritisiert, da darunter die Corporate Governance leidet. Dies beinhaltet eine mangelnde Unternehmenstransparenz, da das Management geschützt wird.

Ein klarer Vorteil der Fortschritte bei der Abwicklung der Überkreuzbeteiligungen besteht darin, dass die Erlöse zunehmend zur Finanzierung von Aktienrückkäufen eingesetzt werden. Dies steigert typischerweise kurzfristig den Aktienkurs eines Unternehmens, erhöht das Vertrauen in seine Zukunftsaussichten und bietet eine Unterstützung für den Aktienkurs, was in Zeiten schwacher Märkte von Vorteil ist.

Das beschleunigte Tempo in Phase zwei der Governance-Reformen spiegelt sich in der Ankündigung großer Unfallversicherer wie MS&AD, Sompo Japan und Tokio Marine wider, ihre gegenseitigen Beteiligungen aufzulösen. Auslöser war die Zerschlagung eines Preiskartells im Sach- und Unfallversicherungssektor durch die japanische Finanzaufsicht Financial Services Agency (FSA). Dadurch verbesserten sich sowohl die Corporate Governance als auch die Kapitaleffizienz, da die Erlöse aus der Abwicklung der gegenseitigen Beteiligungen zur Finanzierung von Aktienrückkäufen verwendet werden konnten. Die Aufmerksamkeit führte zu Reformen und später zu der Ankündigung, dass diese Versicherungsunternehmen innerhalb von sechs Jahren alle ihre gegenseitig gehaltenen Anteile verkaufen würden – aus unserer Sicht könnte man dies als die größte Überraschung des Jahres bezeichnen.

Reformen im Bereich der Corporate Governance steigern die langfristige Attraktivität japanischer Aktien

Die durch die Auflösung der Kreuzbeteiligungen, die mehr als 30 Prozent des Kapitals der Versicherungsgesellschaft ausmachen, frei werdenden Mittel sollen für Dividenden, Aktienrückkäufe sowie Fusionen und Übernahmen eingesetzt werden. In der Erwartung, dass sich dadurch die Eigenkapitalrendite (ROE) der Versicherungsunternehmen, die im Vergleich zu ihren globalen Mitbewerbern zurückblieb, deutlich verbessern würde, stiegen die Aktienkurse der Versicherungsunternehmen deutlich.2 Auch die sehr solide Keiretsu- Struktur der Automobilindustrie hat ähnliche Maßnahmen angekündigt und man hofft, dass sich diese auch auf andere Sektoren mit hohen Überkreuzbeteiligungen, wie etwa den Bankenbereich, ausweiten werden.

Langfristig dürfte die Auflösung der Kreuzbeteiligungen eine Kette positiver Reaktionen auslösen. Die Verlagerung der Großaktionäre von Finanzinstituten und Unternehmen hin zu Einzelpersonen und institutionellen Anlegern wird die Bewertungskriterien für das Management klarer definieren. Um bei den jährlichen Hauptversammlungen Stimmunterstützung zu gewinnen, sollten die Managementteams den Aktienkurs ihres Unternehmens stärker im Auge behalten.

Ein aktives Management ist erforderlich, um in der sich verändernden Governance-Landschaft zu bestehen

Der japanische Aktienmarkt ist im Verhältnis zum Gewinnwachstum seit Jahren niedrig bewertet. Grund dafür sind intransparente Entscheidungsprozesse und Unternehmensaktivitäten, die bisweilen die Aktionärsrechte untergraben. Seit dem Jahr 2023 findet eine sukzessive Neubewertung der Aktienmärkte statt. Wir sind davon überzeugt, dass dies erst der Anfang ist. Denn die Anleger beginnen, die grundlegenden Veränderungen zur Kenntnis zu nehmen, die die japanische Wirtschaft nun mit Nachdruck verfolgt, um Wert für die Aktionäre zu schaffen und Kapitalzuflüsse anzuziehen.

Transformationale Veränderungen führen häufig zu Marktineffizienzen und bieten aktiven Anlegern einzigartige Möglichkeiten zur Erzielung substanzieller Renditen. Der Fokus auf Top-Unternehmen hat dazu geführt, dass einige oft unterbewertete Nachzügler mit starken Wachstumsaussichten nicht ausreichend berücksichtigt wurden. Verbesserungen im Bereich der Corporate Governance und deren Auswirkungen auf den Aktienkurs werden bei den einzelnen Unternehmen sehr unterschiedlich ausfallen. Dies unterstreicht die Bedeutung von Marktkenntnissen und Expertise bei der Aktienauswahl , von denen Anlegern durch ein aktives Management profitieren.

1 Quelle: Nikkei, Stand: 24. April 2024.

2 Bloomberg, Aktienkurse von Versicherungsgesellschaften erreichen in Japan Rekordniveau aufgrund von Gesprächen zur Abwicklung von Beteiligungen, 13. Februar 2024.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Corporate Governance: Eine Reihe von Regeln, Praktiken und Prozessen zur Führung und Kontrolle eines Unternehmens. Hierzu gehören Schlüsselbereiche wie Umweltbewusstsein, ethisches Verhalten, Unternehmensstrategie, Vergütung und Risikomanagement.

Kapitalkosten: Die Mindestrendite oder der Mindestgewinn, den ein Unternehmen erzielen muss, bevor es Wert schafft. Diese Kennzahl wird normalerweise verwendet, um das finanzielle Risiko und die Rechtfertigung einer Investition zu bestimmen.

Gewinn pro Aktie (EPS): Die letztliche Kennziffer für die Rentabilität eines Unternehmens, definiert als Nettogewinn (Gewinn nach Steuern), geteilt durch die Anzahl der ausgegebenen Aktien.

Keiretsu: Ein komplexes Geschäftsnetzwerk mit langfristigen Transaktionsbeziehungen. Das Geschäftsnetzwerk besteht größtenteils aus Banken, Herstellern, Lieferkettenpartnern und Händlern, diefür den Erfolg der gesamten Gruppe eng zusammenarbeiten.

Kurs-Buchwert-Verhältnis (P/B-Verhältnis): Eine Finanzkennzahl zur Bewertung der Aktien eines Unternehmens. Sie wird berechnet, indem der Marktwert (Aktienkurs) eines Unternehmens durch seinen Buchwert (den Wert aller Vermögenswerte eines Unternehmens abzüglich seiner Verbindlichkeiten) geteilt wird. Ein P/B-Wert unter eins bedeutet, dass ein Unternehmen weniger wert ist als die Summe seiner Vermögenswerte, entweder weil es unterbewertet ist oder weil der Markt Zweifel an seiner zukünftigen Rentabilität hat.

Eigenkapitalrendite (ROE): Der Nettogewinn eines Unternehmens (Einnahmen abzüglich Ausgaben und Steuern) über einen bestimmten Zeitraum, geteilt durch die Summe der von den Aktionären investierten Mittel. Der ROE dient als Maß für die Rentabilität eines Unternehmens im Vergleich zu seinen Mitbewerbern. Eine höhere Eigenkapitalrendite (ROE) ist im Allgemeinen ein Hinweis darauf, dass ein Managementteam effizienter darin ist, eine Kapitalrendite zu erwirtschaften.

Aktienrückkäufe: Wenn ein Unternehmen eigene Aktien am Markt zurückkauft, führt dies zu einer Verringerung der Anzahl der im Umlauf befindlichen Aktien und erhöht in der Folge den Wert jeder verbleibenden Aktie. Rückkäufe sind typischerweise ein Zeichen für den Optimismus des Unternehmens hinsichtlich der Zukunft und eine mögliche Unterbewertung des Eigenkapitals des Unternehmens.

TOPIX (Tokyo SE First Section Index): Eine Benchmark, die einen großen Teil des japanischen Aktienmarktes abdeckt und ein nach Streubesitz angepasster, nach Marktkapitalisierung gewichteter Index ist.

Eigene Aktien: Bezieht sich auf zuvor ausgegebene Aktien, die zurückgekauft wurden und vom emittierenden Unternehmen gehalten werden. Da die Aktien am freien Markt zurückgekauft werden, verringert sich das Eigenkapital um den für die Aktien gezahlten Betrag. Eigene Aktien sind nicht dividendenberechtigt, haben kein Stimmrecht und werden bei der Berechnung des Gewinns je Aktie (EPS) nicht berücksichtigt.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.