Aktienausblick: Weitere Chancen

Marc Pinto, Head of Americas Equities, und Lucas Klein, Head of EMEA and Asia Pacific Equities, kommen in ihrem Halbjahresausblick für globale Aktien zu dem Schluss, dass die Risiken einer Konjunkturabschwächung zwar bestehen bleiben, das Potenzial für die Erschließung neuer Werte für die Aktionäre aber ebenfalls groß ist.

10 Minuten Lesezeit

Zentrale Erkenntnisse:

- Auch in der ersten Hälfte des Jahres 2024 führten US-amerikanische Mega-Cap-Technologieunternehmen die globalen Aktienmärkte an, doch auch andere Bereiche des Marktes profitierten von Innovationen, politischen Reformen und vergleichsweise attraktiven Bewertungen.

- Unserer Ansicht nach deutet der Trend auf weitere Chancen bei Aktien für den Rest des Jahres 2024 hin.

- Wir sind der Ansicht, dass die Anleger auf eine Kombination aus Fundamentaldaten und Bewertung achten sollten, insbesondere angesichts erhöhter Zinsen und sonstiger Risiken für das Wirtschaftswachstum.

Ende letzten Jahres prognostizierten die Märkte aufgrund der Erwartung einer nachlassenden Inflation und eines Abschwungs am Arbeitsmarkt mehrere Zinssenkungen bis Mitte 2024. Wir waren in dieser Hinsicht eher skeptischer. Wir erklärten auch, dass eine „harte Landung“ oder eine Rezession nicht das Basisszenario für die Wirtschaft sei und dass ein robustes Verbraucher- und Gewinnwachstum in den USA den Aktien Aufwind geben könnte.

Wie sich herausstellte, haben die Märkte unsere Erwartungen nicht nur erfüllt, sondern sogar übertroffen – und zwar in einem solchen Ausmaß, dass sich viele nun fragen, wie es mit den Aktien weitergehen kann. Wir sind uns einig, dass einige Trends weit außerhalb ihrer typischen Spanne liegen. Wir sind uns außerdem darüber im Klaren, dass weiterhin hohe Zinssätze und eine umgekehrte Renditekurve bei US-Staatsanleihen bestehen – ein in der Vergangenheit verlässlicher Indikator für eine Rezession in den USA –, wodurch die Möglichkeit eines Konjunkturabschwungs bestehen bleibt. Insgesamt hat sich unser Ausblick für die Aktienmärkte im Jahr 2024 jedoch nicht wesentlich geändert. Auch wenn ein schwächeres Wachstum möglich ist, stimmen uns viele der langfristigen Trends, die wir beobachten, positiv. Wir sind vielmehr davon überzeugt, dass sich für Aktienanleger, die sich auf die Fundamentaldaten konzentrieren, die Chancen eher zunehmen könnten.

KI wird sich verbreiten und mehr Anwendungsbereiche bieten

Wie schon im Jahr 2023 wird künstliche Intelligenz (KI) auch im Jahr 2024 am Markt in aller Munde sein. In diesem Jahr hat sich die Strategie jedoch weiterentwickelt. Nur fünf der „Magnificent 7“ – Mega-Cap-Technologieunternehmen, die im vergangenen Jahr starke Anstiege verzeichneten – konnten im Jahr 2024 weiterhin Zuwächse verzeichnen. Mittlerweile profitieren auch andere Aktien scheinbar von einem Rückenwind durch die KI.

Seit Oktober 2023 beispielsweise haben sich die Versorger stark erholt, wobei der S&P 500® Utilities Sector um 29,5% zulegte und damit den breiteren S&P 500® Index übertraf.1 Eine Erholungsstrategie und die Aussicht auf sinkende Zinsen erklären wahrscheinlich einen Teil der Gewinne. (Die Versorger blieben im Jahr 2023 mit dem größten Abstand seit Jahrzehnten hinter dem Markt zurück.2)

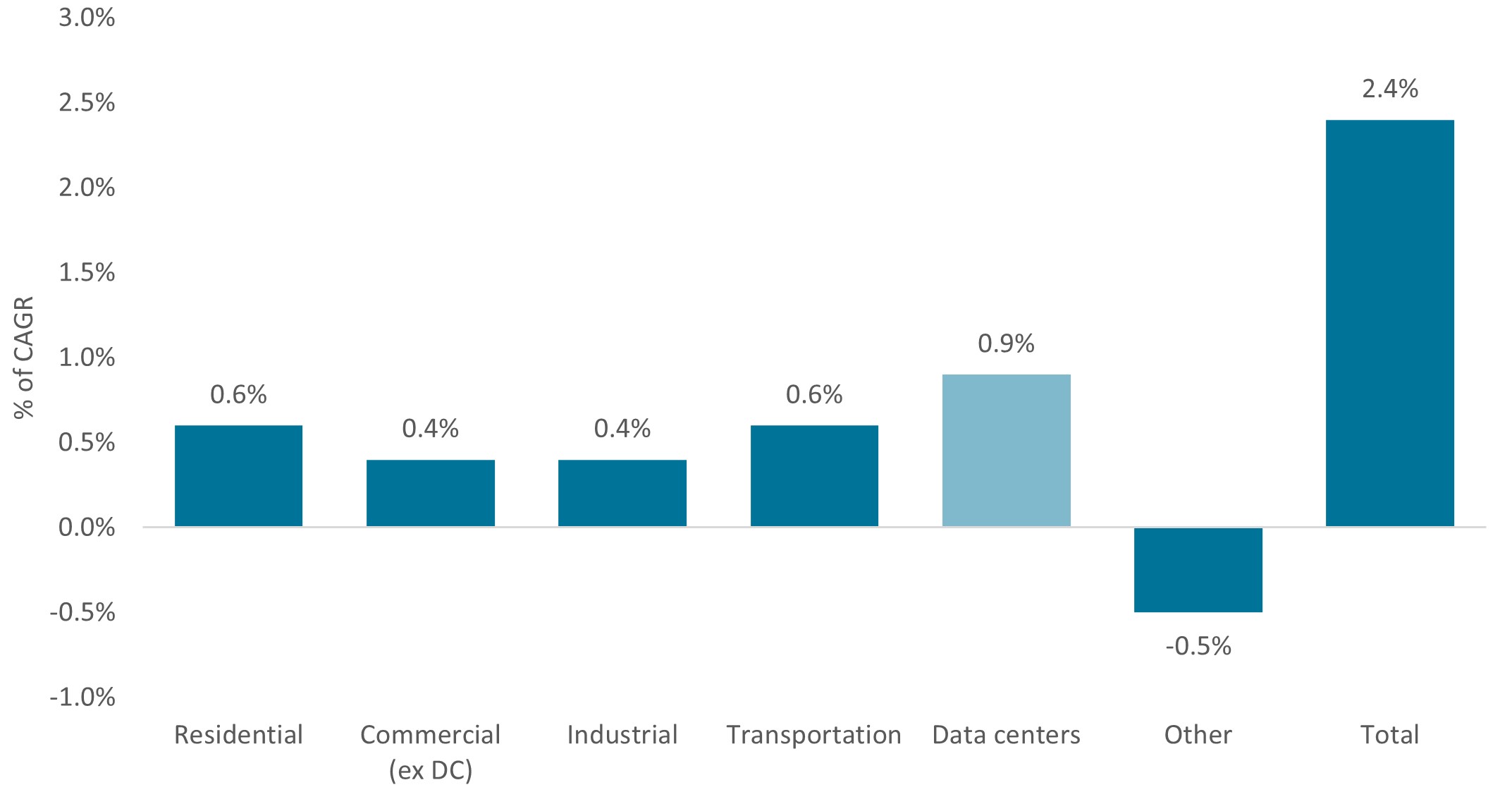

Ein weiterer Grund könnte aber auch ein wachsendes Bewusstsein für den Energiebedarf sein, den die KI verursacht. Es wird erwartet, dass die Rechenzentren, die generative KI-Programme trainieren und hosten, bis 2030 schätzungsweise 8% des Stromverbrauchs in den USA ausmachen werden, gegenüber 3% im Jahr 2022.3 Dies wiederum dürfte Prognosen zufolge zu beträchtlichen Investitionen in die Energieinfrastruktur führen und so das langfristige Gewinnwachstumspotenzial der Versorger steigern.

Abbildung 1: Rechenzentren werden voraussichtlich die Nachfrage nach Strom in den USA ankurbeln

Zusammensetzung der durchschnittlichen jährlichen Wachstumsrate (CAGR) des US-Strombedarfs, 2022–2030

Quelle: Goldman Sachs Global Investment Research, EIA. Stand: 28. April 2024.

Unserer Ansicht nach spielen sich auch in anderen Bereichen der Wirtschaft ähnliche Entwicklungen ab. Dies untermauert die Annahme, dass die KI noch in den Kinderschuhen steckt. Daher sind wir davon überzeugt, dass Mega-Cap-Technologieunternehmen, die weiterhin in KI investieren und in diesem Bereich Innovationen hervorbringen, höhere Umsätze und ein höheres Wachstum ihres freien Cashflows erzielen können.

Die fünf führenden Unternehmen der Mag 7 arbeiten zügig daran, ihre bereits umfassenden Wettbewerbsvorteile auszubauen: In den ersten Monaten des Jahres 2024 betrug das Umsatzwachstum dieser Unternehmen im Vergleich zum Vorjahr zwischen 13% und 262%, und die Managementteams kündigten für das Jahr insgesamt Investitionen in KI in Höhe von rund 200 Milliarden US-Dollar an.4 Dies, sowie mögliche Zinssenkungen, die den Abzinsungssatz künftiger Gewinne senken würden, könnten diesen Aktien ein weiteres Aufwärtspotenzial verleihen.

Gleichzeitig vertreten wir die Ansicht, dass der Wert von KI-Akteuren zweiter Ableitung steigen wird. Dazu gehören das gesamte Ökosystem der Halbleiter (von den Herstellern hochentwickelter Chips bis hin zu den Herstellern von Halbleiterausrüstung), Unternehmen, die nachhaltige Wassermanagementsysteme für Rechenzentren anbieten, Lieferanten von Energie- und Elektrokomponenten … die Liste ist schier endlos. Diese Firmen machen zwar vielleicht nicht so viele Schlagzeilen wie die Mega-Cap-Technologieunternehmen, der Einfluss der KI auf ihre Ertragsströme könnte jedoch nicht weniger erheblich ausfallen.

Bewertungslücken rücken in den Vordergrund

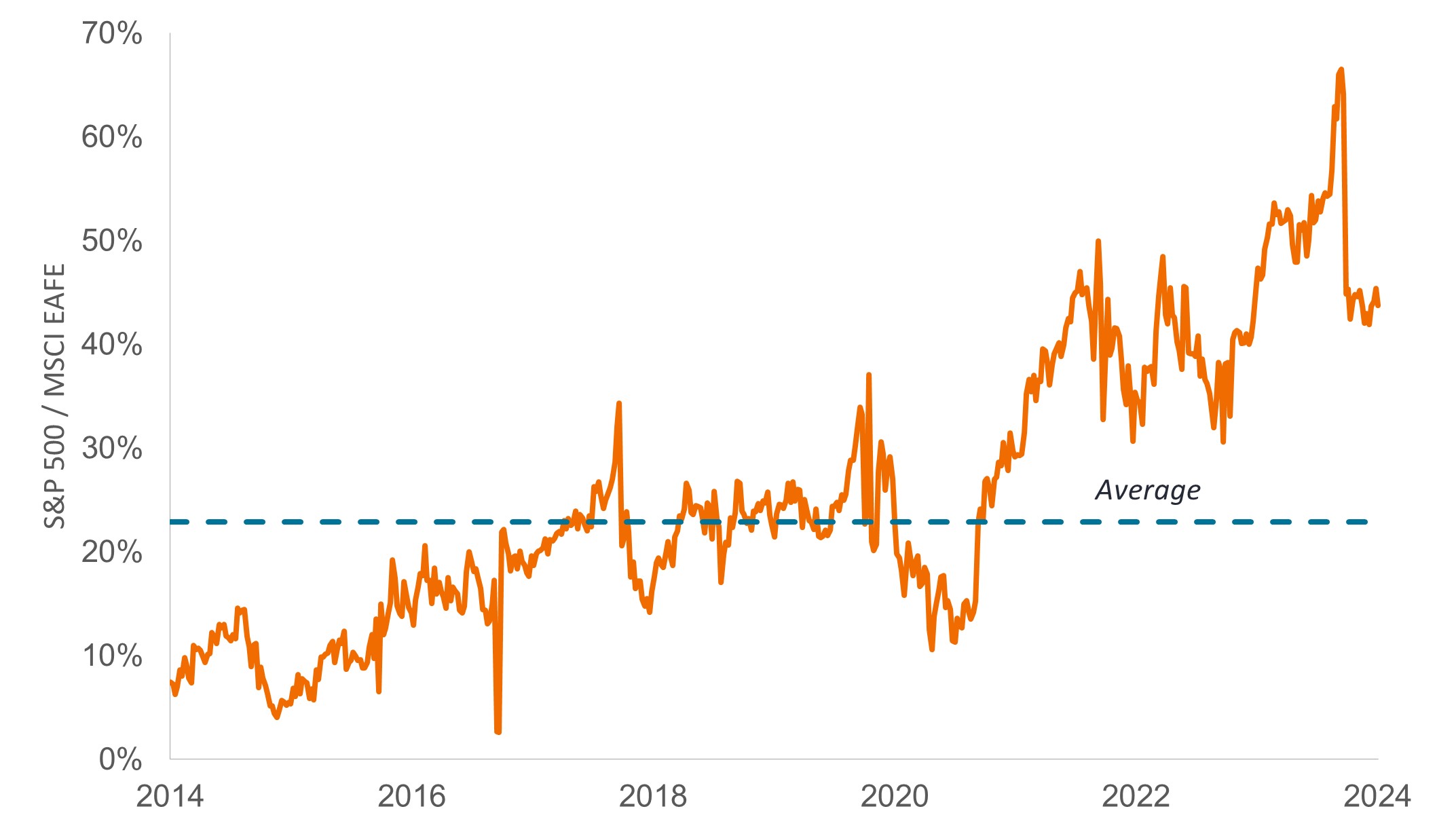

Die anhaltende Outperformance der US-Technologiewerte hat die globale Lücke bei den Aktienbewertungen vergrößert. Tatsächlich entwickelten sich US-Aktien in den vergangenen 16 Jahren die meiste Zeit besser als Aktien der Industrieländer – eine der längsten Zeitspannen seit Jahrzehnten.5 Dies hat zur Folge, dass das Kurs-Gewinn-Verhältnis (KGV) von US-Aktien zwar normalerweise über dem anderer Industrieländer liegt, der Aufschlag nun jedoch über dem Durchschnitt liegt (Abbildung 2).

Abbildung 2: US-Aktien werden mit einem ungewöhnlich hohen Aufschlag gegenüber anderen Industrieländern gehandelt

Relatives Kurs-Gewinn-Verhältnis (KGV) des S&P 500 Index im Vergleich zum MSCI EAFE Index

Quelle: Bloomberg. Daten vom 30. Mai 2014 bis 31. Mai 2024. Das Kurs-Gewinn-Verhältnis (KGV) basiert auf den geschätzten Erträgen der kommenden 12 Monate. Der MSCI EAFE Index soll die Wertentwicklung von Large- und Mid-Cap-Wertpapieren in 21 Industrieländern abbilden, darunter Länder in Europa, Australasien und im Nahen Osten, jedoch ohne die USA und Kanada.

Der Spread ist so stark angewachsen, dass jede noch so kleine positive Schlagzeile zu umfassenden Kursrallyes in angeschlagenen Märkten führen kann. Der Hang Seng Index in Hongkong beispielsweise gehörte im Jahr 2023 (-10,5%) sowie im ersten Quartal 2024 (-2,5%) zu den Indizes mit der schlechtesten Wertentwicklung. Dann, Mitte April, vollzog die Benchmark eine Kehrtwende und stieg innerhalb eines Monats um mehr als 20%, als Nachrichten über staatliche Konjunkturmaßnahmen mit besonders niedrigen Bewertungen einhergingen.6

Allerdings steht China auch vor akuten Herausforderungen. Dazu zählen ein angespannter Immobilienmarkt, eine schwache Verbrauchernachfrage und zunehmende Handelsspannungen, die die chinesischen Exporte – einen der Haupttreiber der jüngsten Konjunkturaktivität – zu bremsen drohen. Auch wenn einige chinesische Unternehmen interessantes Wachstumspotenzial vorweisen können, könnte eine Anlagestrategie, die ausschließlich auf der Bewertung beruht, kurzfristig mit Volatilität konfrontiert sein.

Nicht-US-Märkte bieten eine Anlagechance

Erfreulich ist jedoch, dass in anderen Märkten eine positivere Entwicklung der Fundamentaldaten zu beobachten ist. In Bereichen, in denen die Bewertung und die Fundamentaldaten übereinstimmen, besteht unserer Ansicht nach das Potenzial für eine beständigere Aufwärtskorrektur der Aktienkurse.

In Europa beispielsweise verzeichnete das Bruttoinlandsprodukt im ersten Quartal 2024 in Großbritannien und der Europäischen Union ein schnelleres Wachstum als erwartet.7 Auch die Inflationsmaße gaben nach, was die Schweiz im März und Schweden im Mai dazu veranlasste, Zinssenkungen vorzunehmen. Und das Gewinnwachstum verbesserte sich, wobei überdurchschnittlich viele Unternehmen die Erwartungen der Analysten übertrafen.8

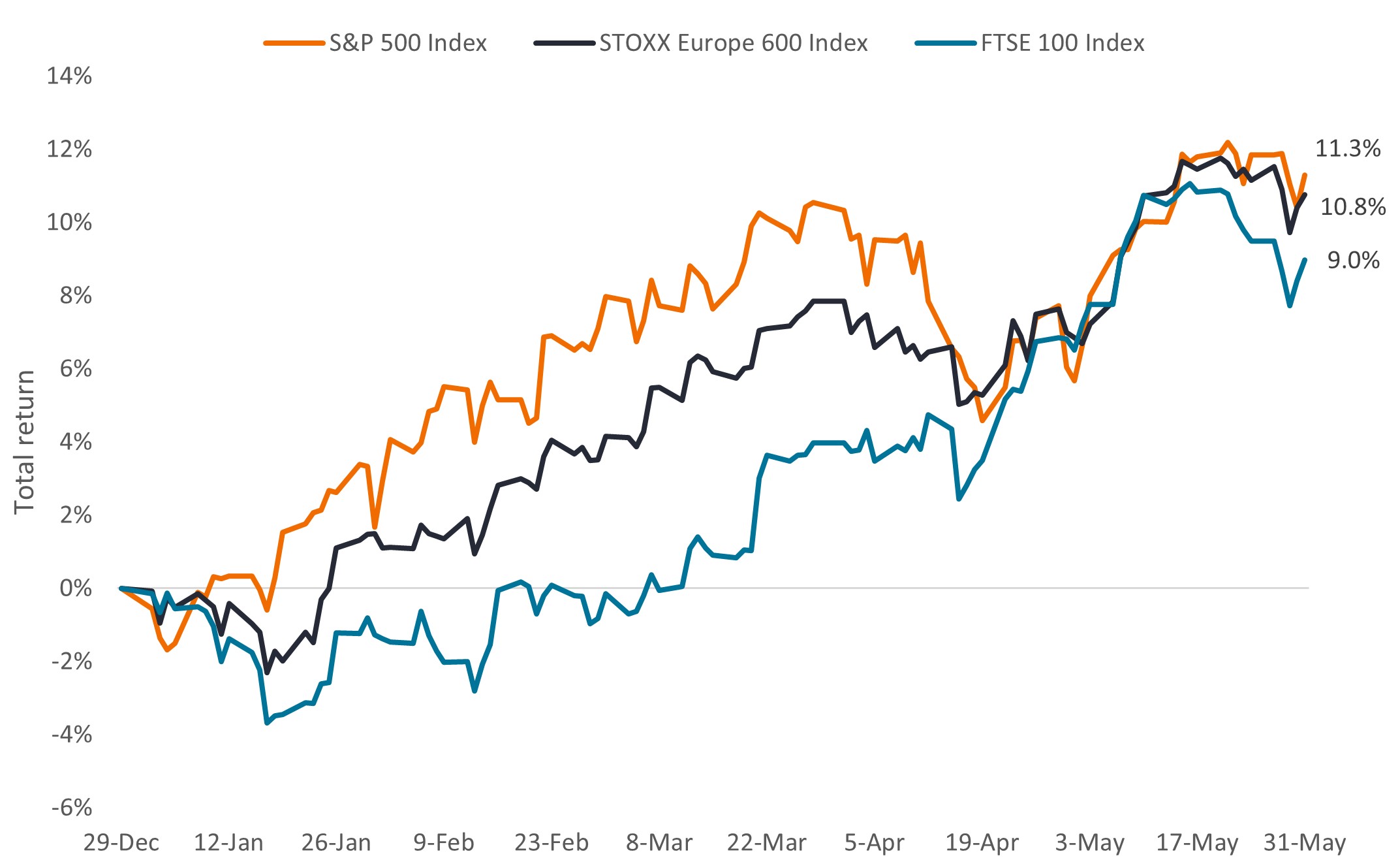

Somit entwickelten sich die europäischen Indizes im bisherigen Jahresverlauf weitgehend analog zu den US-Indizes (Abbildung 3), und es gibt Gründe für die Annahme, dass sich die positive Dynamik fortsetzen kann: Der etwa 18 Monate dauernde Lagerabbau im verarbeitenden Gewerbe geht zu Ende,9 und sowohl die Bank of England als auch die Europäische Zentralbank haben angedeutet, dass im Jahr 2024 zumindest eine Zinssenkung möglich sei. Europa hat zudem in Sektoren wie dem Gesundheitswesen, der Halbleiterbranche und dem Einzelhandel eine eigene Gruppe marktführender Mega-Cap-Unternehmen hervorgebracht. Und ein Anstieg der Militärausgaben um 62% im Vergleich zu vor einem Jahrzehnt10 füllt die Auftragsbücher der europäischen Rüstungsunternehmen.

Abbildung 3: Europäische Aktien haben im bisherigen Jahresverlauf weitgehend mit US-Aktien Schritt gehalten

Quelle: Bloomberg, Daten vom 29. Dezember 2023 bis 31. Mai 2024.

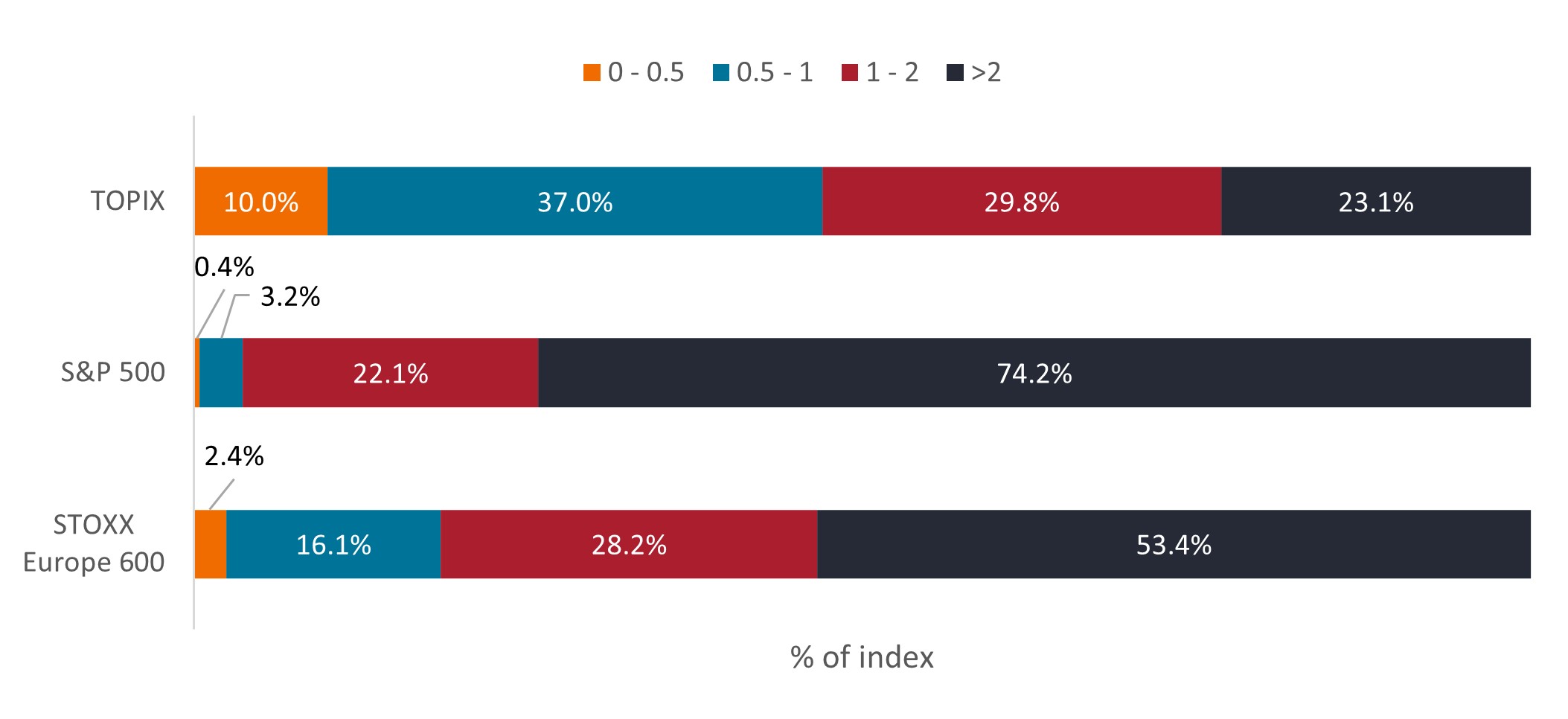

In Japan beginnt das Jahrzehnt der aktionärsfreundlichen Reformen erste Früchte zu tragen. Im Jahr 2023 arbeitete die Tokioter Börse einen Marktumstrukturierungsplan aus, der von den Unternehmen verlangte, sich auf die Steigerung ihres Unternehmenswertes und ihrer Rentabilität zu konzentrieren – andernfalls riskierten sie die Einstellung ihrer Börsennotierung. Seitdem arbeiten die Unternehmen daran, ihr Kapital effizienter einzusetzen und ihre Unternehmensführung zu verbessern. Die Ergebnisse zeigen: Dividenden und Aktienrückkäufe stiegen in diesem Jahr in Rekordtempo und der Besitz von Stammaktien nahm zu.

Gleichzeitig ist die Inflation im Land endlich wieder aufgeflammt, so dass japanische Unternehmen erstmals seit Jahrzehnten ihre Preise und Löhne anheben konnten. Diese Trends werden durch die nach wie vor niedrige Bewertung vieler japanischer Aktien untermauert und haben zu einer erneuten Beschleunigung des japanischen Aktienmarktes beigetragen, der potenziell noch weiteren Spielraum nach oben bietet.

Abbildung 4: Ein hoher Anteil japanischer Unternehmen wird immer noch unter dem 1-Fachen des Buchwertes gehandelt, was Spielraum für die Steigerung des Shareholder Value bietet

Kurs-Buchwert-Verhältnis*

Quelle: Bloomberg, Stand: 31. Mai 2024. *Das Kurs-Buchwert-Verhältnis ist das Verhältnis des Marktwerts der Aktien eines Unternehmens (Aktienkurs) zum Buchwert des Eigenkapitals. Der TOPIX, auch bekannt als Tokyo Stock Price Index, ist ein kapitalisierungsgewichteter Index aller im ersten Abschnitt der Tokioter Börse notierten Unternehmen.

Quelle: Bloomberg, Stand: 31. Mai 2024. *Das Kurs-Buchwert-Verhältnis ist das Verhältnis des Marktwerts der Aktien eines Unternehmens (Aktienkurs) zum Buchwert des Eigenkapitals. Der TOPIX, auch bekannt als Tokyo Stock Price Index, ist ein kapitalisierungsgewichteter Index aller im ersten Abschnitt der Tokioter Börse notierten Unternehmen.

In den Schwellenmärkten ergreift Indien Maßnahmen, um sich zu einem alternativen Produktionsstandort für den Welthandel zu entwickeln. Die Nationale Elektronikpolitik von 2019 führte beispielsweise neue Anreize ein, um die Produktion zentraler elektronischer Komponenten (einschließlich Chipsätzen, Glasfasern und Komponenten für saubere Energie) zu fördern. Darauf folgte 2020 das produktionsgebundene Anreizsystem, das Subventionen für den Ausbau der Produktionskapazitäten in zahlreichen Branchen bereitstellt, darunter der Automobil-, Pharma- und Medizintechnik-, Solarenergie- und Elektronikindustrie. Beide Programme haben in Kombination mit Indiens niedrigen Arbeitskosten, Infrastrukturinvestitionen und einem wirtschaftsfreundlichen Umfeld zu einem Anstieg der ausländischen und inländischen Investitionen in Indien geführt, was unserer Ansicht nach erst der Anfang ist.

Chancen außerhalb der Mag 7

In den USA bestehen weiterhin Sorgen über überzogene Bewertungen, wir sehen jedoch Anlass für eine positive Einschätzung. Während der nach Marktkapitalisierung gewichtete S&P 500 ein Kurs-Gewinn-Verhältnis (KGV) von 21 aufweist, liegt das KGV der gleichgewichteten Version des Index bei einem vernünftigeren Verhältnis von 16, insbesondere angesichts des aktuellen Zinsniveaus.11 Der Unterschied spiegelt die hohe Gewichtung der Big Tech-Unternehmen in der Benchmark wider.

Beim Rest des S&P 500 gab das Gewinnwachstum im ersten Quartal im Durchschnitt nach,12 wodurch die Bewertungen begrenzt werden konnten. Dennoch gehen die Konsensprognosen davon aus, dass die Gewinne im weiteren Jahresverlauf wieder anziehen werden, was zu einem insgesamt positiven Gewinnwachstum für das Kalenderjahr 2024 führen wird. Wir vertreten eine ähnliche Ansicht, stellen jedoch auch fest, dass es Ungewissheiten hinsichtlich der Verbraucherausgaben, des Zeitpunkts und der Anzahl möglicher Zinssenkungen, sowie geopolitischer Spannungen gibt. Daher sind wir nach wie vor der Meinung, dass sich Anleger auf qualitativ hochwertige Unternehmen konzentrieren sollten, deren Wachstum nicht vom Konjunkturzyklus abhängt, die einen starken freien Cashflow generieren können und über eine angemessene Verschuldung verfügen.

Aktuell vertreten wir die Ansicht, dass das Gesundheitswesen ein Sektor ist, der viele dieser Eigenschaften aufweist. Nach einer mehrjährigen Baisse werden viele Biotechnologieaktien noch immer unterhalb des Werts der Barmittel in ihren Bilanzen gehandelt (Abbildung 4). Unterdessen blieb die Gesamtrendite des breiteren Gesundheitswesens im Jahr 2023 um mehr als 20 Prozentpunkte hinter der des S&P 500 zurück, da es unter einem starken Rückgang der COVID-19-bezogenen Produktverkäufe litt.13

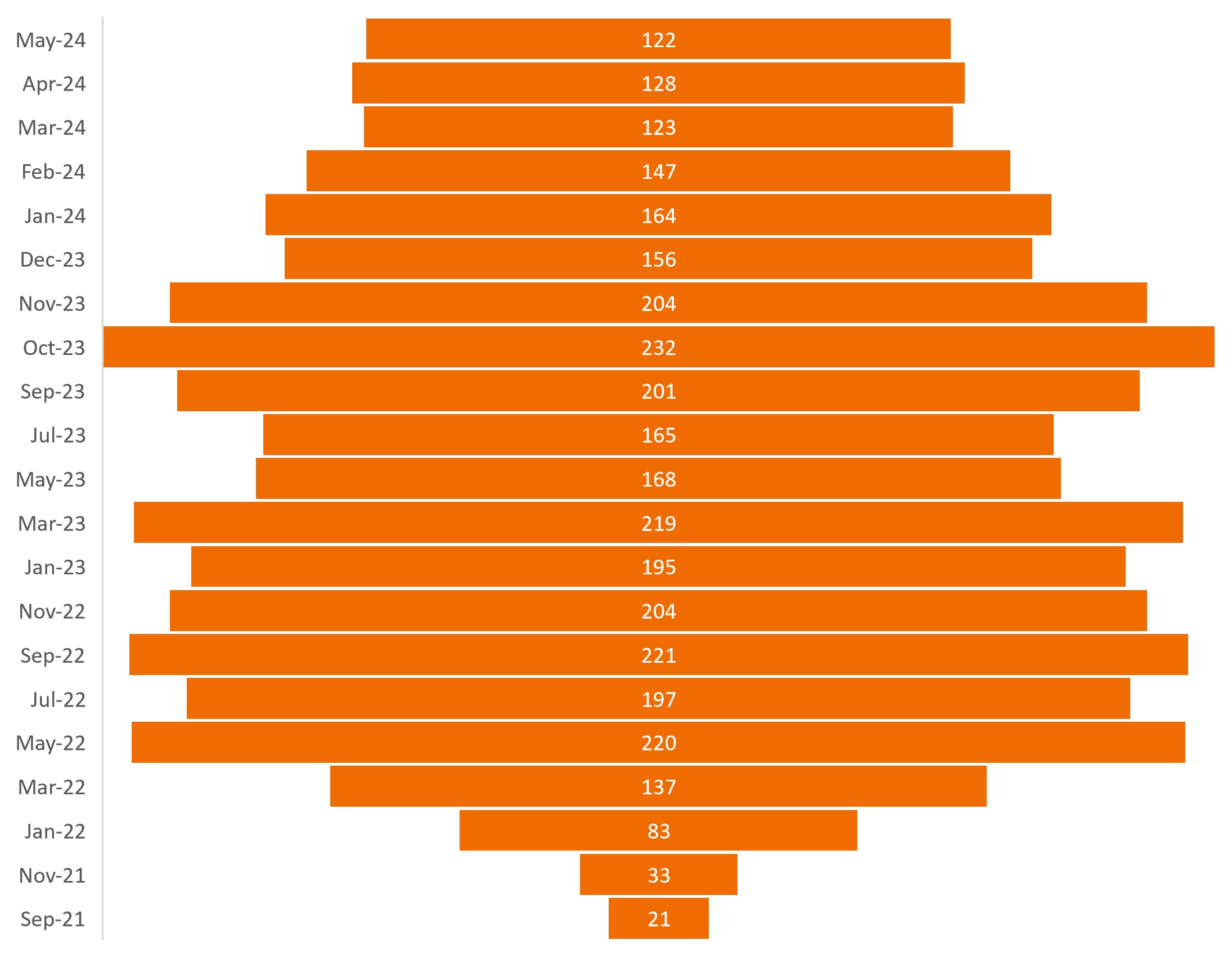

Abbildung 5: Ausverkauf von Biotechunternehmen

Anzahl der Life Sciences-Unternehmen weltweit mit negativem Unternehmenswert*

Quelle: CapitalIQ, Stifel, Datenstand: 24. Mai 2024. * Der Unternehmenswert ist der Wert eines Unternehmens, der sich aus seinem Eigenkapitalwert zuzüglich der Nettoverschuldung zuzüglich etwaiger Minderheitsbeteiligungen ergibt.

Und dennoch entstehen im Gesundheitswesen zahlreiche Innovationen. Im vergangenen Jahr genehmigte die amerikanische Food and Drug Administration 73 neuartige Medikamente – ein Rekord.14 Diese Medikamente stehen nun am Anfang eines Umsatzzyklus, der voraussichtlich 10 Jahre andauern wird und auch neue Endmärkte mit einem Umsatzpotenzial von mehreren Milliarden Dollar einschließt. So erzielen beispielsweise kürzlich zugelassene GLP-1-Medikamente gegen Diabetes und zur Gewichtsabnahme bereits einen jährlichen Umsatz von über 30 Milliarden US-Dollar und werden Prognosen zufolge bis zum Ende des Jahrzehnts einen Umsatz von rund 100 Milliarden US-Dollar erreichen.15

Ein guter Zeitpunkt für fundamentale Anlagen

Kurz gesagt: Auch wenn das erste Halbjahr 2024 in vielerlei Hinsicht überraschend verlief, glauben wir, dass dies dazu beigetragen hat, Chancen bei der Bewertung und den Fundamentaldaten aufzuzeigen. Beide Faktoren könnten in den kommenden sechs Monaten noch stärker in den Vordergrund rücken, da die Anleger mit gleichbleibenden Inflationsdaten, geldpolitischen Maßnahmen der Zentralbanken, geopolitischen Spannungen und der Ungewissheit im Zusammenhang mit der US-Wahl rechnen.

Wie wir jedoch eingangs erklärten, schätzen wir Aussichten für Aktien weiterhin positiv ein. Unserer Ansicht nach ist das Potenzial zur Steigerung des Shareholder Value in vielen Bereichen des Weltmarkts interessanter geworden.

1 Bloomberg, Daten vom 6. Oktober 2023 bis 31. Mai 2024. Der S&P 500 erzielte eine Rendite von 23,7%.

2 Anderson, Rob. „Can we trust the Utilities turnaround?“ (Ned Davis Research, 9. Mai 2024)

3 „AI, data centers and the coming US power demand surge“ (Goldman Sachs, 28. April 2024)

4 Firmenmeldungen (Amazon, Alphabet, Meta, Microsoft und Nvidia). Die Daten beziehen sich auf den Dreimonatszeitraum bis zum 31. März 2024, mit Ausnahme von Nvidia, dessen Quartalszeitraum am 28. April 2024 endete.

5 „Guide to the Markets, US Q2 2024“, JPMorgan Asset Management, Stand: 31. März 2024. Die Daten spiegeln gleitende 12-Monats-Zeiträume der Outperformance des MSCI USA gegenüber dem MSCI EAFE wider. Der MSCI USA Index soll die Wertentwicklung der Large-Cap- und Mid-Cap-Segmente des US-Marktes messen. Mit seinen 612 Bestandteilen deckt der Index etwa 85% der streubesitzbereinigten Marktkapitalisierung in den USA ab. Der MSCI EAFE Index soll die Wertentwicklung von Large- und Mid-Cap-Wertpapieren in 21 Industrieländern abbilden, darunter Länder in Europa, Australasien und im Nahen Osten, jedoch ohne die USA und Kanada.

6 Bloomberg, Daten vom 19. April 2024 bis 20. Mai 2024. Der Hang Seng Index ist ein nach Streubesitz und Marktkapitalisierung gewichteter Index der größten an der Börse von Hongkong gehandelten Unternehmen.

7 Europäische Kommission: „Spring 2024 Economic Forecast: A gradual expansion amid high geopolitical risks“, 15. Mai 2024.

8 LSEG. Basierend auf Unternehmen im STOXX 600, die bis zum 14. Mai 2024 ihre Ergebnisse für das erste Quartal 2024 gemeldet hatten.

9 „Steel destocking ends in Europe but customers still cautious, ArcelorMittal says“ (EUROMETAL, 3. Mai 2024); „European chemicals: destocking done, now what?“ (Reuters, 4. April 2024)

10 Tian, Nan; Diego Lopes, et.al. „Trends in World Military Expenditure, 2023“ (SIPRI April 2024). Die Daten spiegeln die Veränderung der Ausgaben von 2014 bis 2023 wider.

11 Bloomberg, Stand: 31. Mai 2024.

12 Butters, John: „Are the Magnificent 7 the Top Contributors to Earnings Growth for the S&P 500 for Q1?“ (FactSet, 22. April 2024)

13 Bloomberg. Die Daten beziehen sich auf den S&P 500 Health Care Sector und den S&P 500 Index vom 30. Dezember 2022 bis 29. Dezember 2023. Der S&P 500 Health Care umfasst jene im S&P 500 enthaltenen Unternehmen, die als Mitglieder des GICS® Gesundheitssektors klassifiziert sind.

14 Food and Drug Administration, Stand: 31. Dezember 2023.

15 Janus Henderson Investors, Stand: 31. Dezember 2023.

Die Rendite zehnjähriger Treasuries ist der Zinssatz auf US-Staatsanleihen, die in zehn Jahren ab Kaufdatum fällig werden.

Die Rendite des freien Cashflows (FCF) ist eine Finanzkennzahl, die misst, wie viel Cashflow ein Unternehmen im Falle seiner Liquidation oder anderer Verpflichtungen hat, indem sie den freien Cashflow pro Aktie mit dem Marktpreis pro Aktie vergleicht und die Höhe des Cashflows angibt, den das Unternehmen im Verhältnis zu seinem Marktwert erwirtschaften wird.

Eine inverse Zinskurve tritt auf, wenn die kurzfristigen Renditen höher sind als die langfristigen Renditen.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Sie umfasst die Kontrolle der Zinssätze und des Geldangebots.

Aufschlag/Abschlag gibt an, ob ein Wertpapier derzeit über (mit einem Aufschlag) oder unter (mit einem Abschlag) seinem Nettoinventarwert gehandelt wird.

Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie für einen oder mehrere Portfoliotitel.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

WICHTIGE INFORMATIONEN

Concentrated investments in a single sector, industry or region will be more susceptible to factors affecting that group and may be more volatile than less concentrated investments or the market as a whole.

Der Gesundheitssektor unterliegt der staatlichen Regulierung und den Erstattungssätzen sowie der staatlichen Zulassung von Produkten und Dienstleistungen. Das kann sich erheblich auf Preise und Verfügbarkeit auswirken, und durch schnelle Veralterung von Medikamenten und den Ablauf von Patenten erheblich beeinflusst werden.

Technologiebranchen können erheblich von der Veralterung bestehender Technologien, kurzen Produktzyklen, sinkenden Preisen und Gewinnen, dem Wettbewerb durch neue Marktteilnehmer und der allgemeinen Wirtschaftslage betroffen sein. Ein konzentriertes Investment in einer einzelnen Branche kann stärkeren Wertschwankungen unterliegen als dies bei weniger konzentrierten Anlagen und am Gesamtmarkt der Fall ist.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.