Überlegungen für höhere Renditen

5 Minuten Lesezeit

Zentrale Erkenntnisse:

- Staatsanleihen werfen in der Regel niedrige Renditen ab, und eine Normalisierung der Konjunktur dürfte auch einer Normalisierung der Zinssätze mit sich bringen.

- Wir erwarten, dass die Renditekurve langsam wieder steiler wird, denn die US-Notenbank (Fed) hält zwar die kurzfristigen Zinsen konstant, drückt aber weiterhin die längerfristigen Zinsen, indem sie bei Bedarf Käufe tätigt, um einen starken Zinsanstieg, der den Wirtschaftsaufschwung unterbrechen könnte, zu verhindern.

- Steigende Zinssätze können zwar ein Anleihenportfolio belasten, doch ist es wichtig, das richtige Verhältnis zwischen Zinsrisiko und Diversität zu finden, denn der Weg zu höheren Zinssätzen dürfte holprig sein. Unerwartete geopolitische und wirtschaftliche Ereignisse oder Entwicklungen im Zusammenhang mit der Pandemie könnten die Aktienmärkte ins Straucheln bringen und dafür sorgen, dass die Zinsen erneut sinken und die Anleihenrenditen entsprechend Auftrieb erhalten.

Die Renditen längerfristiger US-Staatsanleihen befinden sich seit Anfang August 2020, als 10-jährige US Treasuries bei 0,51% ein Rekordtief erreichten, in einem langsamen Anstieg. Am 6. Januar 20211 jedoch, dem Tag, nachdem sich abgezeichnet hatte, dass mit der Stichwahl in Georgia die Kontrolle über den US-Senat an die Demokraten übergehen würde, stiegen die Renditen auf über 1% an. Nur drei Tage später erreichen sie ein neues Nachkrisenhoch bei 1,15%. Erwartet uns ein Trend zu schnell steigenden Renditen? Mit einem Wort: nein. Allerdings deutet die Risikobilanz darauf hin, dass für die kommenden Quartale steigende Staatsanleihenrenditen noch immer wahrscheinlicher sind als sinkende.

Die Tatsache, dass in den USA die Demokraten die Kontrolle über die Exekutive und Legislative errungen haben, lässt erwarten, dass es höhere wirtschaftliche Anreize geben wird. Den jüngsten Schlagzeilen zufolge – die wie immer lediglich ein Ausgangspunkt sind – will Präsident Biden ein weiteres Hilfspaket mit einem Volumen von fast USD 2 Billionen auflegen, das sind fast 10% des BIP der USA2. Da das Wachstum mit weiteren Konjunkturmaßnahmen angekurbelt werden soll, steigen die Chancen auf ein normaleres wirtschaftliches Umfeld und damit auf normalere Zinssätze. Das wird aber seine Zeit brauchen und ist mit Risiken verbunden.

Eine vollständige Erholung der US-Wirtschaft ist abhängig von einer erfolgreichen globalen Anstrengung, die Weltbevölkerung gegen ein sich weiter entwickelndes Virus zu impfen – das ist alles andere als ein einfacher Prozess. Selbst wenn die Impfungen abgeschlossen sind und Herdenimmunität erreicht ist, wird es noch einige Zeit dauern, bis die Wirtschaft wieder richtig in Fahrt kommt. Die Arbeitslosigkeit ist hoch, sodass die Wirtschaft noch stark wachsen kann, bevor sie in Gefahr gerät, zu überhitzen.

Und schließlich hat die Fed bereits die Zinsen auf null gesenkt und finanziert gleichzeitig eine beispiellose quantitative Lockerung (den direkten Ankauf von Anleihen). Die Optionen für eine ggf. notwendige weitere Stimulierung der Wirtschaft sind begrenzt und werden eher vorsichtig und in Form einer Aufschiebung von Zinserhöhungen daherkommen, bis man sicher ist, dass der Aufschwung von Dauer ist.

Sind die historischen Renditen ein guter Indikator für zukünftige Renditen?

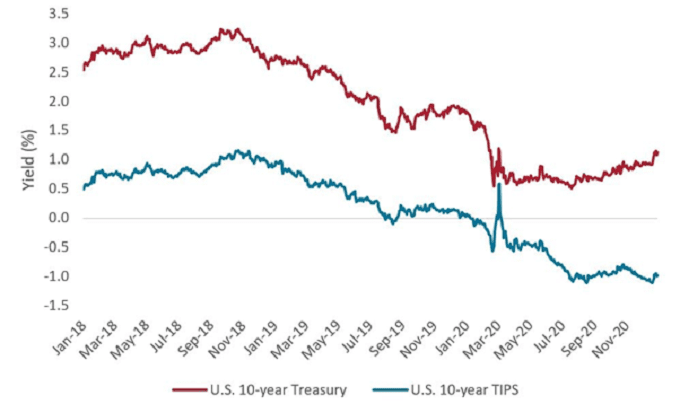

Wir glauben, dass die aktuellen Renditen für die heutige Konjunkturlage fundamental zu niedrig sind, ganz zu schweigen von den Erwartungen für die nächsten ein oder zwei Jahre. Grafik 1 zeigt die jüngste Renditeentwicklung 10-jähriger Anleihen und 10-jähriger Treasury Inflation Protected Securities (TIPS). Diese veranschaulicht eine „reale Rendite“, d.h. die Rendite, die realisiert wird, wenn man die erwartete Inflation berücksichtigt. Vor der Krise lagen die Renditen 10-jähriger Titel zwischen 1,5% und 2,0%, d.h. deutlich über den aktuellen Niveaus; nur ein Jahr zuvor lagen sie noch in der Nähe von 3,0%. Die realen 10-jährigen Renditen sind seit über zwei Jahren negativ und verbrachten den größten Teil des Jahres 2020 bei nahe -1%. Eine Normalisierung der Konjunktur dürfte zu einer stärkeren Normalisierung der Zinssätze führen. So könnte dieses Jahr durchaus die Schwelle von 1,5% berührt werden – das Niveau, auf dem 10-jährige Anleihen am 31. Januar gehandelt wurden, unmittelbar bevor die USA wegen COVID-19 den nationalen Gesundheitsnotstand ausriefen.

Positionierung für eine Welt mit höheren Zinsen

In der Zwischenzeit erwarten wir – und der Markt –, dass die Fed die kurzfristigen Zinsen entschieden niedrig hält und gleichzeitig die längerfristigen Zinsen drückt, indem sie nötigenfalls Käufe tätigt, um einen schnellen Zinsanstieg, der den Wirtschaftsaufschwung abwürgen könnte, zu verhindern. Wir stecken daher in einem gewissen Dilemma: Die Zinsen sind „zu niedrig“, und am Markt ist man sich einig, dass die Fed sie wohl auf absehbare Zeit nicht anheben wird. Dennoch treibt der Markt die Renditen längerfristiger Laufzeiten nach oben. Das kann allerdings genau das sein, was die Fed will – eine langsame, vorsichtige Aufwärtsbewegung bei längerfristigen Anleihen. Dies wäre effektiv ein Goldlöckchen-Szenario für die Nullzins-Ära nach COVID: nicht zu heiß, um den Aufschwung zu bedrohen und nicht zu kalt, um irgendwann einen (unvermeidlichen) plötzlichen und dramatischen Anstieg der Zinsen erforderlich zu machen.

Wir erinnern daran, dass sich der Aktienmarkt in den letzten Monaten an die verbesserten Wachstumserwartungen angepasst hat, während es am Anleihenmarkt gedämpfter zuging. Im Interesse der Fed liegt es vielleicht, langsam die Lücke zwischen dem, was an den Aktien- und Anleihenmärkten eingepreist ist, zu schließen. Dies wäre letztlich – wie die richtige Temperatur bei Goldlöckchens Haferbrei – auch besser für ein langfristiges und nachhaltiges Wirtschaftswachstum.

Während Anleihen bei Anlegern, die Rendite oder Diversifizierung von Aktienanlagen (oder beides) anstreben, gefragt waren und wohl auch bleiben werden, erscheint es zunehmend wahrscheinlich, dass wir im aktuellen Zyklus den Renditetiefpunkt erreicht haben. Da höhere Renditen eher am längeren Ende der Kurve zu finden sind, möchten wir angesichts der Stabilität der Zinssätze am kurzen Ende Anleger ermutigen, sich das Zinsrisiko in ihren Portfolios anzuschauen und zu überlegen, ob es ihrem Bedarf angemessen ist.

Steigende Zinssätze können ein Anleihenportfolio belasten, doch ist es wichtig, das richtige Verhältnis zwischen Zinsrisiko und Diversifikation zu finden, denn der Weg zu höheren Zinssätzen dürfte holprig sein. Unerwartete geopolitische und wirtschaftliche Ereignisse oder Entwicklungen im Zusammenhang mit der Pandemie könnten die Aktienmärkte ins Straucheln bringen und dafür sorgen, dass die Zinsen erneut sinken und die Anleihenrenditen entsprechend Auftrieb erhalten. Da die Märkte um einen Trend herum zu überkauften bzw. überverkauften Situationen neigen, könnten sich taktische Anpassungen beim Zinsrisiko als ebenso wertvoll erweisen wie strategische Positionen. Zwar könnte der Trend zu höheren Zinsen gehen, doch Überraschungen werden mit Sicherheit eintreten, und Umstände werden sich ändern. Wir sind daher der Meinung, dass Anleger aktiv bleiben sollten, wenn sie ihre Portfolios für höhere Renditen positionieren wollen, indem sie die Volatilität um einen Trend herum als Gelegenheit sehen, die Risiken dynamisch anzupassen und Wertschöpfung zu erzielen.

12021

2Das Bruttoinlandsprodukt USA, zum aktuellen Dollarkurs, betrug 2019 USD 21,433 Bio. Quelle: Weltbank.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.